Блог компании БКС Мир инвестиций | ОФЗ с доходностью 20% на несколько лет

- 11 марта 2022, 19:29

- |

Две недели не проходят биржевые торги по российским облигациям. Как сообщает Коммерсант, торги могут возобновиться в начале следующей недели. Пока рынок был закрыт произошло много важных событий, в том числе повышение ключевой ставки Банка России с 9,5 до 20%. Разберемся, какие доходности могут быть после возобновления торгов.

Источники издания сообщают, что обсуждается сценарий, при котором сначала по несколько часов в день будут проводиться дискретные аукционы по ОФЗ.

Средства клиентов БКС для предстоящих инвестиций уже сегодня можно разместить под повышенный процент на брокерском или индивидуальном инвестиционном счете на уровне 15% годовых в рублях и/или 5% годовых в долларах США (выплаты по долларам доступны только квалифицированным инвесторам) на остаток средств на счете.

Коротко. В чем идея

После открытия торгов облигации упадут в цене, а их доходность к погашению существенно вырастет. Это интересный момент для инвестирования в надежные гособлигации — ОФЗ.

• Кредитный риск: ОФЗ обеспечены гарантиями государства, они выпущены Минфином РФ.

• Сумма инвестирования не ограничена, тогда как в банках Агентством по страхованию вкладов гарантируется возврат лишь до 1,4 млн руб.

• Возможность зафиксировать высокую доходность на длительный срок, от 1 года до 15 лет. В банках высокие ставки только по коротким вкладам.

• Пример портфеля из пяти ОФЗ со сроками погашения от 3 до 10 лет:

Подробнее

Механика облигаций. Доходность облигаций тесно связана с инфляцией и рыночными ставками. Чем больше срок до погашения, тем сильнее снижается стоимость облигаций в периоды повышения ключевой ставки. В текущей ситуации мы именно это и увидим после возобновления торгов на Московской бирже. Все долговые бумаги упадут в цене, чтобы их доходность поднялась до справедливых рыночных значений.

После неизбежного снижения цен облигаций инвесторам откроется возможность зафиксировать повышенную доходность, например 20–22% годовых, на несколько лет вперед.

Учитываем риски

Для облигации характерны два главных риска: процентный и кредитный.

Процентный — это риск того, что ключевая ставка из-за высокой инфляции вырастет еще больше, и цена облигации снизится ниже. Однако после подъема до 20% дальнейший увеличение ставки ЦБ РФ совсем не гарантировано. Ведь этим действием регулятор пытается сбить инфляционное давление. Если получится это сделать, то и ключевая ставка в будущем снизится.

Такое уже было раньше? В 2014 г., когда ЦБ точно также резко поднял ставку с 10,5 до 17%, в дальнейшем она только падала. Выиграли те, кто успел зафиксировать доходность по длинным облигациям. На графике ниже представлена динамика доходности к погашению по 10-летним гособлигациям (ОФЗ), выпущенным Минфином РФ.

Но даже если в этот раз будет по-другому, инвестор может проигнорировать процентный риск, просто удерживая облигацию до погашения. В таком случае колебания цен будут не важны — в конце срока эмитент погасит ее по номинальной цене.

Кредитный риск — это риск того, что эмитент не сможет расплатиться по облигации. Чтобы сократить этот риск, имеет смысл ограничить свой выбор бумагами надежных и высококлассных эмитентов.

Стоит сказать, что сейчас по банковским депозитам также можно получить 20% и даже больше. Однако эти предложения, как правило, предполагают срок 3–6 мес. Они позволяют зафиксировать доходность лишь на короткий срок, в отличие от облигаций. В дальнейшем в случае снижения ключевой ставки ЦБ доходность по вкладам также снизится.

Пример. Условия: трехлетняя облигация Х предполагает доходность к погашению 20% годовых; банковский вклад в течение первого года дает 20%, второго — 13%, третьего — 10%.

Результат через 3 года:

— Облигации +60%

— Вклад +43%

Важно: Уровень рисков по банковским вкладам и облигациям различается. По облигациям нет гарантий от АСВ.

Какие облигации в фокусе

Мы сформировали несколько подборок с бумагами, которые позволят зафиксировать высокую доходность на 3-4 года, 5–6 лет и 8–10 лет. Все это облигации относительно с высокими рейтингами, выпущенные государством (ОФЗ) или госкомпаниями.

Отметим, что ОФЗ являются наиболее надежным инструментом, который обеспечен гарантиями Министерства финансов РФ. Риски по ним могут быть ниже, чем по банкам.

В последнем столбце указана оценочная доходность, которую мы предположительно можем увидеть по этим бумагам после открытия торгов. Это ориентир. На практике она может отличаться и даже быть чуть выше.

Облигации для инвестиций на 3–4 года

Облигации для инвестиций на 5–6 лет

Облигации для инвестиций на 8–10 лет

А что с облигациями корпораций? Доходность еще выше

Если инвестор хочет получить доходность еще выше, но на более короткий срок, то он может купить облигации крупных компаний с кредитными рейтингами от А до АА- по национальной шкале.

В России кредитный рейтинг присваивают аналитические рейтинговые агентства, аккредитованные ЦБ. Рейтинг от А до АА- означает, что эти агентства считают надежность по таким облигациям высокой, но на несколько ступеней ниже, чем по ОФЗ.

Эти бумаги могут торговаться с доходностью на 4–5% выше, чем ОФЗ. Но нужно учитывать, что и кредитный риск — более высокий. Его можно снизить за счет диверсификации, если не вкладывать слишком много денег в выпуск одного эмитента, а распределить их по разным бумагам.

Для примера мы привели несколько таких облигаций и ожидаемую доходность, с которой они могут торговаться.

Там, где в столбце «Дата погашения» стоит звездочка, для погашения облигации необходимо будет подать заявление на выкуп по оферте. Можно сделать эту процедуру через специалистов БКС Мир инвестиций.

На открытии могут быть любые цены

В первый день торгов на рынке облигаций будут очень сильные колебания. Часть ранее открытых позиций участников могут закрываться по маржин-коллам — в этой ситуации стоимость облигаций способна падать гораздо сильнее фундаментально справедливых значений. Чем сильнее падение, тем больше расчетная доходность к погашению.

Поэтому именно в первые часы после возобновления работы долгового рынка могут появляться самые интересные возможности для инвестирования.

Не является индивидуальной инвестиционной рекомендацией.

Как найти в приложении

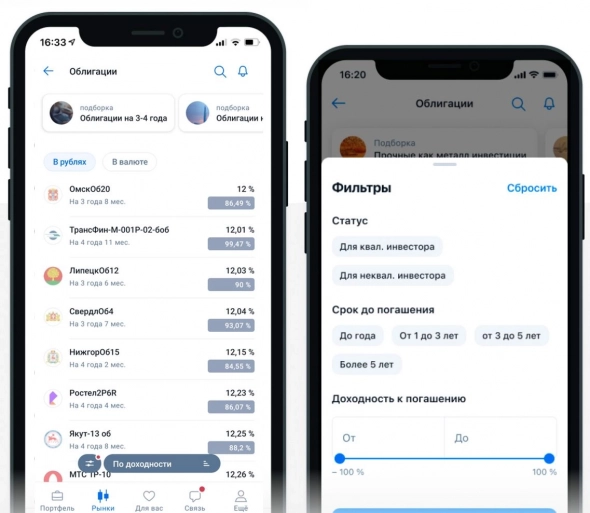

Все перечисленные облигации можно купить в мобильном приложении БКС Мир инвестиций. Недавно мы его обновили и теперь в нем еще больше важной информации и полезных возможностей для инвесторов.

Раздел «Облигации» находится на вкладке «Рынки» в верхнем меню. Мы настроили для вас фильтры, которые позволят выбрать желаемый срок до погашения и доходность облигаций.

Уже есть облигации?

Можно рассмотреть вариант закрытия части коротких бумаг в пользу более длинных, чтобы текущая высокая доходность была зафиксирована на длительный период.

теги блога БКС Мир Инвестиций

- сбережения

- Apple

- en+

- ETF

- Forbes.ru

- Globaltrans

- Headhunter

- IMOEX

- IPO

- jd.com

- Oracle

- paypal

- tcs group

- tencent

- tesla

- vk

- X5 Group

- автоследование

- акции

- Акции РФ

- акции США

- Алроса

- аэрофлот

- биткоин

- бкс

- БПИФ

- бпифы

- брокеры

- валюта

- ВТБ

- Газпром

- Газпром нефть

- Газпромнефть

- геополитика

- голубые фишки

- Гонконг

- дивидендная политика

- Дивидендные акции

- дивиденды

- доллар

- Инвестиции

- инвестиционная идея

- инвестор

- инвесторы в России

- Индекс МБ

- инфляция

- Итоги недели

- Китай

- ключевая ставка ЦБ РФ

- коррекция

- курс валют

- ЛСР

- Лукойл

- Максим Шеин

- Мечел

- МКБ

- Мосбиржа

- мосэнерго

- мтс

- НЛМК

- Новатэк

- Норникель

- обзор рынка

- Облигации

- опрос

- офз с переменным купоном

- ПИФ

- пифы

- полюс

- портфель инвестора

- прогноз по акциям

- роснано

- Роснеть

- российские акции

- Россия

- Ростелеком

- рубль

- сбер

- сбербанк

- Северсталь

- Совкомфлот

- Статистика

- США

- татнефть

- технический анализ

- торговые сигналы

- Транснефть

- Транснефть преф

- трейдинг

- Тренды

- третий эшелон

- управляющая компания

- флоатеры

- Фосагро

- ФСК Россети

- ЦБ РФ

- Центробанк

- шорты

- Яндекс

Новости тг-канал

Новости тг-канал

На обвале 24 числа стаканы дальних офз были без объёма напрочь. Мелкими лотами цену сбивали, но закупить нормально там невозможно было толком…

Нерезы окажутся в роли терпил

чую, что имеет смысл подождать недельку или две, когда доха будет под 45%.

Первоочередно: валюту отожмут, поменяв по своему курсу.

Дивидендные истории закончатся в складывающейся экономике.

Куда вкладывать?

20-25% банковские депозиты в рублях под макс ставку

остальное — недвижка (паркинги, участки земли)

физзолото могут украсть или национализировать. гадать бессмысленно — не предугадаешь, что выстрелит, а что нет.

недвижку (паркинги в адских человейниках в мск) можно брать к концу лета, тогда и 20% можно будет выбить скидки.

ситуация кардинальная сейчас…

мне сказками мозги не запудрить

Научитесь уже различать.

Многие почему-то уверены в том, что вот сейчас ставка 20%, но это ненадолго, на месяц-два-три, а потом ставку придётся резко снижать.

А если события развернутся так, что страна окажется в блокаде?

Уже тот факт, что 2/3 ЗВР оказались не там, где надо, говорит о том, планирование было весьма неряшливым.

Есть другие способы: не индексировать зарплаты. Нет денег у массы, некуда разгонять цены

Я не заметил, кому-то валютные зарплаты индексировали по году. И что теперь обещают? Вы так борзо всё отрицаете, как будто у лузеров теперь есть выбор.

да и налоги в след году могут только так на купоны и дивы увеличить. народу подадут очень просто — вот есть жирные коты, которые закупились выгодно на просадке с доходностью под 25-40% на 5-10 лет, а, значит, их можно и нужно раскулачить

Если кризис 22 будет развиваться не по сценарию 20, 14-16, 08-09, 98. А включится вариант 90-91, то указанная в посте стратегия разрушит капитал.

Это нужно иметь ввиду инвестору при формировании стратегии на следующие несколько лет.

Александр Пак, здравствуйте.

Тактика та же самая, независимо от того, были ли бумаги или нет. Суть идеи этого материала это не меняет. Если в моменте есть убыток из-за падения цены, то с этим ничего не поделать, он есть и все.