Блог компании БКС Мир инвестиций |5 идей в российских акциях. Добавляем нефтяную фишку

- 23 апреля 2024, 16:08

- |

Эксперты БКС Экспресс выделили главные тренды и отобрали 5 акций российских компаний, которые могут быть интересны на среднесрочном горизонте.

Рекомендация есть

Акции Сбербанка остаются одной из наиболее понятных и привлекательных бумаг на рынке. Банк рекомендовал дивиденды за 12 месяцев 2023 г. в размере 33,3 руб. на акцию (50% от чистой прибыли по МСФО) — в соответствии с дивидендной политикой. Выплата соответствует 10,6% дивдоходности — высокий уровень для голубой фишки.

У Сбербанка исторически низкая стоимость фондирования, из-за этого в период роста ставок он может чувствовать себя чуть лучше банковского сектора в целом. Глава Сбера, Герман Греф, отметил, что ожидает дальнейшего роста прибыли по итогам 2024 г., то есть крупные дивиденды не станут разовой историей.

Сбербанк-ао. Взгляд БКС: «Позитивный». Цель на год 410 руб. / +32%

Фактор риска уходит

Среднесрочные ожидания по акциям ТКС позитивные. После перезапуска торгов инвесторы должны обратить внимание на сильные фундаментальные вводные. Группа показала хорошие финансовые результаты по итогам 2023 г. — чистая прибыль выросла почти в 3 раза, число активных клиентов в IV квартале достигло 27,9 млн человек (+30% г/г). Рентабельность капитала по итогам года составила 33,5% — один из лучших показателей в банковском секторе.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 5 )

Блог компании БКС Мир инвестиций |Топ-7 акций от аналитиков БКС

- 30 марта 2024, 16:01

- |

В новом выпуске «Без плохих новостей» Максим Шеин, директор по работе с состоятельными клиентами УК БКС, называет:

— топ-6 дивидендных бумаг,

— топ-7 акций на долгосрок,

— месяц, когда пора перекладываться в облигации.

Также обсуждаем обвал ОФЗ, будущее ТКС, очередную порцию дивидендов и новые IPO.

А еще отвечаем на вопросы зрителей, подводим итоги конкурсов и разыгрываем подарки.

Смотреть БПН:

Текстовая версия:

Всем привет! Это шоу Без плохих новостей на канале БКС Мир инвестиций. С вами — Максим Шеин.

На прошлой неделе мы не опубликовали выпуск, посчитали это неуместным в связи с трагедией в Подмосковье. Спасибо, что отнеслись с пониманием.

Сегодня двойная порция новостей фондового рынка.

А главная тема — российский рынок. Расскажу, что его ждет во втором квартале и назову фаворитов — топ-6 акций под дивиденды и топ-7 акций на долгосрок.

Российский рынок: краткосрок

Мои коллеги из аналитического департамента опубликовали свою ежеквартальную стратегию по российскому рынку.

( Читать дальше )

Блог компании БКС Мир инвестиций |Три акции на лонг. Среднесрочный потенциал прибыли до 11%

- 22 марта 2024, 12:58

- |

В этом обзоре разберем техническую картину двух компаний. Смотрим среднесрочные безопасные цели роста на дневном и недельном графике. Для чистоты ведения позиций, сделки будут взяты по текущим ценам, несмотря на риск еще одной волны отката широкого рынка.

В статье указаны цели по акциям. Для увеличения прибыли можно использовать фьючерсы на акции:

— Роснефть — ROSN-6.24 (RNM4)

— Мечел — MTLR-6.24 (MCM4)

— Лукойл — LKOH-6.24 (LKM4)

Учитываем, что при торговле фьючерсами риск и прибыль вырастут пропорционально.

Риск-менеджмент

Для оптимального управления позициями используется метод расчета для среднего размера одной сделки. Каждый соотносит параметры согласно собственному риск-профилю.

В этом разделе применяем оптимальные параметры:

— Процент риска на сделку — 4%

— Максимальная просадка по портфелю — 20%

— Размер текущего баланса брокерского счета — 100 000 руб.

Формула: Средний размер одной сделки = (Текущий баланс)*(Процент риска на сделку/ Максимальная просадка по портфелю =100 000*4%/20% = 20 000 руб.

( Читать дальше )

Блог компании БКС Мир инвестиций |Новые рекорды на рынке и новый выпуск БПН

- 09 марта 2024, 16:07

- |

Индекс Мосбиржи наконец пробил 3300 п. А золото, биткоин и акции «Лукойла» обновили свои исторические максимумы. Что будет дальше? И главное — как на этом заработать? Об этом в новом выпуске «Без плохих новостей» рассказывает Максим Шеин, директор по работе с состоятельными клиентами УК БКС.

Смотреть БПН:

Текстовая версия:

Всем привет! Это шоу Без плохих новостей на канале БКС Мир инвестиций. С вами — Максим Шеин.

Главная тема выпуска — рост российского рынка до новых высот.

Также поговорим про золото и другие исторические максимумы, обсудим важные новости недели.

Главная тема

Индекс Мосбиржи на этой неделе наконец преодолел важный уровень в 3300 пунктов. Громких негативных новостей, способных утащить рынок вниз, не было. Поддержку оказали в том числе цены на нефть, которые последний месяц не опускались ниже 80 долларов за баррель. Но главный фактор поддержки — ожидания начала летнего дивидендного сезона, который должен быть еще более активным, чем в прошлом году.

( Читать дальше )

Блог компании БКС Мир инвестиций |Топ-7 акций на 2024 год от аналитиков БКС

- 13 января 2024, 16:02

- |

Смотреть БПН:

Текстовая версия:

Всем привет! Это первый в 2024 году выпуск шоу Без плохих новостей на канале БКС Мир инвестиций. С вами — Кирилл Чуйко.

Сегодня мы решили подробно рассказать вам о том, чего мы, то есть команда аналитиков БКС, ждем от российского рынка в этом году. И, конечно, назовем топ акций, в которые особенно верим. Поехали!

Стратегия на 2024 год

Главный вопрос инвестора в начале года — что будет с российским рынком? Если коротко, мы ожидаем роста. По нашим оценкам, через год индекс Мосбиржи может достичь 4000 пунктов. И это с учетом дивидендов. Без учета дивидендов — 3650 пунктов.

( Читать дальше )

Блог компании БКС Мир инвестиций |Как откроется рынок акций в 2024

- 28 декабря 2023, 15:42

- |

Скорее вверх, чем вниз

По наблюдениям за последние 25 лет, индекс акций МосБиржи в январе демонстрирует следующую динамику:

• Частотность подъема/спада за месяц — 70% в пользу роста рынка.

• Среднемесячная доходность января — 2,8%.

• Лучшие январи в истории рынка — 2000 г. (+24%) и 2015 г. (+18%), а худшие — 1998 г. (-27%) и 2008 г. (-17%).

Динамика первой недели года:

• Частотность подъема/спада за неделю — 76% в пользу роста рынка.

• Средняя доходность I недели января — 3,2%.

• Лучшие I недели января в истории рынка — 2000 г. (+23%) и 2006 г. (+10%), а худшие — 2007 г. (-6%) и 2014 г. (-2%).

Выводы

• Статистически в январе рынок преимущественно растет — почти в 3/4 случаев индекс МосБиржи имел положительную доходность за месяц.

• Основной вклад в доходность вносит именно первая торговая неделя года с поправкой на национальные выходные. А далее импульс роста затухает, и по итогам месяца финальный результат обычно даже ниже.

( Читать дальше )

Блог компании БКС Мир инвестиций |В каких активах встречать праздники: акции и облигации на каникулы

- 27 декабря 2023, 14:35

- |

Собрали акции и облигации, которые подойдут для таких целей.

Акции: долгосрочные фавориты

Портфель фаворитов от аналитиков БКС 10-й год показывает результаты лучше рынка — в среднем на 10–11 п. В его составе — 7 акций на долгую перспективу, которым можно отдать предпочтение в преддверии праздников.

Северсталь: позитивный взгляд. Цель на год — 2000 руб.

Акции торгуются с дисконтом в 25% против исторических значений по Р/Е — низкий уровень в условиях ожидаемого роста цен на сталь в мире и России. Не исключается возобновление выплаты дивидендов после выхода финансового отчета весной 2024 г. с доходностью как минимум 15% на горизонте 12 месяцев.

Мечел-ао: позитивный взгляд. Цель на год — 630 руб.

( Читать дальше )

Блог компании БКС Мир инвестиций |Ставка 16%, индекс Мосбиржи 3000 п. Подводим итоги недели

- 16 декабря 2023, 16:15

- |

Смотреть БПН:

Текстовая версия:

Всем привет! Вы на канале БКС Мир инвестиций, это шоу Без плохих новостей. С вами — Максим Шеин.

Главная тема — Банк России повысил ставку. А индекс Мосбиржи опустился ниже 3000 пунктов.

В рубрике Advisory обсудим, чем плох показатель EBITDA. Также поговорим о важных новости недели, объявим победителей конкурса и разыграем подарки.

А для тех, кто досмотрит выпуск до конца, мы приготовили сюрприз.

Главная тема

Российский центральный банк на этой неделе в очередной раз повысил ключевую ставку. Теперь она составляет 16%. Рынок на это в моменте не отреагировал. Валютный курс не шелохнулся, а облигации даже немного выросли в цене. Это в некотором роде уже типичная реакция ОФЗ, так было почти после каждого повышения в этом году. Причина проста, инвесторы закладывались на более сильное повышение ставки.

( Читать дальше )

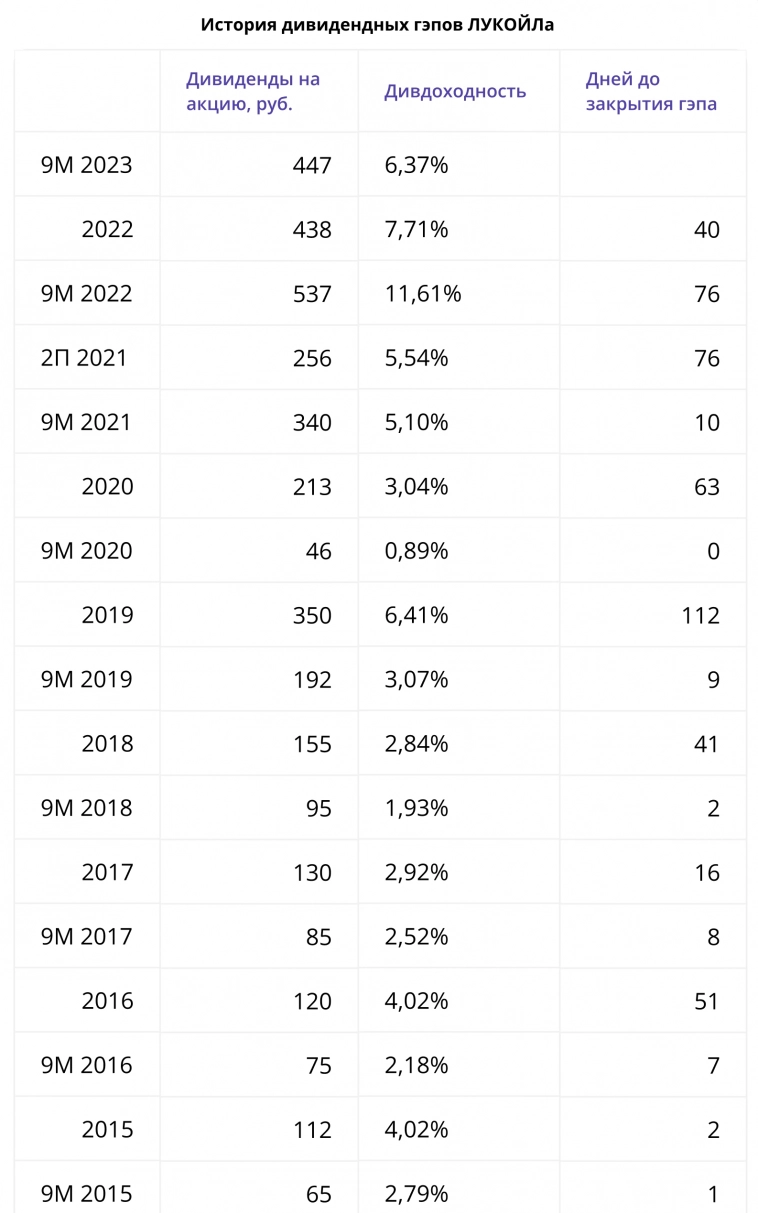

Блог компании БКС Мир инвестиций |Как быстро закроется дивидендный гэп ЛУКОЙЛа

- 13 декабря 2023, 16:11

- |

В четверг, 14 декабря, последний день с дивидендами торгуются акции ЛУКОЙЛа. Держатели бумаг получат 447 руб. на акцию, что предполагает доходность 6,4%.

В пятницу бумаги откроются с дивгэпом, который может составить около 5,5%. Учитывая высокий вес ЛУКОЙЛа в индексе МосБиржи, это окажет давление на рынок. Индекс может потерять около 0,9%.

Предлагаем оценить, как скоро может закрыться дивидендный гэп.

Что говорит история

Дивидендные гэпы ЛУКОЙЛа в последние годы закрываются довольно быстро. В среднем на это требуется 1,5–2,5 месяца. Дольше всего закрывался дивгэп в 2020 г. — потребовалось 112 торговых дней. В 2022 г. он закрылся за 76 торговых дней: формально там были две выплаты за один день, их совокупная дивдоходность составила 17,2%.

Дивидендные перспективы

В рамках дивидендной политики ЛУКОЙЛ стремится направлять на дивиденды не менее 100% от скорректированного денежного потока. Под корректировки подпадают уплаченные проценты, погашение обязательств по аренде, а также расходы на приобретение акций компании (байбэк).

( Читать дальше )

Блог компании БКС Мир инвестиций |Основа российского рынка. На каких акциях все держится

- 04 декабря 2023, 11:41

- |

Без них не было бы рынка

Долгосрочному инвестору, нацеленному на рост портфеля на годы вперед, важно видеть общую картину — в частности понимать, кто тут реально главный, а кто просто попал в тренды, и мода на него пройдет через несколько месяцев.

Самый очевидный способ сделать это — проанализировать состав индексов Мосбиржи. Он меняется каждый квартал (только что пришло свежее обновление), и в него попадают как раз топовые бумаги: крупные и ликвидные.

Биржа дает ретроспективный состав индекса с весны 2009 г. Это почти 1,5 десятка лет, или почти 60 кварталов. Наша задача — определить, какие акции стабильно попадают в индекс и реже из него вылетают.

О чем говорят индексы

Индексы Мосбиржи, основной и голубых фишек, 10–15 лет назад и сегодня в целом похожи, но есть различия. Например, в прошлом среди тяжеловесов часто фигурировал Уралкалий, а сегодня про него мало кто вспомнит.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал