Блог компании БКС Мир инвестиций | Как быстро закроется дивидендный гэп ЛУКОЙЛа

- 13 декабря 2023, 16:11

- |

В четверг, 14 декабря, последний день с дивидендами торгуются акции ЛУКОЙЛа. Держатели бумаг получат 447 руб. на акцию, что предполагает доходность 6,4%.

В пятницу бумаги откроются с дивгэпом, который может составить около 5,5%. Учитывая высокий вес ЛУКОЙЛа в индексе МосБиржи, это окажет давление на рынок. Индекс может потерять около 0,9%.

Предлагаем оценить, как скоро может закрыться дивидендный гэп.

Что говорит история

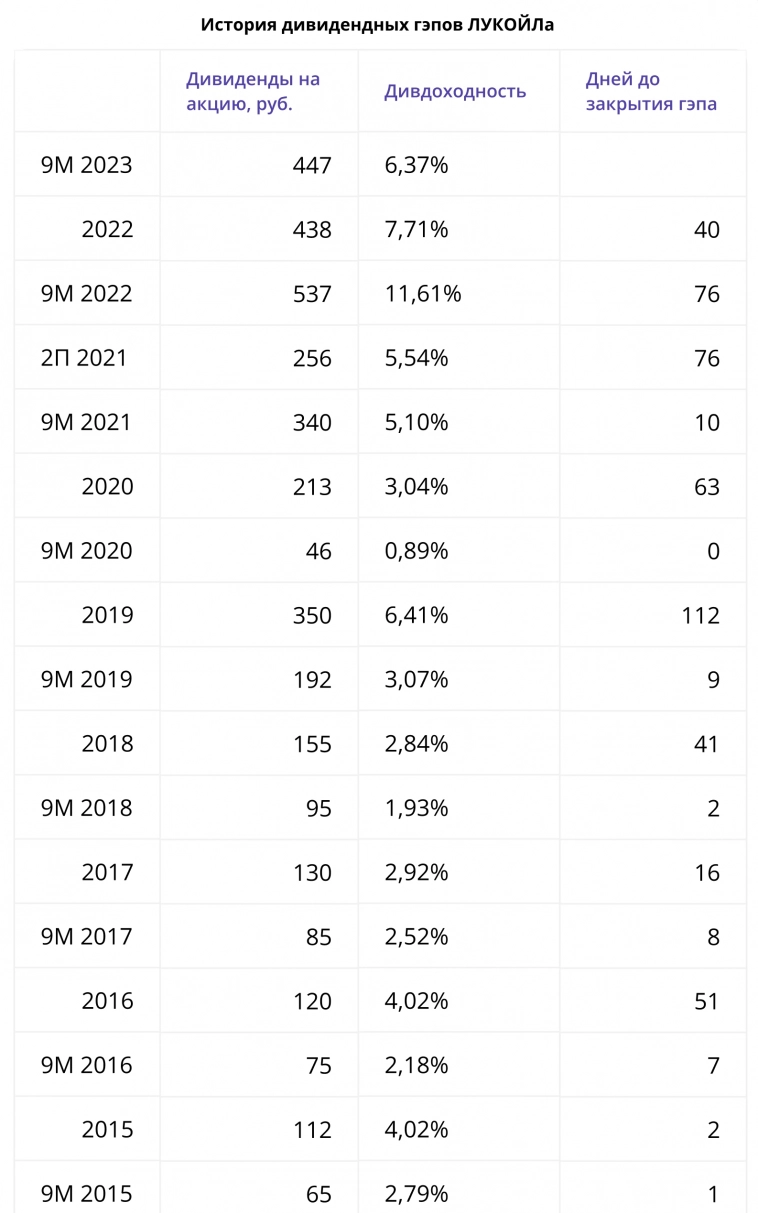

Дивидендные гэпы ЛУКОЙЛа в последние годы закрываются довольно быстро. В среднем на это требуется 1,5–2,5 месяца. Дольше всего закрывался дивгэп в 2020 г. — потребовалось 112 торговых дней. В 2022 г. он закрылся за 76 торговых дней: формально там были две выплаты за один день, их совокупная дивдоходность составила 17,2%.

Дивидендные перспективы

В рамках дивидендной политики ЛУКОЙЛ стремится направлять на дивиденды не менее 100% от скорректированного денежного потока. Под корректировки подпадают уплаченные проценты, погашение обязательств по аренде, а также расходы на приобретение акций компании (байбэк).

До 2022 г. ЛУКОЙЛ четко придерживался дивполитики, направляя на выплаты акционерам 100% от FCF. Компания не публиковала финансовые результаты по МСФО за 2022 г., поэтому нельзя сказать, придерживается ли ЛУКОЙЛ дивполитики сейчас. Есть вероятность, что компания в рамках последних выплат снизила payout ratio до 75% от FCF.

Тем не менее даже при снижении коэффициента дивидендных выплат ЛУКОЙЛ остается одной из наиболее интересных дивидендных фишек в нефтегазовом секторе. По оценкам аналитиков БКС Мир инвестиций, итоговые дивиденды компании за 2022 г. могут достичь 600 руб. на акцию, что соответствует 8,5% дивдоходности. Таким образом, на горизонте 12 месяцев (с учетом выплат за 9 месяцев 2023 г.) ожидаемая дивдоходность — почти 15%.

Цены на нефть сейчас скорректировались от максимумов сентября 2023 г., но остаются на комфортных для отрасли уровнях. Поддержку финансовым результатам также должны оказать слабый рубль и сужение спреда российской нефти к мировым бенчмаркам.

Что в итоге

• Для закрытия дивгэпа ЛУКОЙЛа может потребоваться около 2–3 месяцев. Драйвером скорого выкупа дивгэпа станут ожидания крупных выплат летом 2024 г.

• Отметим, что на фоне общерыночной коррекции бумаги ЛУКОЙЛа откатились от октябрьских пиков, потеряв к текущему моменту почти 7%. Таким образом, дивидендный гэп будет не на исторических максимумах — это фактор в пользу более скорого закрытия.

• Из сдерживающих моментов можно выделить коррекцию в ценах на нефть, а также слабый сентимент на российском рынке.

• В кейсе ЛУКОЙЛа на повестке остается возможность выкупа собственных акций у нерезидентов с 50%-ным дисконтом. Свежих новостей по этому вопросу нет, однако, если выкуп будет одобрен правительственной комиссией, справедливая оценка акций может вырасти на 15–30%.

• Если гипотеза о снижении коэффициента дивидендных выплат до 75% от FCF верна, то у компании остается потенциал увеличения дивидендов за счет роста payout ratio к обозначенным в дивполитике 100% от свободного денежного потока.

*Не является индивидуальной инвестиционной рекомендацией

теги блога БКС Мир Инвестиций

- сбережения

- Apple

- en+

- ETF

- Forbes.ru

- Globaltrans

- Headhunter

- IMOEX

- IPO

- jd.com

- Oracle

- paypal

- tcs group

- tencent

- tesla

- vk

- X5 Group

- автоследование

- акции

- Акции РФ

- акции США

- Алроса

- аэрофлот

- биткоин

- бкс

- БПИФ

- бпифы

- брокеры

- валюта

- ВТБ

- Газпром

- Газпром нефть

- Газпромнефть

- геополитика

- голубые фишки

- Гонконг

- дивидендная политика

- Дивидендные акции

- дивиденды

- доллар

- Инвестиции

- инвестиционная идея

- инвестор

- инвесторы в России

- Индекс МБ

- инфляция

- Итоги недели

- Китай

- ключевая ставка ЦБ РФ

- коррекция

- курс валют

- ЛСР

- Лукойл

- Максим Шеин

- Мечел

- МКБ

- Мосбиржа

- мосэнерго

- мтс

- НЛМК

- Новатэк

- Норникель

- обзор рынка

- Облигации

- опрос

- офз с переменным купоном

- ПИФ

- пифы

- полюс

- портфель инвестора

- прогноз по акциям

- роснано

- Роснеть

- российские акции

- Россия

- Ростелеком

- рубль

- сбер

- сбербанк

- Северсталь

- Совкомфлот

- Статистика

- США

- татнефть

- технический анализ

- торговые сигналы

- Транснефть

- Транснефть преф

- трейдинг

- Тренды

- третий эшелон

- управляющая компания

- флоатеры

- Фосагро

- ФСК Россети

- ЦБ РФ

- Центробанк

- шорты

- Яндекс

Новости тг-канал

Новости тг-канал