Блог компании БКС Мир инвестиций |Дивидендная корзина. Ожидаемая дивдоходность — 14,7%

- 27 ноября 2023, 11:07

- |

В этом месяце список компаний следующий:

• Сургутнефтегаз-ап

• ЛУКОЙЛ

• Татнефть-ао

• МТС

• Транснефть-ап.

Если при инвестировании вы делаете акцент именно на получении дивидендов, то каждый из этих эмитентов может стать достойной частью вашего портфеля. Ниже расскажем о каждом из них подробнее.

Главное

• Корзина продолжает существенно опережать рынок, подтверждая устойчивый интерес инвесторов.

• Рынок все еще обещает 10% дивидендов в следующие 12 месяцев.

• Ожидаемая средняя дивдоходность корзины составляет 14,7%.

• «Префы» Сбера покидают корзину, поскольку уступают место Татнефти после позитивного дивидендного сюрприза.

• Корзина за последний месяц выросла почти на 8%, опередив рынок на 3 п.п. Уверенное опережение на горизонте 6–12 месяцев на 16–18 п.п.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 0 )

Блог им. bcs |Смотрим денежные потоки — ищем акции с дивидендным потенциалом

- 14 сентября 2023, 13:00

- |

Мультипликатор P/FCF

Компании оценивают разными способами: по размеру прибыли (P/E), выручки (P/S), активов на балансе (P/BV) и даже сумме наличных денег на счетах (P/Cash). Все эти мультипликаторы помогают находить перспективные бумаги.

Но для инвестора, который хочет видеть реальный денежный поток от своих инвестиций, важнее понимать, как у компании обстоят дела с динамикой свободных средств (FCF), из которых, собственно, и платятся дивиденды.

Для сравнения разных по размеру компаний нужно делать поправку на капитализацию. Так выводится мультипликатор P/FCF, который работает по аналогии со всеми другими: чем показатель ниже, тем потенциал выплат по акции выше.

Дивидендный потенциал

По факту P/FCF измеряет темп накопления свободных средств: ему не важно, откуда деньги — чистая прибыль ли это, продажа активов или новые долги — он просто фиксирует факт, что компания стоит столько-то годовых денежных потоков.

( Читать дальше )

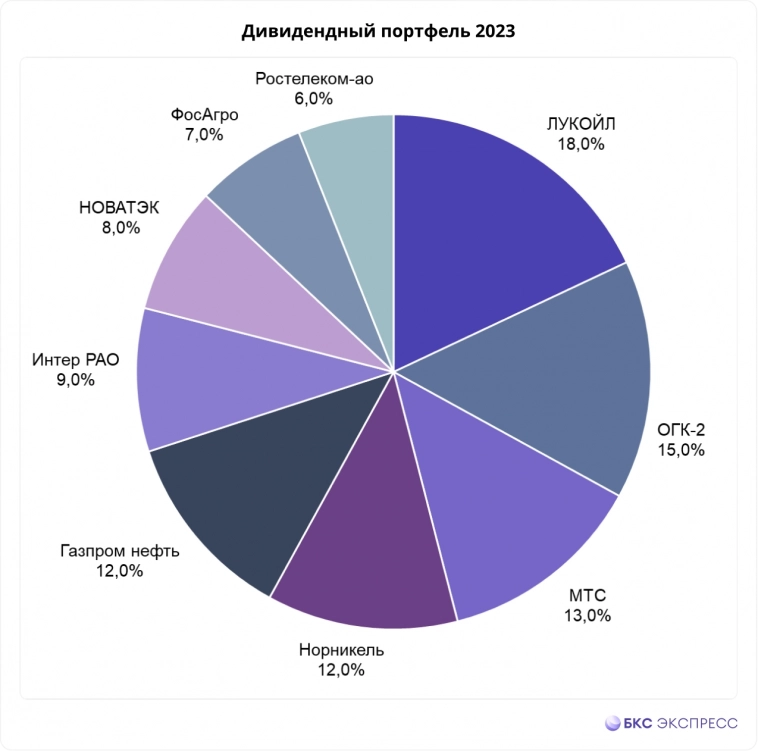

Блог компании БКС Мир инвестиций |Дивидендный портфель 2023

- 21 декабря 2022, 09:51

- |

— ожидаемая дивидендная доходность;

— повышенная уверенность в выплатах;

— потенциал роста котировок;

— ликвидность;

— принципы отраслевой диверсификации;

— баланс между компаниями, ориентированными на внешний и внутренний рынки.

Всего в портфель вошло 9 бумаг:

Экспортоориентированных компаний в портфеле — 57%; ориентированных на внутренний рынок — 43%. Ожидаемая дивидендная доходность 13–17,3%.

Чтобы оценить успешность дивидендного портфеля к концу 2023 г., результаты будут сравнены с индексом МосБиржи полной доходности. Результаты дивидендного портфеля 2022 подведем ближе к концу года.

( Читать дальше )

Блог компании БКС Мир инвестиций |Дивидендный фактор. Сколько должны стоить Газпром, Сбер и прочие

- 02 ноября 2022, 17:25

- |

Размер дивиденда сам по себе может быть готовым инструментом для оценки акции. С поправкой на доходность рынка он покажет, сколько сегодня должны стоить эти бумаги при полном отсутствии какого-либо другого позитива. Рассчитаем на примере самых ликвидных фишек.

Перевернутые дивиденды

Есть много моделей для расчета стоимость компаний, торгуемых на рынке. В реальной жизни каждая из них дает лишь фрагмент общей картины. В том числе это касается метода дисконтирования дивидендов.

Сам метод довольно древний, его применяют с середины 1950-х. И для западных рынков он отчасти устарел, поскольку все больше компаний за рубежом, особенно в IT-секторе, вместо регулярных прямых выплат в пользу акционеров предпочитает проводить разовые обратные выкупы акций.

В итоге на долю дивидендов в США приходится не более трети суммарной доходности акций. А вот в России — до двух третей, то есть размер выплат может определять стоимость акций даже больше, чем темпы роста экономики или цена на нефть. Покажем, как это можно использовать.

( Читать дальше )

Блог компании БКС Мир инвестиций |Какие российские компании заплатят высокие дивиденды

- 19 мая 2022, 16:55

- |

Чтобы было проще ориентироваться и искать интересные идеи, мы сформировали список бумаг с прогнозами по их дивидендам в летний дивидендный сезон.

Кто точно выплатит

Сургутнефтегаз-ап. Совет директоров (СД) Сургутнефтегаза рекомендовал по итогам года выплатить в качестве дивидендов по привилегированным акциям 4,73 руб. на бумагу, что соответствует около 14,2% дивидендной доходности.

МТС. СД МТС также уже дал свои рекомендации по дивидендам — 33,85 руб. на акцию, что соответствует 13,9% дивидендной доходности. Выплаты оказались сильно выше ожиданий, спровоцировав рост акций на 10%+.

Россети Ленэнерго-ап. СД рекомендовал выплатить 21,22 руб. на акцию, дивдоходность 13,4%. Компания сохраняет репутацию стабильной дивидендной фишки. Все выплаты осуществляются в рамках политики, закрепленной в Уставе.

( Читать дальше )

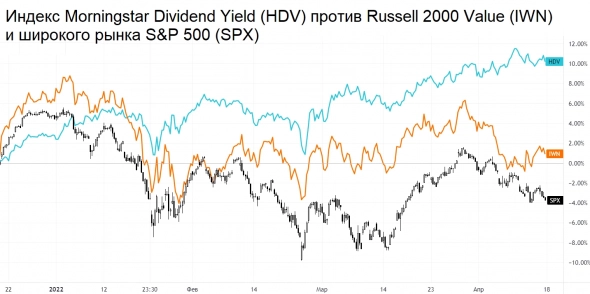

Блог компании БКС Мир инвестиций |Спрос на дивиденды растет. Топ-5 акций из портфелей глобальных фондов

- 18 апреля 2022, 16:39

- |

Дивидендные бумаги = акции роста

Обычно противопоставляют две базовые стратегии: либо ставка на акции роста, либо на компании низкой стоимости. Первые чаще всего дивидендов не платят, зато показывают высокую динамику, вторые медленно растут, но держат высокий дивиденд.

С начала зимы мы наблюдаем разворот глобальных инвесторов от быстрорастущих фишек вроде IT-сектора и биотехов. И этот разворот несколько необычен: он не просто в пользу акций низкой стоимости, а именно в сторону дивидендных фишек.

Основной индикатор спроса на недооцененные компании — индекс Russell 1000 Value — с начала года в минусе на 2%. Более широкий Russell 2000 Value упал на 6%. Оба, конечно, лучше, чем S&P 500 (-8%), но все равно слабо.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал