Блог компании БКС Мир инвестиций |Открываем парную идею: «префы» Ростелекома против «обычки»

- 05 апреля 2024, 11:49

- |

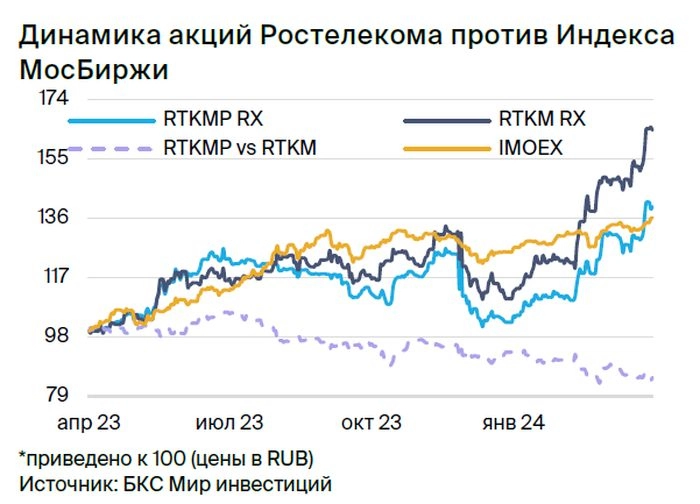

Открываем парную идею «Лонг Ростелеком-ап / Шорт Ростелеком-ао» на 3 месяца с целевой доходностью 10–15%. Дисконт цены привилегированных акций компании к обыкновенным сейчас на пике. Ждем его сокращения: сезонно в ожидании дивидендов, а также поскольку причин для этого дисконта мало.

Главное

• Три причины, покупать и продавать бумаги.

Дисконт цены «префов» к цене «обычки» на пике, хотя ликвидность сблизилась.

У бумаг одинаковые дивиденды, но дивдоходность по «префам» выше.

Исторически ценовой дисконт уменьшался перед дивидендами.

• Доходность: 10–15% к началу июля.

• Катализаторы: решение совета директоров по дивиденду в мае, закрытие реестра в июле.

• Оценка: «Позитивный» взгляд на привилегированные акции, «Нейтральный» на обыкновенные.

• Риски: общерыночные, дивиденды ниже ожиданий.

В деталях

Дисконт на пике, а разница в ликвидности снизилась. Привилегированные акции Ростелекома торгуются к обыкновенным с дисконтом около 14%. Этот уровень близок к пиковым значениям в 2020–2024 гг. и намного выше средних 3% в 2023 г.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Блог компании БКС Мир инвестиций |Что шортят и покупают с плечом клиенты БКС. К фаворитам присоединились Магнит и Ростелеком

- 21 декабря 2023, 17:54

- |

Биржевые механизмы позволяют покупать активы на большую сумму, чем есть у вас на счете, и получать дополнительную прибыль. А еще зарабатывать не только на росте акций, но и на снижении. Как бы ни вел себя рынок в целом, отдельные бумаги продолжают дорожать и дешеветь на десятки процентов.

Как зарабатывают на этом клиенты БКС Мир инвестиций, рассмотрим в текущем обзоре.

Покупка с плечом

Покупка с плечом позволяет увеличивать сумму вложений, когда собственных средств в моменте не хватает для получения приемлемого результата по прибыли. Например, вы видите в бумаге потенциал роста 7–10%. Используя плечо, вы можете увеличить количество покупаемых акций и, соответственно, в итоге получить уже не 7–10%, а 15–20%, сыграв на краткосрочном движении.

Игра на понижение

Продажа акций с плечом работает зеркально. Например, продаем Аэрофлот по 40 с целью выкупить у брокера обратно по 34. Ставка риска — 35%, то есть можем зашортить в 2,9 раза больше, чем имеем. Предположим, 1000 штук будут проданы за 40 тыс. руб., обратная покупка обойдется в 34 тыс. Итого 6 тыс. прибыли при вложенных 14 тыс. Это 43% со сделки.

( Читать дальше )

Блог компании БКС Мир инвестиций |Хорошо растут. Пять акций с сильным трендом

- 30 ноября 2023, 16:49

- |

За три последних месяца суммарный результат рынка акций по Индексу МосБиржи — нулевой. Но это не мешает отдельным бумагам продолжать уверенно двигаться вверх. Отметим несколько примеров.

📡 Ростелеком-ао

Акции в тренде с начала года. И хотя пару раз уже притормаживали, затем быстро сокращали разрыв с индексом и сейчас идут вровень с рынком (если считать динамику с января). Последние три месяца Ростелеком ускоряется.

Позитивная динамика видна и в «префах», и в «обычке», но обыкновенные акции все же держат тренд ровнее. Динамика у них даже более сглаженная, чем у рынка в целом. Цена выше всех основных скользящих средних.

🛒 Магнит

Тоже идет вровень с рынком за целый год, но в основном благодаря импульсу последних недель. Второе дыхание у Магнита открылось буквально недавно, в конце сентября. В сумме от осенних минимумов уже более +20%.

Сейчас бумага на локальных максимумах, но сильного отката вниз не ожидается. Можно попробовать поймать около 6200 руб. (на 3% дешевле), но большого смысла в этом нет: потенциал для движения наверх существенно шире.

( Читать дальше )

Блог компании БКС Мир инвестиций |Топ-5 акций лидеров и аутсайдеров ноября. Ждать ли изменений?

- 29 ноября 2023, 17:16

- |

На грани

Ноябрь на российском рынке завершается по нулям. Боковая динамика индекса акций МосБиржи становится уже привычной. В последние дни месяца была попытка сильной коррекции: индекс вплотную приближался к принципиальной поддержке, но выкуп глубокой просадки хоть и несколько обнадежил, но не изменил широкой картины — консолидация.

Возможно, в декабре будет поинтереснее и широкий индекс выйдет из трехмесячной спячки — факторы «за» и «против» предновогоднего ралли по-прежнему актуальны.

Оценим самые сильные и слабые бумаги месяца из основного состава индекса МосБиржи, обозначим техническую перспективу их курса на декабрь. Как правило, среднесрочные тенденции сохраняются. Но, может быть, кто-то поменяется местами?

Топ-5 лидеров

• ВК (+8%)

( Читать дальше )

Блог компании БКС Мир инвестиций |Дивиденды в IV квартале. От каких компаний ждать выплат

- 02 октября 2023, 16:11

- |

В IV квартале некоторые российские компании выплачивают дивиденды по итогам I полугодия и 9 месяцев. Ряд компаний уже определились с размером выплат:

Из отмеченных акций позитивный взгляд на бумаги Татнефти и НОВАТЭКа. Компании выигрывают от слабости рубля. Татнефть является бенефициаром высоких цен на нефть и сужения спреда Urals к бенчмаркам. НОВАТЭК интересен как ставка на восстановление объемов инвестпрограммы, рост операционных результатов в ближайшие годы.

С ноября компании также начнут выплачивать дивиденды по результатам 9 месяцев. Рекомендаций по размеру выплат от советов директоров пока нет, однако, по нашим прогнозам, выплатить дивиденды могут следующие компании:

( Читать дальше )

Блог им. bcs |Смотрим денежные потоки — ищем акции с дивидендным потенциалом

- 14 сентября 2023, 13:00

- |

Мультипликатор P/FCF

Компании оценивают разными способами: по размеру прибыли (P/E), выручки (P/S), активов на балансе (P/BV) и даже сумме наличных денег на счетах (P/Cash). Все эти мультипликаторы помогают находить перспективные бумаги.

Но для инвестора, который хочет видеть реальный денежный поток от своих инвестиций, важнее понимать, как у компании обстоят дела с динамикой свободных средств (FCF), из которых, собственно, и платятся дивиденды.

Для сравнения разных по размеру компаний нужно делать поправку на капитализацию. Так выводится мультипликатор P/FCF, который работает по аналогии со всеми другими: чем показатель ниже, тем потенциал выплат по акции выше.

Дивидендный потенциал

По факту P/FCF измеряет темп накопления свободных средств: ему не важно, откуда деньги — чистая прибыль ли это, продажа активов или новые долги — он просто фиксирует факт, что компания стоит столько-то годовых денежных потоков.

( Читать дальше )

Блог им. bcs |На старте коррекции — кто держится лучше рынка, а кто поник?

- 11 сентября 2023, 12:35

- |

Рынок акций от годового максимума за неделю потерял 5%. Посмотрим на акции–лидеров отката и самые устойчивые бумаги, обрисуем перспективы их курса.

5 сентября индекс МосБиржи достиг самого высокого уровня за последние полтора года. В моменте было почти 3300 п. или +53% с начала 2023 г. Коррекция перегретого рынка напрашивалась, а высокая корреляция курса валюты и рынка акций сейчас может сыграть против бумаг — ожидания стабилизации курса и попытки восстановления рубля временно исключают из вводных фактор поддержки бумаг.

О сломе восходящего тренда рынка акций речи не идет, но локальная коррекция может быть и продолжена, особенно, если рубль разовьет успех. Психологическая планка, выступающая поддержкой, находится у круглых 3000 п.

Оценим отдельные бумаги, показавшие на стартовавшей коррекции широкого рынка большую устойчивость, и акции, что подверглись за неделю максимальному давлению. Как правило, значительная фиксация идет в самых перекупленных и разбухших от роста бумагах — проверим и этот постулат.

( Читать дальше )

Блог компании БКС Мир инвестиций |Какие еще компании могут объявить большие дивиденды

- 22 мая 2023, 14:57

- |

Многие российские компании уже дали рекомендации по дивидендам за 2022 г. Сезон в целом радует выплатами. Крупные дивиденды рекомендовали Сбербанк, ЛУКОЙЛ, Банк Санкт-Петербург, Башнефть, ЛСР, МТС и другие.

При этом еще остаются компании, которые не определись с дивидендами за прошлый год. В данном материале мы отобрали бумаги, которые могут порадовать акционеров крупными выплатами.

Газпром

(Продавать. Цель на год 190 руб. / +8%)

Вероятность выплаты дивидендов: высокая

Вероятность высоких дивидендов: низкая

Газпром выплатил крупные дивиденды за I полугодие 2022 г. Во II полугодии 2022 г. цены на газ и объемы экспорта в дальнее зарубежье значительно снизились, а налоговая нагрузка — выросла. Аналитики БКС Мир инвестиций ожидают итоговые дивиденды Газпрома в размере 8 руб. на акцию, по текущим ценам это около 4,6% дивидендной доходности.

Есть возможность, что Газпром может нарастить дивиденды за счет увеличения коэффициента дивидендных выплат. В этом был бы заинтересован крупнейший акционер компании — государство. Однако такой сценарий маловероятен.

( Читать дальше )

Блог компании БКС Мир инвестиций |Куда текут деньги. Следим за динамикой оборотов на Мосбирже

- 27 марта 2023, 18:34

- |

В нашей рубрике «Куда текут деньги» продолжаем следим за динамикой торговых объемов всех отраслей на Мосбирже. Так мы поймем пульс рынка и ответим на вопрос: «Куда идут деньги инвесторов?»

Почему это интересно

Обороты — важная составляющая анализа, с их помощью можно определить тенденции на рынке. Более того, на российском рынке главной движущей силой стали частные инвесторы: доля в обороте составляет около 81%. Это значит, что не имеет смысла идти против течения, лучшая тактика — «ставить паруса по ветру».

Мы будем наблюдать за динамикой всех отраслевых индексов МосБиржи. В их составе более 90 компонентов — соразмерно индексу Широкого рынка. Полученные данные будут релевантными, и уже на их основе будут составлены прогнозы и анализ.

Тенденции на рынке обычно длятся неделями и месяцами. С помощью отслеживания трендов можно принять решения по открытию длинной или короткой позиции.

О чем шепчут тренды

Наблюдение мы начали с сентября 2022 г. С того месяца видим общий тренд по снижению торговых оборотов по всем отраслям. В январе 2023 г. обороты начали стабилизироваться, а в феврале расти. Март подходит к концу: уже было наторговано свыше 827 млрд руб. — рекорд 2023 г. и выше значений последних 4 месяцев. Очень скоро будут достигнуты значения октября 2022 г.

( Читать дальше )

Блог компании БКС Мир инвестиций |Эффект отложенного роста. Акции России с инвестиционным потенциалом

- 22 февраля 2023, 16:12

- |

Часто причиной слабой динамики акций является то, что компания перешла в новый инвестиционный цикл. Вместо выплаты дивидендов и байбэков она тратит свободные средства на капитальные вложения.

Сейчас в России такое встречается особенно часто: бизнес заново выстраивает логистику и производство. Приведем примеры акций и отраслей, которые могут хорошо выстрелить в будущем — за счет крупных инвестиций, сделанных сегодня.

Как это измерить

Капитальные затраты, или CAPEX — всегда отражены в стандартной отчетности компаний по РСБУ и МСФО. Но сама по себе величина мало о чем говорит: у крупных компаний она ожидаемо больше по размеру, и ее нужно смотреть в сравнении с прошлыми периодами.

Однако есть полезный коэффициент, который позволяет сравнивать разные компании друг с другом по размеру капитальных затрат, делая вывод о том, кто на рынке сейчас инвестирует особенно активно, а значит, имеет большие шансы на опережающий рост в будущем.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал