Блог компании БКС Мир инвестиций |3 акции, которые могут упасть в ближайшее время

- 07 февраля 2024, 15:24

- |

В январе мы наблюдали двузначный рост как в отдельных бумагах, так и в целых секторах рынка. Теперь в некоторых из них наметились коррекционные движения.

ВК

В декабре мы включили акции ВК в топ-3 идей января. Действительно, за прошлый месяц акции прибавили более 26%. В отдельные дни акции ВК обгоняли Сбер по обороту торгов.

Куда направятся котировки теперь? Отчет за 4-й квартал лишь в марте. Фундаментальный взгляд на компанию остается сдержанным. Таргет аналитиков БКС на 2024 г. — 700 руб. До него всего 3%.

О чем говорит теханализ? Котировки подошли к уровню, на котором пролегает как предыдущий локальный максимум, так и линия Фибоначчи — 688,8 руб. Далее пошел разворот. Возможен спуск к уровню предыдущих пиков — 630–640 руб. Это примерно 5% от текущих значений. В случае общей коррекции рынка цена может опуститься к 200-дневной скользящей средней (EMA-200) — 609 руб.

Об отмене шорта будет свидетельствовать закрепление котировок выше 688,8 руб.

( Читать дальше )

- комментировать

- Комментарии ( 1 )

Блог компании БКС Мир инвестиций |5 акций, кому не вредит укрепление рубля

- 25 октября 2023, 13:48

- |

Факторами укрепления нацвалюты стали меры по обязательной продаже валютной выручки крупнейшими экспортерами, а также эффект от жесткой позиции ЦБ по ключевой ставке. На этой неделе ожидается очередное заседание Банка России, наиболее вероятный сценарий — дальнейшее увеличение ставки. Это должно еще сильнее поддержать рубль, высоки риски дальнейшей коррекции USD/RUB.

Для рынка в целом крепкий рубль негативен. Давление оказывается через экспортеров —укрепление нацвалюты снижает рентабельность таких поставок в рублях. Тем не менее есть компании, для которых крепкий рубль не вредит или даже выгоден.

Предлагаем рассмотреть 5 акций, которые не пострадают от крепкого рубля:

• Интер РАО

Покупать. Цель на год: 5,9 руб. / +34%

Интер РАО работает на внутреннем рынке, основная выручка рублевая. Компания поставляет электроэнергию на экспорт, в частности в Китай, однако доля таких поставок незначительная.

( Читать дальше )

Блог им. bcs |ЦБ поднял ставку. Насколько теперь обвалится рынок? Итоги недели

- 16 сентября 2023, 16:00

- |

Банк России повысил ключевую ставку до 13%. Что теперь будет с рынком и рублем? И как инвестору пересобрать свой портфель? Об этом в очередном выпуске шоу «Без плохих новостей» рассказывает Вячеслав Абрамов, директор московского филиала БКС и ведущий прямых эфиров на канале БКС Live.

Смотреть БПН:

Текстовая версия:

Всем привет! Вы на канале БКС Мир инвестиций. Это шоу Без плохих новостей. С вами — Вячеслав Абрамов.

Главная тема выпуска — ЦБ поднял ключевую ставку до 13%. Разберемся, как это отразится на рынке и что делать с портфелем.

Также обсудим важные новости недели, объявим победителей конкурса и разыграем подарки.

Главная тема

Ну что, дождались? Интрига Банка России раскрыта. Всю неделю мы ждали решения регулятора по ключевой ставке. И, как говорится, мы предполагали, а ЦБ располагает. Итак, Банк России поднял ключевую ставку до 13% ставку.

Давайте разбираться, как решение ЦБ отразится на рынке. Сначала про инфляцию. Недельные данные за сентябрь оказались негативными: инфляция ускорилась. В годовом выражении показатель тоже вырос — до 5,5%.

( Читать дальше )

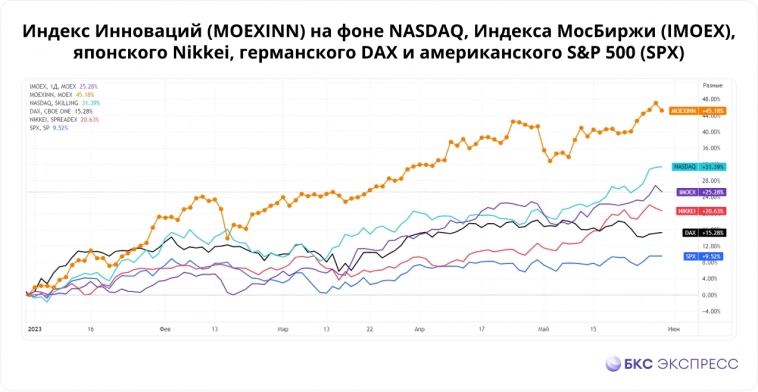

Блог компании БКС Мир инвестиций |Это круче, чем NASDAQ. Акции российских инноваций прибавляют 50%

- 31 мая 2023, 12:36

- |

Майская гонка индексов

Российский инвестор сосредоточен на событиях внутри страны, и рост местного рынка может казаться ему не связанным с другими странами. Но факт в том, что сейчас гонкой в акциях охвачен весь мир, и он обусловлен событиями извне.

Завершение цикла высоких ставок в США позволяет инвесторам возвращаться в долгосрочные стратегии, скупая акции, которые они продавали год назад. Сползание США и Германии в рецессию поставило точку: рост ставки позади.

Те, кто вложились в акции в декабре, заработали от 10% (США) и 15% (Германия) до 20% (Япония) и 25% (Россия). Особенно сильно себя показал технологический сектор: NASDAQ вырос на 30%, зато российский MOEXINN — более чем на 40%.

В разы обгоняя NASDAQ

И это лишь эпизод большого ралли, которое началось более года назад и ускорилось осенью, когда широкие индексы рванули вверх, достигнув локального дна. Суммарно с прошлого мая Индекс Инноваций РФ вырос на 50%.

( Читать дальше )

Блог компании БКС Мир инвестиций |В каких российских акциях ждать больших движений

- 14 апреля 2023, 17:48

- |

Эксперт БКС Экспресс, Михаил Зельцер, обычно собирает подборки бумаг с повышенной волатильностью на разных рынках. Они подходят для спекулятивных трейдеров, но для рядового среднесрочного инвестора высокая волатильность в бумагах чаще всего сигнал, что акции сами по себе высокорискованные или «поезд уже ушел» и совершать действия поздно.

Так можно ли таймить рынок, то есть находить точки наиболее перспективные для входа, чтобы не засиживаться в позиции, а зарабатывать в ближайшие месяцы, если направление движения было выбрано правильно?

Ответ — да. И дает его изучение волатильности.

Метод

Существуют различные методы для прогнозирования будущего роста волатильности. Перед написанием статьи стал вопрос, а какой из них может быть наиболее простым и доступным для рядового инвестора.

( Читать дальше )

Блог компании БКС Мир инвестиций |Куда вложить дивиденды нефтяников

- 10 января 2023, 12:02

- |

В январе на рынок ожидаются притоки средств от реинвестирования дивидендов нефтяников: ЛУКОЙЛа, Газпром нефти, Роснефти, Татнефти. Совокупно компании выплатят около 1,1 трлн руб. в качестве дивидендов, из которых, по нашим оценкам, на рынок может вернуться около 56–75 млрд руб.

Кроме того, в начале января дивиденды также выплатят некоторые из дочек Россетей. Здесь дивидендная масса будет меньше — около 14,5 млрд руб., реинвестировано может быть около 1–1,5 млрд руб.

Реинвестирование дивидендов нефтяников и сетевых компаний должно стать важным фактором поддержки для рынка акций. Притоки довольно крупные — около 2–3 дней средних торговых оборотов по индексу МосБиржи за последний месяц.

Похожая ситуация была с реинвестированием дивидендов Газпрома. Тогда за месяц после выплат рынок прибавил более 15%. Притоки от Газпрома были крупнее (примерно 100–130 млрд руб.), но и сейчас эффект будет заметным из-за снизившейся ликвидности.

( Читать дальше )

Блог компании БКС Мир инвестиций |Куда вложить дивиденды от Газпрома

- 25 октября 2022, 11:41

- |

В конце октября и в первые недели ноября ожидаются поступления дивидендов от Газпрома. Газовый гигант по итогам I полугодия выплатил рекордные 1208,1 млрд руб.

По нашим оценкам, в рамках реинвестирования выплат на рынок может вернуться около 97,7–130,3 млрд руб. В среде аналитиков появляются и другие еще более оптимистичные оценки объема реинвестирования, например, в 250–300 млрд руб.

Итого объемы поступлений могут достичь 3–7 дней торговых оборотов по индексу МосБиржи за последний месяц. Учитывая низкую ликвидность рынка, это очень существенная величина, которая способна ощутимо поддержать индексы в ближайшие недели.

С учетом сложившейся ситуации мы подготовили несколько вариантов, как можно распорядиться ожидающимися поступлениями Газпрома.

Вариант 1. Для долгосрочных инвесторов

Самый банальный способ использовать дивиденды — реинвестировать их в акции Газпрома (Покупать. Цель на год: 260 руб./ +61%). Этот вариант актуален, если доля бумаг в портфеле ниже 20%. В противном случае снизится уровень диверсификации, вырастут риски.

( Читать дальше )

Блог компании БКС Мир инвестиций |Наиболее подходящие акции для активных трейдеров на сентябрь

- 01 сентября 2022, 17:09

- |

Редко, да метко

В августе изменчивость индекса подросла — 7,2% против 6,7% в июле. Но это лишь эффект одного дня, когда бумаги Газпрома показали дневной рост на 25%, а в моменте было почти +40%. Если мы откинем 31-е число из выборки и оценим волатильность, то будет лишь 6,1%. Акции Газпрома в принципе очень редко появляются в списке высоковолатильных бумаг, но зато врываются в рейтинг ярко.

В течение всего месяца волатильность все-таки снижалась при одновременном росте рынка — четыре недели подъема и выход за пределы нисходящего тренда индекса МосБиржи. И технический сигнал к такому исходу был получен оперативно и заранее.

При этом рост российских индексов в августе шел наперекор падению мировых площадок, и это нас совершенно не смутило на фоне разрыва привычных корреляционных зависимостей. Обоснование — в специальном материале.

О чем это говорит? Рынок настроен на продолжение роста в эпоху низких ставок, высоких цен энергоносителей, отсутствия недружественных нерезидентов и существенной ликвидности как в банковском секторе, так и на заканчивающих свой срок депозитах.

Скоро к торгам могут подключиться и те, кто в весеннюю турбулентность искал убежище в высокодоходных вкладах. А значит, переоценка бумаг может быть продолжена, а волатильность способна даже возрасти за счет нового значительного притока средств извне при пониженных в последние месяцы оборотах торгов. Ближайший ориентир по индексу МосБиржи — 2500 п., и даже это может быть далеко не предел восстановления рынка.

Что было, что будет

( Читать дальше )

Блог компании БКС Мир инвестиций |Какие акции вырастут из-за новой стратегии ЦБ

- 15 августа 2022, 15:47

- |

Что нового нас ждет

ЦБ описал три сценария развития экономики до 2025 г: базовый, ускоренный и кризисный. Но при этом все они опираются на прежнюю тактику регулятора, при которой на первом месте стоит таргетирование инфляции, но не рост ВВП или курс рубля.

Совместно с Минфином они планируют, как и прежде, реагировать на приток экспортной выручки с помощью настройки рублевой массы и бюджетного правила, только теперь вместо доллара будет применяться более широкая корзина, включая юань, рупии и лиры.

Данная тактика в целом повторяет опробованную консервативную модель 2016-2019 гг. Это ставка на естественный отскок ВВП, затем следование за ценами на нефть и ослабление рубля. Знакомая картина, которая дает понятный ориентир для рынка акций.

( Читать дальше )

Блог компании БКС Мир инвестиций |Остались ли на российском рынке «истории роста»

- 18 июля 2022, 11:32

- |

В конце января 2022 г. мы опубликовали портфель растущих российских компаний. Растущие компании или «истории роста» — условное определение эмитентов, находящихся на стадии расширения бизнеса. Как правило, масштабы деятельности у них растут быстрее рынка, темпы наращивания выручки выше.

К текущему момент рынок сильно изменился, сложившиеся условия заставляют пересматривать перспективы развития компаний. В данном материале мы представляем обновленные ожидания по «историям роста» на российском рынке.

Макроэкономическая ситуация в 2022 г. повлияла негативно на большинство секторов российской экономики, но и здесь можно выделить компании и отдельные отрасли, которые пострадали меньше или больше от сложившихся обстоятельств.

Из бумаг входящих в портфель растущих компаний к наиболее пострадавшим можно отнести: Новатэк, Роснефть, ГК «Самолет», TCS Group, Сегежа, Полюс.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал