Блог компании БКС Мир инвестиций |Топ-7 акций на 2024 год от аналитиков БКС

- 13 января 2024, 16:02

- |

Смотреть БПН:

Текстовая версия:

Всем привет! Это первый в 2024 году выпуск шоу Без плохих новостей на канале БКС Мир инвестиций. С вами — Кирилл Чуйко.

Сегодня мы решили подробно рассказать вам о том, чего мы, то есть команда аналитиков БКС, ждем от российского рынка в этом году. И, конечно, назовем топ акций, в которые особенно верим. Поехали!

Стратегия на 2024 год

Главный вопрос инвестора в начале года — что будет с российским рынком? Если коротко, мы ожидаем роста. По нашим оценкам, через год индекс Мосбиржи может достичь 4000 пунктов. И это с учетом дивидендов. Без учета дивидендов — 3650 пунктов.

( Читать дальше )

- комментировать

- ★6

- Комментарии ( 8 )

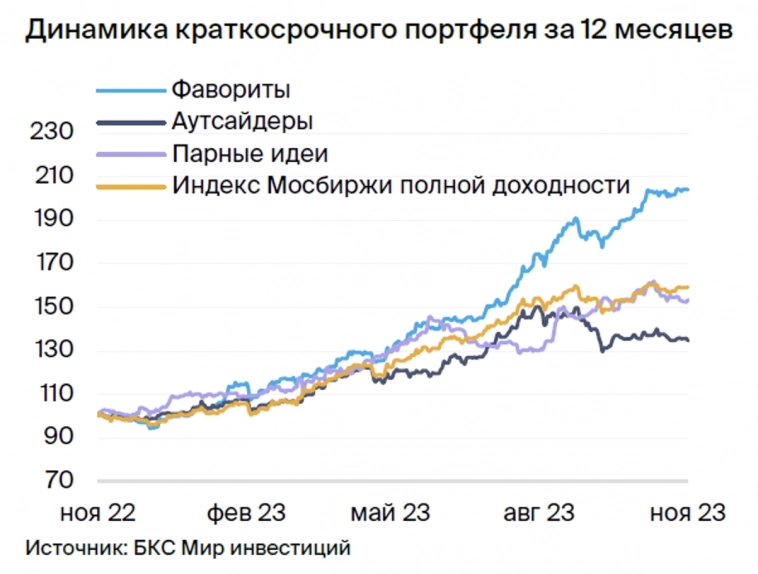

Блог компании БКС Мир инвестиций |Портфели БКС. Замены в фаворитах и аутсайдерах

- 29 ноября 2023, 11:40

- |

На текущей неделе российские компании продолжат публиковать финансовые и операционные результаты за III квартал, и в отдельных бумагах может наблюдаться повышенная волатильность. Однако наш нейтральный взгляд на рынок остается без изменений на фоне геополитических рисков.

Добавляем Магнит вместо Мечела в краткосрочные фавориты, а в аутсайдерах меняем ОГК-2 и Сегежу на РУСАЛ и ЛСР.

Краткосрочные идеи

Краткосрочные фавориты:

• ЛУКОЙЛ / Роснефть / Татнефть — ждем хороший дивидендный поток на фоне текущего курса рубля и цен на нефть.

• Мосбиржа — выигрывает от жесткой монетарной политики ЦБ.

• HeadHunter — вероятная редомициляция и сильные результаты за II полугодие 2023 г.

• Сбер — релиз стратегии 6 декабря может стать катализатором.

• Заменяем Мечел на Магнит — в ближайшей перспективе ритейлер может торговаться лучше рынка на фоне позитивных корпоративных событий.

Исключаем Мечел из краткосрочного портфеля на фоне отсутствия существенных краткосрочных катализаторов. После публикации хороших операционных результатов за III квартал и на фоне отросших цен на уголь в азиатском регионе следующим катализатором станет публикация операционных результатов за IV квартал в конце I квартала 2024 г.

( Читать дальше )

Блог компании БКС Мир инвестиций |Физлица против юрлиц: что сейчас шортят и покупают

- 27 ноября 2023, 12:34

- |

Что покупают и продают физлица

Ниже собраны топ-15 бумаг с самыми ликвидными контрактами — самые крупные по дневному объему торгов. Это не только голубые фишки, но и многие представители второго эшелона с интересной динамикой акций.

Среди «физиков» явно доминируют быки: в 11 из 15 фьючерсов покупателей сейчас больше, чем продавцов. Особенно высокая доля лонга — 85% и более — концентрируется в Газпроме, Магните, Яндексе, а также Группе Позитив.

Шортят через фьючерсы всего четыре бумаги, и лишь в двух случаях доля медведей заметно выше половины: Polymetal продает 64% физлиц, Мечел — 68%. Здесь самый большой навес из трейдеров-продавцов.

Что покупают и продают юрлица

У «юриков» обычно стоит другая задача: перекрыть сделки клиентов, чтобы захеджировать избыток продавцов или покупателей. То есть их позиции нужно смотреть в связке со всем портфелем.

( Читать дальше )

Блог компании БКС Мир инвестиций |Портфели БКС. Новые бумаги в фаворитах

- 14 ноября 2023, 15:59

- |

Текущая динамика, вероятно, продолжится: индекс МосБиржи может торговаться нейтрально, в то время как отдельные акции обновляют свои значения. Наш нейтральный взгляд на рынок не меняется из-за существующих геополитических рисков.

В краткосрочных идеях возвращаем Мечел в фавориты, убираем Татнефть. В долгосрочных идеях добавляем Novabev Group в фавориты вместо Норникеля.

Краткосрочные идеи

📈 Краткосрочные фавориты:

• ЛУКОЙЛ / Роснефть — текущий уровень цен на нефть и рубль позитивны с точки зрения потенциальных дивидендов.

• Мосбиржа — извлекает выгоду из жесткой монетарной политики ЦБ.

• НОВАТЭК — старт производства на «Арктик СПГ 2» в декабре.

• HeadHunter — ждем сильные результаты за II полугодие 2023 г., дополнительным катализатором послужит редомициляция

• Сбер — публикация стратегии 6 декабря.

• Включаем Мечел — ждем сильные результаты в конце ноября.

( Читать дальше )

Блог им. bcs |Топ-5 акций-лидеров и пятерка аутсайдеров сентября. Ждать ли изменений?

- 28 сентября 2023, 15:26

- |

В сентябре рынок успел обновить полуторалетние максимумы, ушел в активную коррекцию, но планка 3000 п. в индексе МосБиржи пока устояла. Смотрим на лидеров и отстающих месяца, оцениваем перспективы курса бумаг на октябрь.

Ушли в боковик

В самом начале сентября индекс МосБиржи почти добрался до 3300 п. Перегретость рынка вылилась в коррекцию: в моменте просадка составляла 9%, был благополучно отработан первый предел риска падения на месяц. На 3000 п. покупатели вновь активизировались. По итогам периода глубина локального провала с конца августа уменьшилась до 5%. По сути, имеем широкий боковик в 10% с границами 3000–3300 п.

Однако риски погружения под 3000 п. все еще актуальны. В октябре на стороне продавцов бумаг могут играть факторы высокой ключевой ставки и ожидания укрепления рубля. При этом предполагаемый откат создаст интересные возможности для покупок акций широкого рынка на перспективу.

Рассмотрим самые сильные и слабые бумаги месяца, обрисуем перспективы их курса на октябрь. Обычно тенденции движения сохраняются, но, возможно, что-то поменяется.

( Читать дальше )

Блог им. bcs |Сколько дивидендов выплатят российские компании осенью

- 22 сентября 2023, 16:56

- |

При этом остаются компании, которые еще не объявили размер выплат. До конца ноября о дивидендах также могут сообщить:

• Куйбышевазот (15–20 руб. на акцию, 2–3% дивдоходности)

• Самолет (40-80 руб. на акцию, 1–2% дивдоходности)

• Ростелеком (4,5–6 руб. на акцию, 6–9% дивдоходности)

• Группа Позитив (10–20 руб. на акцию, около 1% дивдоходности)

Самая большая интрига с дивидендами Ростелекома. Компания до сих пор не определилась с дивидендами по итогам 2021 г. Ранее глава компании Михаил Осеевский сообщал, что возможности для выплат есть. Источники Интерфакса отмечали, что Минцифры РФ поддержало выплату дивидендов Ростелекомом — их размер неизвестен, но ожидается, что он будет сопоставим с уровнями прошлого года (4,56 руб. на акцию). Если дивиденды окажутся выше 6 руб., можно будет ожидать позитивной реакции в бумагах, но это маловероятный сценарий.

( Читать дальше )

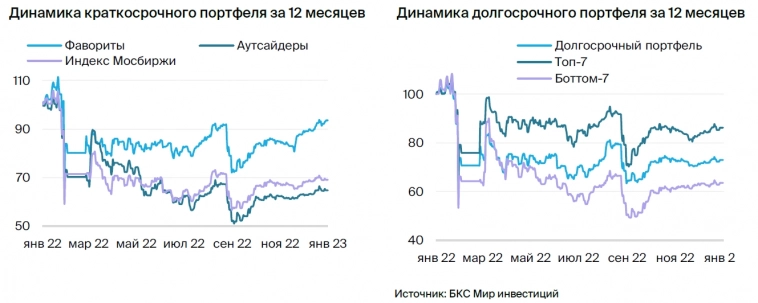

Блог компании БКС Мир инвестиций |Парные идеи: результаты наших рекомендаций

- 24 марта 2023, 14:38

- |

Рыночно-нейтральные стратегии, или парные идеи, пользуются популярностью в периоды высокой неопределенности на рынке. Преимущество такой торговли в том, что инвесторы могут зарабатывать вне зависимости от того, растет рынок или падает — потому что открываются позиции лонг и шорт. Насколько это выгодно — оцениваем на примере парных идей от аналитиков БКС.

Парные идеи на российском рынке: доходность закрытых идей 16%

В период с августа 2022 г. было открыто 6 идей, из них закрыто 4. Средняя доходность по нашим закрытым парным идеям составляет 16%, в среднем срок реализации идеи — 103 дня.

• Сбер против ВТБ. При открытии идеи мы прогнозировали доходность 15%, но результат оказался даже лучше: 26% за три месяца. Как мы и ожидали, основным триггером реализации идеи послужило решение Сбербанка выплатить дивиденды.

• Норникель против АЛРОСА: +23% за четыре месяца. Идея работала с октября по февраль: аналитики сообщили о привлекательной оценке Норильского никеля при фундаментальных факторах поддержки и давлении на АЛРОСУ со стороны рисков для алмазного рынка.

( Читать дальше )

Блог компании БКС Мир инвестиций |Долгосрочный портфель: новые аутсайдеры

- 20 марта 2023, 19:12

- |

Главное

• Краткосрочные идеи: без изменений.

— Фавориты: Сбер, Мосбиржа, МТС, Полиметалл, ММК, Северсталь и TCS.

— Аутсайдеры: Сургутнефтегаз-ао, РусГидро, ФСК ЕЭС, ПИК, Аэрофлот, ВТБ и VK.

• Парные торговые идеи: МТС / Х5 Group.

• Долгосрочные идеи: Ростелеком и Газпром сменили Татнефть и Роснефть в аутсайдерах.

— Топ-7: Мечел, Магнит, Яндекс, МТС, Северсталь, ММК и Сбер.

- Боттом-7: Сургутнефтегаз-ао, ВТБ, АЛРОСА, ФосАгро, РусГидро, Газпром и Ростелеком.

В деталях

Фавориты: Сбер, Мосбиржа, МТС, Полиметалл, ММК, Северсталь и TCS

• Сбер — неожиданно высокие дивиденды.

• Мосбиржа — ожидаются хорошие объемы торгов за I квартал 2023 г.

• МТС — стабильный бизнес, высокая двузначная дивдоходность.

• Полиметалл — растущие цены на золото и редомициляция.

( Читать дальше )

Блог компании БКС Мир инвестиций |Портфели БКС. Лучшие бумаги — ставка на металлургов

- 01 февраля 2023, 10:58

- |

Мы придерживаемся нейтрального тактического взгляда на российский рынок акций: индекс МосБиржи может остаться в узком диапазоне 2100–2250 п.п., поскольку геополитические риски не дают рынку расти.

• Краткосрочные идеи:

- Фавориты: Сбербанк, TCS, Мосбиржа, МТС, Полиметалл, ММК и Северсталь

- Аутсайдеры: АЛРОСА, РусГидро, ФСК, ПИК, Аэрофлот, ВТБ и VK

• Парные торговые идеи:

— Норникель против АЛРОСА

— Сбербанк против ВТБ

— Интер РАО против ФСК

• Долгосрочные идеи:

- Топ-7: Мечел, Магнит, Яндекс, МТС, Северсталь, ММК и Сбербанк

- Боттом-7: Сургутнефтегаз-ао, ВТБ, АЛРОСА, ФосАгро, Роснефть, Татнефть и РусГидро

В деталях

Фавориты:

• Сбербанк — сильные фундаментальные характеристики

• TCS — диверсифицированная бизнес-платформа и рост клиентской базы

( Читать дальше )

Блог компании БКС Мир инвестиций |Какие российские компании заплатят высокие дивиденды

- 19 мая 2022, 16:55

- |

Чтобы было проще ориентироваться и искать интересные идеи, мы сформировали список бумаг с прогнозами по их дивидендам в летний дивидендный сезон.

Кто точно выплатит

Сургутнефтегаз-ап. Совет директоров (СД) Сургутнефтегаза рекомендовал по итогам года выплатить в качестве дивидендов по привилегированным акциям 4,73 руб. на бумагу, что соответствует около 14,2% дивидендной доходности.

МТС. СД МТС также уже дал свои рекомендации по дивидендам — 33,85 руб. на акцию, что соответствует 13,9% дивидендной доходности. Выплаты оказались сильно выше ожиданий, спровоцировав рост акций на 10%+.

Россети Ленэнерго-ап. СД рекомендовал выплатить 21,22 руб. на акцию, дивдоходность 13,4%. Компания сохраняет репутацию стабильной дивидендной фишки. Все выплаты осуществляются в рамках политики, закрепленной в Уставе.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал