Избранное трейдера Инвестор Эдуард

💻Софтлайн. EBITDA выросла в 10 раз!

- 20 мая 2024, 09:01

- |

◽Скорр. EBITDA: 1,8 млрд руб. (х 10,4)

◽Скорр. чистая прибыль: 0,1 млрд руб. (2022 г.: -0,7 млрд руб.)

🤩Оборот по направлению собственных решений увеличился в 3,0 раза, а оборот по направлению сторонних решений увеличился на 26,0%. Оборот от ПО и других продуктов по направлению собственных решений в 1 квартале 2023 года составлял 38 тыс. руб., а в 1 квартале 2024 года – 157 млн руб. По направлению сторонних решений существенную динамику показал оборот от оборудования +80%.

📈Значительный рост бизнеса и, в частности, оборота Софтлайн, был достигнут благодаря переориентации компании на российских поставщиков и расширению линейки высокорентабельных продуктов собственного производства.

🍰Сдерживающим рост чистой прибыли в отчетном периоде фактором остается высокий уровень расходов, связанных с инвестициями в развитие бизнеса, в том числе – с многочисленными сделками M&A. Так, в феврале 2024 года Софтлайн объявила о приобретении доли в ИТ-направлении бизнеса группы компаний R.Partner.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 0 )

Почему важно сегодня следить за отчетом Ренессанс-Страхования?

- 20 мая 2024, 08:58

- |

Стартует новая торговая неделя, и сегодня постараюсь сделать для вас 2 обзора:

1️⃣ Обзор отчета Тинькофф за 1 квартал

2️⃣ Обзор отчета Ренессанс-Страхования за 1 квартал (он как раз выйдет сегодня), отчет покажет, насколько точна моя финансовая модель по компании. Акции Ренессанса есть и в личном портфеле, и в стратегии, покупал не так давно. Пока для меня справедливая цена = 130 руб. при потенциальной прибыли в 10,3 млрд руб. Акции в последние недели выглядели лучше рынка. Мой крайний обзор, если пропустили, вот тут: t.me/Vlad_pro_dengi/920

Пока готовлю обзоры, небольшой интерактив, отгадайте страну по 3 фотографиям, пишите ваши варианты в комментариях

( Читать дальше )

Поставки российской нефти в Китай с январе по апрель увеличились на 16,6% г/г, достигнув 37,8 млн тонн - ТАСС

- 20 мая 2024, 08:03

- |

Согласно данным Главного таможенного управления КНР, поставки российской нефти в Китай с января по апрель 2024 года выросли на 16,6% по сравнению с аналогичным периодом прошлого года, достигнув 37,8 млн тонн. Стоимость приобретенной нефти составила $22,16 млрд, что на 25,4% больше, чем в январе-апреле 2023 года. На нефть приходится половина всего объема российского экспорта в Китай.

В апреле Китай приобрел 9,26 млн тонн российской нефти, что на 14,3% меньше, чем в марте. Россия сохраняет позицию крупнейшего поставщика нефти в Китай, опережая Саудовскую Аравию (26,1 млн тонн за $16,16 млрд) и Ирак (21,1 млн тонн за $12,4 млрд).

Президент РФ Владимир Путин и председатель КНР Си Цзиньпин подписали совместное заявление о развитии сотрудничества в топливно-энергетическом комплексе, что должно способствовать беспрепятственной транспортировке энергоресурсов между странами. В 2023 году Россия экспортировала в Китай 107 млн тонн нефти, что на 24% больше, чем в 2022 году.

Источник: tass.ru/ekonomika/20846669

( Читать дальше )

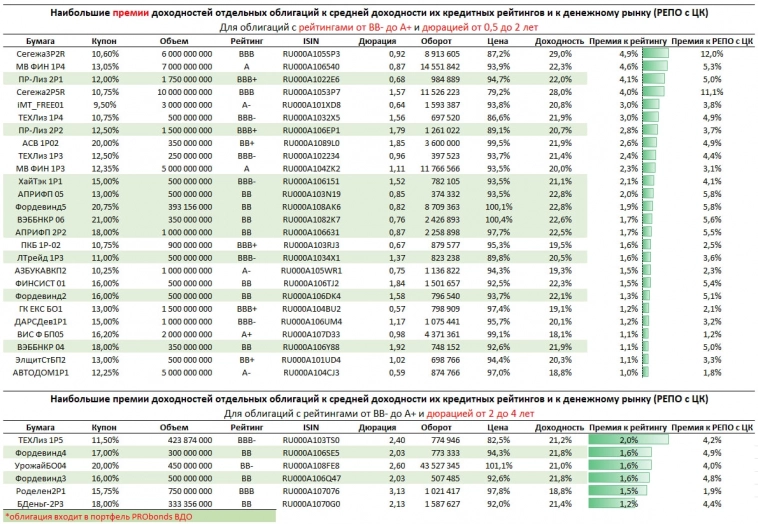

Наиболее и наименее доходные ВДО. И доходности ВДО (средняя 20,6%) идут в направлении нормы

- 20 мая 2024, 07:04

- |

Приводим 2-недельную сводку наиболее и наименее доходных ВДО. Доходность каждой из приведенных бумаг сравнивается со средней доходностью для ее кредитного рейтинга и с доходностью денежного рынка. Доходности рейтингов, в динамике, тоже приложены.

Рост доходностей чувства новизны уже не вызывает. Обратить внимание стоит, во-первых, на доходности рейтинговой ступени В (В-, В, В+). Которые, наконец, выходят в лидеры. Что нормально для нормального рынка. И долго было не так. Хотя Сегежа продолжает задирать доходность рейтинга ВВВ, ломая эстетику.

Во-вторых, мы рассчитываем коэффициент соотношения средней доходности ВДО (облигаций с рейтингами от В- до ВВВ) к значению ключевой ставки. И соотношение, если округлять до десятых, поднялось к 1,3. Пока оно было в районе 1,2 – рынок ВДО был совсем малоинтересным (слишком мала была его премия к доходности денежного рынка, строго привязанного к ключевой ставке).

Соотношение 1,3 – это еще не инвестиционная возможность (год назад оно было больше 2, и тогда возможностей было множество). Но тоже движение к норме.

( Читать дальше )

Ничего лучше флоатеров по-прежнему нет. И компаниям придется продолжать их выпускать, потому что быстрого снижения ставки не будет — Павел Вознесенский, президент УК «Астра Управление активами»

- 19 мая 2024, 17:12

- |

- «Нас ждет бум валютных размещений внутри страны. Причем не только юаневых. Это будут не замещения, а именно новые бумаги. И покупать их лучше на первичном рынке, потому что на вторичном гораздо дороже».

- «Ничего лучше флоатеров попрежнему нет. И компаниям придется продолжать их выпускать, потому что быстрого снижения ставки не будет».

- «Мы не вышли из кризиса, а находимся в нем прямо сейчас. Поэтому имеет смысл ждать резких движений и беречь ликвидность».

t.me/selfinvestor

📌 Россети Центр и Приволжье - самая интересная дочка Россетей!

- 19 мая 2024, 16:41

- |

— На прошедшей неделе акции компании Россети Центр и Приволжье были одними из лидеров падения. Ключевая причина в рекомендации по дивидендам, которая не оправдала ожидания инвесторов. Также в конце апреля у компании вышел отчет по РСБУ за 1 квартал 2024 года. В посте кратко обсудим опубликованные результаты и перспективы компании.👇

Прогнозы, отчетность и дивиденды

1. В первую очередь, необходимо вспомнить прогноз компании на 2024 год. Отмечу, что Россети Центр и Россети ЦиП — единственные дочки Россетей, которые дают такие прогнозы. Согласно опубликованным цифрам, выручка сетевой компании по итогам 2024 года должна увеличиться на 2,52% до 133,29 млрд руб., EBITDA покажет снижение на 2,52% до 32,75 млрд руб., а чистая прибыль упадет на 22,82% до 10,48 млрд руб.

2. Отчет за 1 квартал по РСБУ пока существенно превышает прогнозные цифры компании. Согласно представленным цифрам, выручка выросла на 6,5% до 36,05 млрд руб., EBITDA увеличилась на 9,5% до 11,87 млрд руб., а чистая прибыль сократилась на 0,7% до 5,61 млрд руб. Также стоит отметить, что Чистый долг сократился на 42,8% до 7,81 млрд руб., что уменьшит сальдо процентных доходов/расходов компании в условиях высоких процентных ставок.

( Читать дальше )

Ярмарка эмитентов для частных инвесторов. Отчет с посещения мероприятия.

- 19 мая 2024, 15:25

- |

Всем доброго дня!

Решил поделиться впечатлением от посещения форума для частных инвесторов, организованного 18 мая Ассоциацией владельцев облигаций(АВО).

В последнее время на фоне боковика образовавшегося на рынке акций основного индекса Мосбиржи и высокой ключевой ставки ЦБ фокус инвесторов стал смещаться в сторону долгового рынка, представленного как классическими инструментами в виде ОФЗ и облигации, так и таким достаточно новом продуктом как ЦФА (Цифровые финансовые активы). Во время форума был проведен опрос участников по поводу прогноза ставки ЦБ на конец года. Судя по скрину с ответами ниже - ожидания участников достаточно пессимистичны.

( Читать дальше )

Обзор отчета Магнита за 2023 год. Уже недешево, НО впереди рекордные дивиденды

- 19 мая 2024, 13:33

- |

📌 Чистая прибыль Магнита за 2023 год = 66,1 млрд руб. (я ждал прибыль 70 млрд руб., так что в рамках прогноза)

В отчете есть разовые статьи: 8,2 млрд руб. получили от курсовых разниц, и заплатили 28,16% налогов вместо 20%.

Я корректирую на эти статьи и получаю итоговую прибыль в размере 67,1 млрд руб.

❗️ Мой прогноз по чистой прибыли Магнита на 2024 год = 67,6 млрд руб., я не жду значительного роста, так как операционные показатели бизнеса выглядят хуже конкурентов.

❌ LFL-продажи за 2023 год (то есть продажи в тех же магазинах) = +5,5% (траффик +0,6%, рост среднего чека +4,8%). Более того, в 3-м и 4-м кварталах траффик в магазинах Магнита был и вовсе отрицательным.

LFL-продажи за 2023 год у X5 = 9,6%.

💸 Дивиденды

Магнит распределяет дивиденды на основе прибыли по РСБУ (то есть он поднимает деньги с дочек, и затем их распределяет акционерам).

( Читать дальше )

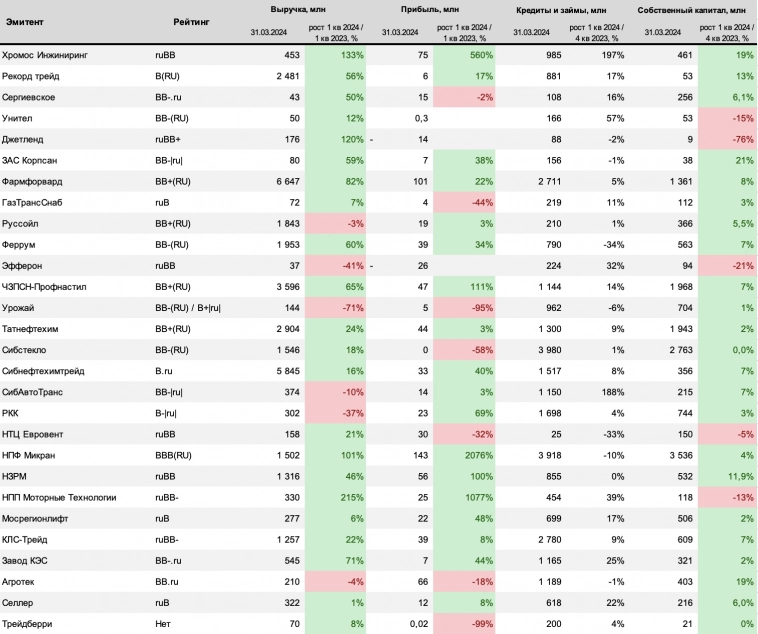

Дайджест отчётностей в сегменте ВДО за 1 квартал 2024 года

- 19 мая 2024, 12:33

- |

Эмитенты начали публиковать отчётности по итогам 1 квартала 2024 года, приводим таблицу с некоторыми показателями из их отчётностей.

В таблице нет микрофинансовых, лизинговых и девелоперских компаний, т.к. по ним делаем отдельные отраслевые обзоры.

Важный дисклеймер: РСБУ отчётности имеют свои особенности, а также не могут учесть бизнес-модель и структуру бизнеса каждого эмитента.

Предыдущий дайджест отчётностей за 1 квартал здесь и здесь

Следите за нашими новостями в удобном формате: Telegram, Youtube, Смартлаб, Вконтакте, Сайт

Обзор главных событий: индекс Мосбиржи выше 3500, новые дивиденды и IPO, отчеты Сбербанка, Ростелекома, Магнита

- 18 мая 2024, 07:54

- |

Индекс Мосбиржи преодолел отметку в 3500 пунктов, появились новые рекомендации дивидендов, две компании выходят на IPO, Сбербанк, Магнит, Ростелеком представили отчеты, появились сроки обмена акций Яндекса, М.Видео будет проводить допэмиссию акций: об этом и многом другом читайте в традиционном обзоре за неделю.

Индекс Мосбиржи, дивиденды, IPO

1. Индекс Мосбиржи на этой неделе вырос с 3449 до 3501 пункта. Индекс растет на отчётах компаний, рекомендациях новых дивидендов. Особенно растут лидеры: Сбербанк перед дивидендами, Лукойл, который на половину уже закрыл дивидендный гэп и Сургутнефтегаз после рекомендации дивидендов.

2. Рекомендованы дивиденды:

— Россети Центр 0,06621 ₽ (10,99%). Последний день покупки 4 июля;

— Сургутнефтегаз для ао 0,85 ₽ (2,55%), для ап 12,29 ₽ (17%), до 17 июля;

— Ставрополэнергосбыт 0,3121725 ₽ (9,5% для ап, 9,29% для ао) до 4 июля.

Про дивиденды мая и июня писал тут.

3. ПАО «Элемент», крупнейший в России производитель микроэлектроники, объявил о намерении провести IPO на СПБ Бирже в конце мая — в начале июня.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал