Блог компании Иволга Капитал | Наиболее и наименее доходные ВДО. И доходности ВДО (средняя 20,6%) идут в направлении нормы

- 20 мая 2024, 07:04

- |

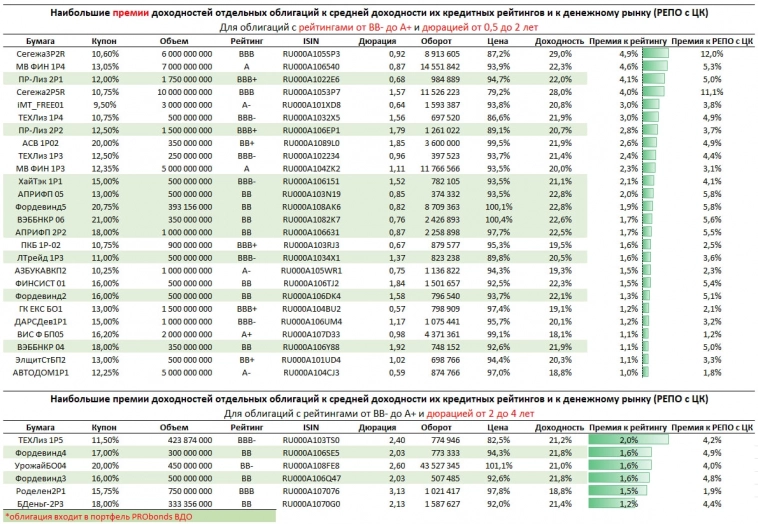

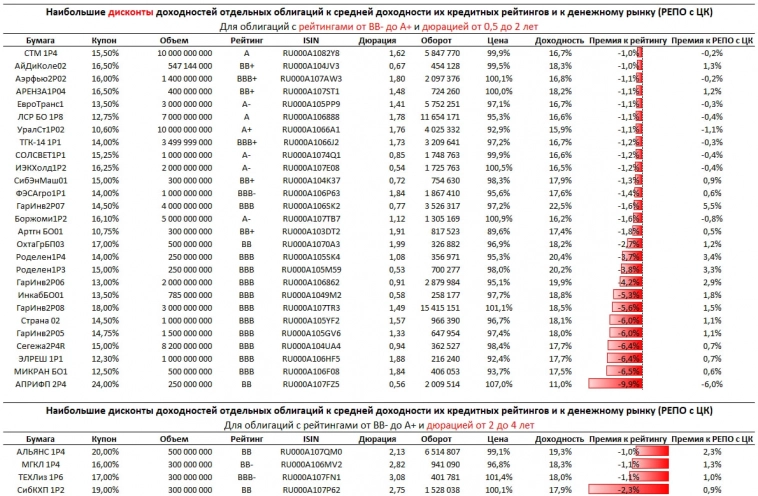

Приводим 2-недельную сводку наиболее и наименее доходных ВДО. Доходность каждой из приведенных бумаг сравнивается со средней доходностью для ее кредитного рейтинга и с доходностью денежного рынка. Доходности рейтингов, в динамике, тоже приложены.

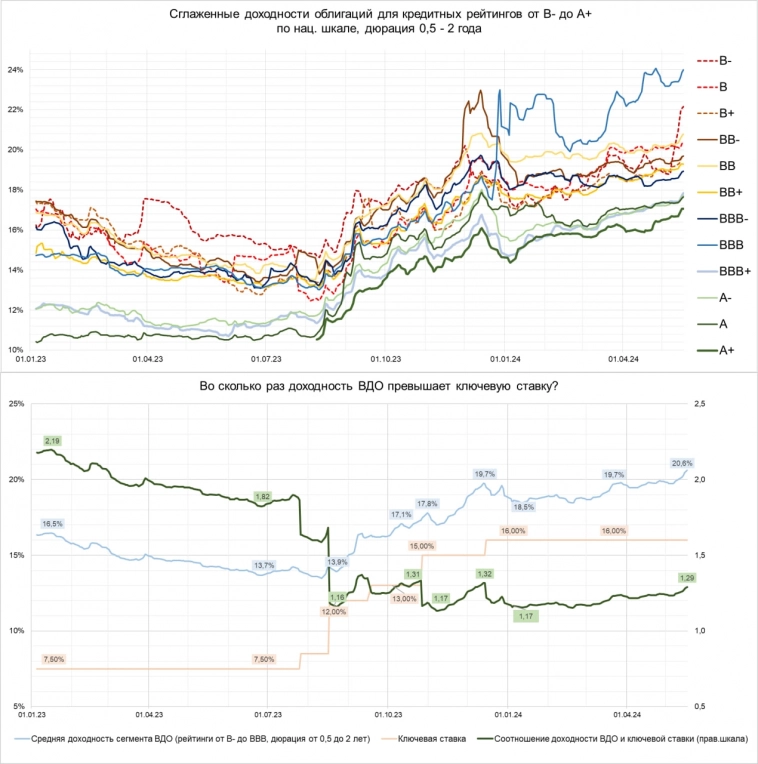

Рост доходностей чувства новизны уже не вызывает. Обратить внимание стоит, во-первых, на доходности рейтинговой ступени В (В-, В, В+). Которые, наконец, выходят в лидеры. Что нормально для нормального рынка. И долго было не так. Хотя Сегежа продолжает задирать доходность рейтинга ВВВ, ломая эстетику.

Во-вторых, мы рассчитываем коэффициент соотношения средней доходности ВДО (облигаций с рейтингами от В- до ВВВ) к значению ключевой ставки. И соотношение, если округлять до десятых, поднялось к 1,3. Пока оно было в районе 1,2 – рынок ВДО был совсем малоинтересным (слишком мала была его премия к доходности денежного рынка, строго привязанного к ключевой ставке).

Соотношение 1,3 – это еще не инвестиционная возможность (год назад оно было больше 2, и тогда возможностей было множество). Но тоже движение к норме.

Наш аппетит к риску остается слабым. Половина нашего публичного портфеля ВДО – в деньгах. Но уже с бОльшим интересом наблюдаем за рынком. Чтобы однажды что-то купить. Опоздать с покупкой не опасаемся.

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности.

Следите за нашими новостями в удобном формате: Telegram, Youtube, Смартлаб, Вконтакте, Сайттеги блога Андрей Хохрин

- Brent

- EUR|USD

- Gold

- Goldman Group

- high yield

- IMOEX

- paper bubble

- probonds

- probondsмонитор

- RTS

- S&P500

- S&P500 фьючерс

- US500

- USD

- USD|RUB

- акции

- Андрей Хохрин

- АО Им. Т.Г. Шевченко

- АО Им. Т.Г. Шевченко облигации

- АПРИ Флай Плэнинг

- АПРИ Флай Плэнинг облигации

- банки

- библиотека

- БЭЛТИ-ГРАНД

- вдо

- вебинар

- денежный рынок

- депозиты

- дефолты

- долги деньги

- доллар

- Доллар рубль

- евро

- ецб

- золото

- Иволга Капитал

- Индекс МосБиржи

- индексная позиция

- исследования

- Ист Сайбериан петролеум

- Калита

- ключевая ставка

- ключевая ставка ЦБ РФ

- книга заявок

- колумнистика

- коронавирус

- корпоративные облигации

- корпораты

- кризис 2020

- легенда

- лизинг

- Лизинг-Трейд

- Лизинг-Трейд облигации

- макростатистика

- мсб-лизинг

- МСБ-Лизинг облигации

- Мясничий

- наше все

- Нефть

- обзор рынка

- облигации

- облигации крупнейших корпораций

- Обувь России

- Обувьрус облигации

- Объединение АгроЭлита облигации

- ОбъединениеАгроЭлита

- отчетность

- ОФЗ

- ОФЗ облигации

- палладий

- ПАО "ОР"

- Пионер-Лизинг

- повестка дня

- портфели probonds

- портфелиprobonds

- ПР-Лизинг

- прогноз

- прогнозы

- прямая речь

- роделен

- Роделен облигации

- российские акции

- рубль

- санкции

- сбербанк

- сделки

- скрипт

- субфеды

- сша

- ТД Мясничий облигации

- ТЕХНО Лизинг

- торговый эксперимент

- ФРС

- ход размещения

- хроники кризиса

- ЦБ РФ

- ЧЗПСН-Профнастил

- Шевченко

- шорт

- шорт Сбербанка

Новости тг-канал

Новости тг-канал

все «ЭТО» паразитирует на инфляции, т е в относительном выиграше тот кто ставит на бОльшую инфляцию эмитуряю бОЛьшую массу по относительно еще «низким» процентам

да как то играть в это лавируя наверное можно, но весь долговой рынок рухнет-вопрос времени

наиболее существенное замечан е по этой макула уре то, что ставки относительно бенчмарка офз низковаты —это должно стоить 22—26 годовых вот прям сейчас и еще УХУДШИТСЯ и снижении ОФЗ

нет НИКАКИХ сомнений, что мы увидим трех значную доходность по этому мусору

пятое—в случае(неминуемой) денежной реформы с деноминацией—еще как то можно себе нарисовать в уме правила этой деноминации в случае с ОФЗ с остальным мусором этот будет банальный кидок, ой что я говорю то жесткая посадка и хлопок конечно