Избранное трейдера Stang

А вас не раздражает что кто-то обогащается на бирже за ваш счет?😡

- 19 февраля 2021, 11:09

- |

Московская биржа отмечает новую тенденцию на российском и зарубежных рынках, при которой активное обсуждение в социальных сетях перспектив рынка акций и отдельных бумаг приводит к значительному изменению цен на этот класс активов в течение торгового дня

Тенденция кстати совсем не новая. О том, что телеграм-каналы манипулируют рынком акций я задавал вопрос Валерию Ляху из ЦБ еще 1,5 года назад. Ответ был таким, что телеграм не попадает под действующие законы.

О том, что телеграм-каналы двигают рынком, Forbes писал еще год назад.

Лично меня просто бесит😡😡😡 как телеграм-канальи пользуясь своей властью и безнаказанностью каждый день отправляют акции в рост. Конечно, это хорошо, для тех инвесторов, которые держат эти акции и могут выйти из них по баснословным ценам. Но всегда есть и обратная сторона. Всегда будут те, кто поддается нездоровому ажиотажу и покупает акции последним, теряя огромные деньги.

Очевидно, те кто стоят у руля телеграм каналов, куют железо пока горячо. Зарабатывают хорошие деньги, пока публика при деньгах, жадна и податлива.

И меня раздражает не то, что кто-то обогащается нахаляву.

Меня раздражает то, что неэтичные практики на рынке ценных бумаг приводят к ускорению потери денег незащищенными инвесторами, которые из-за своей жадности или глупости вписываются подогреваемые информационной манипуляцией разгоны акций.

( Читать дальше )

- комментировать

- ★7

- Комментарии ( 313 )

Самопальный бенчмарк ПИФов

- 18 февраля 2021, 13:26

- |

Когда заходишь к тем, кто их критикует — там видишь, что они куда хуже индекса, плюс эмитенты дерут свои проценты даже при падении, что вообще некрасиво с их стороны)

Очередной разнос райфа на этот счёт был на смартлабе буквально на днях.

Я в целом понимаю, что имея весь график на руках ты можешь выбрать определённую его часть и получить аргументы в сторону как «за», так и «против». Чтобы как-то самому сориентироваться, я решил сравнить купленный мной в 2018ом FXCN с АТОНовским Столыпиным, индексом МосБиржи и опорным индексом, по которому строился ETF. Комиссиями брокера и биржи можно пренебречь, так как они есть в каждом случае. Хотел ещё взять Тиньковский ETF, но его тогда ещё не было. Вот что получилось:

( Читать дальше )

Новая эра сырья

- 17 февраля 2021, 19:45

- |

Первый — стабильность: курс доллара стабилен, цены на сырьевые товары стабильны.

Второй — рост доллара и падение цен на сырье.

Третий — разворот: рост сырья на падении доллара.

Bloomberg Commodity Index — один из главных индикаторов рынка сырья.

Мы находимся в третьем периоде, что означает рост цен на все сырьевые товары.

Подробнее

expert.ru/expert/2021/04/anons-zolotoj-pyatiletki/

С учетом данных по сырьевым циклам, я делаю ставку на серебро как на промышленный и инвестиционный актив.

— динамика серебра зависит от роста промышленного спроса на данный металл.

- обычно предложение серебра на рынке идет в ровень со спросом, исключением были 2011 и похоже таким же исключением становится 2021 год, когда инвестиционный спрос растет раньше промышленного спроса, что может позитивно повлиять на цену серебра, при последующем росте промышленного спроса.

В период низких цен на серебро /2018-2019/ у компаний не было интереса вести разведку месторождений серебра и наращивать его добычу. Металл добывается в большинстве случаев как попутный металл (при добыче цинка, золота и тд)

( Читать дальше )

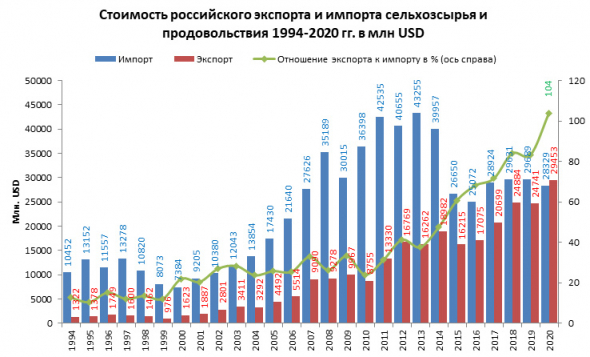

В 2020 Россия стала чистым экспортёром еды впервые с царских времён

- 14 февраля 2021, 16:25

- |

Значительную часть продовольственного импорта составляет «элитное» потребление: кофе, шоколад; в 2019 году одних алкогольных напитков ввезли на 2,7 млрд долларов — это почти на 10% импорта. Мы до сих пор зависим от импортного семенного и племенного материала, к ним относятся, как ни странно, сахарная свекла, подсолнечник, картофель и рапс. Обеспеченность собственным семенным материалом в нашей стране составляет 67,2%.

riafan.ru/1371912-rossiya-v-2020-godu-pobila-rekord-po-eksportu-prodovolstviya

sdelanounas.ru/blogs/138946/

⭐️ Прежде чем инвестировать в акции надо изучать не отчёт 10-K, а отчёт 8-K

- 14 февраля 2021, 15:54

- |

Добрый день, друзья!

Когда я прочитал пост «Прежде чем инвестировать в акции американской компании – прочти её 10-K отчёт» я улыбнулся дважды.

😊 Первый раз – когда увидел какие архаичные методики предлагают Смарт-Лабовцам под видом фундаментального анализа.

С одной стороны, как человек, который строит свою инвестиционную стратегию на фундаментальном анализе эмитентов, я не могу не поддержать уважаемого автора (Levan_Investing) в том, что не изучив отчёты компании, её акции покупать нельзя.

❗ С другой стороны, как человек, который в поисках перспективных инвестиционных идей изучает несколько десятков отчетов американских эмитентов в месяц, я вижу, что предлагаемый автором алгоритм настолько отстал от времени, что никакой пользы инвесторам не принесёт.

( Читать дальше )

Про спрос на квадратные метры и вообще за экономику

- 14 февраля 2021, 14:47

- |

Исходная беседа тут: https://smart-lab.ru/blog/677015.php

Да, сразу просьба — немного набегите туда и пошумите там, я автору обещал! ;)

Но меня смущает следующее:Вместе с доходами падает и потребление. Более того — потребление падает опережающими темпами.

1. доходы то населения с 2014 года падают стабильно.

Тут надо понимать всю картину начиная с девяностых. У совков длительное время перед этим (развалом союза) формировали убеждение, что капитализм — это разврат, разложение и постоянные излишества. И на фоне серой окружающей стабильности эпохи застоя совки начинали потихоньку мечтать об излишествах капитализма. Когда нищий совок вырвали из теплой постельки застоя и бросили в ледяной бездонный океан капитализма, внезапно оказалось, что излишества при капитализме положены далеко не всем, а у кого эти излишества имеются — зачастую они ранее оплачены многовековым тяжелым трудом прежних поколений, а иногда и рабским трудом многих тысяч рабов в колониях (old money). Совки начали потихоньку понимать, что невозможно совместить старую советскую унылую работу в НИИ и гарантированный теплый ужин вечером — с излишествами капитализма. На излишества в вероятном будущем надо очень много зарабатывать в настоящем. Собственно, в этот момент общество в стране разделилось на совков, которые продолжили трупиками качаться среди волн, и на новое поколение «пост-совков», которые знали, что такое совок, и понимали, что из капитализма в совок не вернуться. И вот это новое поколение собрало силы, волю и поплыло на огни вдалеке, предполагая что там земля и маяк.

( Читать дальше )

Сказки инвесторов

- 12 февраля 2021, 12:39

- |

В прошлом годе внезапно заработал денег. Обрел желание стать инвестором после 6ти летнего перерыва. Начал в очередной раз копать тему. Но право такая чушня и муть эти инвестиции. Ваяю очередной пост на эту тему.

Предыдущие посты на тему инвестиций тут

https://smart-lab.ru/blog/638001.php

https://smart-lab.ru/blog/653910.php

https://smart-lab.ru/blog/664879.php

https://smart-lab.ru/blog/574152.php

У инвесторов дополна мифов и сказок. Есть миф о пассивных инвестициях в индексы. Типа индексы на широкий рынок всегда растут и якобы купив эти чудесные индексы можно прям сказочно разбогатеть. И особенно тешит хомячье мысль что индекс сразу сходу забарывает 80% профессиональных управляющих. Типа купил индекс – переиграл по доходности профи.

Давайте окунемся в чудесный мир сказок и розового говна в ушах инвесторов и мечтаний о сказочном бабле.

1 Я полностью согласен что инвестирование в индекс перебарывает аж 80% профессиональных управленцев. Т.к 80% управленцев срать хотели на индекс и акции – они тупо занимаются облигациями, в которых совсем другие доходности, и они более предсказуемые.

( Читать дальше )

Как неопытные инвесторы попадаются в ловушку. Что не так с фондом «Дивидендные Аристократы США»

- 12 февраля 2021, 11:43

- |

Я неоднократно писал про то, что не очень люблю фонды. Не все, но большинство. Особенно на нашем рынке. Потому что за красивыми названиями и благородными слоганами скрывается множество подвохов для неопытного инвестора 🤷♂️.

Давайте на примере разберем, как инвесторы попадаются в ловушку маркетинга и в лучшем случае недополучают огромные прибыли. Зато управляющие компании — в шоколаде 😎.

На этой неделе на Мосбирже стартовали торги биржевым паевым инвестиционным фондом (БПИФ) «Дивидендные Аристократы США» от Управляющей компании «Финам Менеджмент». Тикер — FMUS.

Коротко о стратегии:

Фонд покупает паи другого фонда — ETF Schwab U.S. Dividend Equity, который повторяет индекс Dow Jones U.S. Dividend 100. В этот индекс включаются компании, которые выплачивают дивиденды на протяжении 10 лет и за последние 5 лет ежегодно повышают размер выплат.

Все поступающие выплаты от иностранного ETF SCHD реинвестируются в цену пая.

( Читать дальше )

Чтобы оставаться на месте, нужно бежать. А чтобы двигаться вперед — бежать вдвое быстрее

- 12 февраля 2021, 10:27

- |

С начала 2020 года денежная масса M2 в США выросла на 27%, и в 2021-2022 нет предпосылок для того чтобы рост прекратился — наоборот, совокупный рост может дойти до 50% за 3 года.

Это означает, что даже с поправкой на то, что доллары не все пошли в оборот (а 50-60% по моим прикидкам крутится на финрынке), в долларе будет происходить приличная инфляция — порядка 10-15% за рассматриваемый период.

В этой логике часть роста фондового рынка — это иллюзия. Рост акций США — это 3 компоненты:

1) Реальное развитие бизнесов (или их восстановление).

2) Эффект низких % ставок (механически добавляет к любым ценам акций до 20-30% по оценкам Invest Heroes).

3) Эффект роста цен в экономике и избытка предложения долларов на финансовом рынке.

Реальный бизнеса рост мало где присутствует, стоимость денег начинает расти в ответ на инфляционные ожидания, а государство рано или поздно поднимет налоги (и возможно повысит min зарплаты), ударив по прибылям бизнеса, это приведет к большому провалу индекса S&P вероятно уже в этом году.

( Читать дальше )

С марта ФНС может приступить к автоматическому предоставлению гражданам имущественных и инвестиционных вычетов по НДФЛ

- 11 февраля 2021, 18:35

- |

Фото: Наталья Селиверстова/РИА Новости

Вычеты по НДФЛ можно будет оформлять без декларации в автоматическом режиме об этом заявил глава службы Даниил Егоров, выступая в Совете Федерации.

Сейчас в Думе находится законопроект, который предусматривает упрощенную процедуру оформления вычетов. «В третьем чтении рассматривается автоматическое предоставление имущественных вычетов. Если Совет Федерации поддержит этот законопроект, то с марта мы готовы — уже все полностью оттестировали систему — приступить к автоматическому вычету имущественных и инвестиционных вычетов», — цитирует «Российская газета» слова Егорова.

По законопроекту правительства, который сейчас рассматривает Госдума, порядок получения вычетов упрощается для расходов на покупку жилья, погашения процентов по целевым кредитам и операций через индивидуальный инвестиционный счет.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал