Избранное трейдера Роман Панько

💰 Сальдирование убытков или как сэкономить на налогах

- 24 декабря 2025, 20:02

- |

📌 Приближается конец года, а значит пора проверять налоги и стараться снизить предстоящие расходы. Уверен, что многие знают про сальдирование убытков, но всё же решил напомнить некоторые нюансы.

1️⃣ СУТЬ САЛЬДИРОВАНИЯ УБЫТКОВ:

• Если за 2025 год вы получили прибыль от сделок на бирже, то с неё должны заплатить налог 13% (и 15% при доходе выше 2,4 млн рублей). Отличный способ снизить размер налога – продать убыточные позиции, тем самым снизив налоговую базу. Это и есть сальдирование убытков.

• В таблице привёл пример сальдирования убытков: в течение года инвестор продал акции компании №1, получив прибыль 0,4 млн рублей (+40%). НДФЛ в этом случае составит 52 тыс. рублей. Но у инвестора есть ещё одна позиция в акциях компании №2, которая сейчас в убытке на 0,3 млн рублей (–30%). Можно снизить НДФЛ до 13 тысяч рублей, продав позицию в убытке, и сразу же купив акции обратно, если это необходимо. Итог – НДФЛ снижен на 39 тыс. рублей, а если учесть комиссии брокера и возможные спреды между ценой продажи и покупки, экономия составит 30-35 тысяч рублей.

( Читать дальше )

- комментировать

- 5.8К | ★31

- Комментарии ( 14 )

Новый инструмент от Яндекса - Финансы

- 13 ноября 2025, 11:58

- |

Довольно часто, особенно в последнее время, торгуя на нашем многострадальном фондовом рынке всё чаще приходится выходить в кэш для того, чтобы пережить особенно печальные моменты в истории ФР. Можно было бы, конечно, не дёргаться и просто держать наличные на брокерском счёте, ожидая, когда придёт пора для закупки, но денежки, как известно, должны работать, а не лежать мёртвым грузом непойми сколько времени на счёте. К тому же ставки пока довольно высоки и даже инвестирование их ненадолго может принести ощутимый доход. Поэтому лучше заморочиться один раз и понять, куда можно быстро и легко засунуть ждущий своего часа кэш.

В этой связи у нас есть несколько альтернатив: банковский депозит, фонды денежного рынка и ОФЗ.

С банковским депозитом в последнее время всё стало предельно просто – открываем тему финансов Яндекса, задаём необходимые параметры срока (например, 1 или 3 месяца), выбираем Топ 10 банков и другие, необходимые вам условия и получаем список предложений лучших банков России (рекомендую здесь не гоняться за доходностью в ущерб надёжности) на нужный срок.

( Читать дальше )

Как я вытаскивал свою накопительную пенсию

- 29 октября 2025, 00:36

- |

Накопительная пенсия формировалась со взносов работодателей до 2013 года, это время выпало на начало моей карьеры, у меня накопилась небольшая сумма, которая за 12 лет выросла в 3 раза, при накопленной инфляции 128% (спасибо ВЭБ.РФ, который перевыполнил задачу сохранения пенсионных накоплений). Если я ничего не буду делать, то смогу получить доступ к этой сумме не ранее 60 летнего возраста.

Однако, накопительную часть пенсии можно перевести в программу долгосрочных сбережений (ПДС), чтобы иметь возможность снять ее уже через 15 лет, то есть раньше наступления моего пенсионного возраста. Для этого сначала надо заключить договор с НПФ о переводе средств ОПС в выбранный фонд, параллельно можно открыть договор ПДС.

( Читать дальше )

Я начал в найме, дорос до 800 000 в месяц, но живу до первого попадоса

- 08 сентября 2025, 17:06

- |

ДИСКЛЕЙМЕР: Статья написана автором блога на основе интервью с основателем компании по доставке авто Романом Жерловым.

Зарабатывать на машинах можно по-разному. Кто-то покупает автомобили за свои деньги и перепродает с наценкой — классическая перекупка. Вкладываешь 3 миллиона, продаешь за 3,5 — полмиллиона прибыли за пару месяцев.

Другие гоняют машины по России: покупают дешевле в одном городе, продают дороже в другом. Есть постоянная разница в ценах между регионами — этим и пользуются перекупщики.

Третьи работают консультантами — помогают людям выбрать и проверить машину за фиксированную плату в 20-50 тысяч рублей. Или устраиваются агентами в автосалоны и компании, получая процент с каждой сделки без собственных вложений и рисков.

Я выбрал четвертый путь — логистику под заказ. Везу машины из-за границы за деньги клиентов, как курьер, только дорогой посылки.

Меня зовут Роман, занимаюсь этим бизнесом уже седьмой год. Последние пять лет работаю самостоятельно.

( Читать дальше )

- комментировать

- 10.7К |

- Комментарии ( 23 )

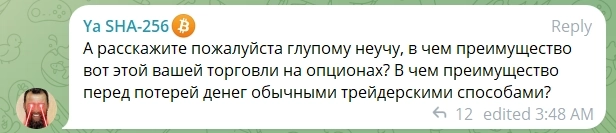

В чём преимущества опционов?

- 24 августа 2025, 16:15

- |

Краткий ответ:

Какого-то гарантированного преимущества торговля опционами не даёт. При этом опционы дают возможности, которых невозможно достичь на других инструментах. И если эти возможности правильно использовать, то можно улучшить свою торговлю на любом другом инструменте и стратегии.

Подробный ответ:

Заставь дурака Богу молиться, он себе лоб расшибёт

Акции, фьючерсы, криптовалюты, опционы — это всё лишь инструменты трейдинга. Как их использовать решать только вам.

Кто-то инвестирует в акции, а кто-то берет плечо и теряет деньги «обычным трейдерским способом». Производители хэджируются фьючерсами, а хомяки пытаются предсказывать их будущее. Microstrategy ходлит биткоин, а ты на весь капитал залетаешь в шиткоин и ставишь стоп-лосс. Также и опционы: можно напродавать непокрытые на всю маржу и потерять деньги «необычным способом», а можно купить коллы на 1% от счёта и иметь ограниченный риск.

Опционы не дают какой-то гарантированной прибыли по сравнению с линейными активами. Но как инструмент они дают возможности, которых нет в других инструментах:

( Читать дальше )

Фиксируем 15% в валюте на 2 года! Свежие облигации КИФА БО-01 в юанях

- 24 августа 2025, 09:14

- |

Астрологи объявили неделю китайских облигаций? Второй подряд разбор юаневых бондов у меня на канале. Причём сегодняшний эмитент, как и Сегежа, публичный и со своими интересными «тараканами». Но в этом случае есть неоспоримая логика: китайская платформа занимает в китайских деньгах.

Я уже 7 лет активно инвестирую в долговой рынок РФ (и не только — рассказывал, как погорел на египетских облигациях), и постоянно слежу за новинками, достойными внимания. Ранее делал обзоры на новые выпуски Сегежа, ЛСР, ПР_Лизинг, Газпромнефть, Полипласт, СФО_ТБ_4, ЭкономЛизинг, МСП_Банк, Монополия, ОКЕЙ, Делимобиль, Славянск_ЭКО, МБЭС, Сплит_Финанс.

Чтобы не пропустить другие обзоры, подписывайтесь на мой фирменный телеграм-канал с авторской аналитикой и инвест-юмором.

🇨🇳А теперь — помчали смотреть на новый выпуск КИФА!

🛒Эмитент: ПАО «КИФА»

🇨🇳КИФА (QIFA) — российско-китайская B2B-платформа цифровой торговли, работает с 2013 г. Управляется смешанной командой менеджеров из Китая и РФ.

( Читать дальше )

Как я открыл счет в крупнейшем в СНГ легальном обменнике крипты и получил привязанные карты Mastercard.

- 09 августа 2025, 12:21

- |

Нравится кому-то или нет, но крипта пришла к нам всерьез и надолго.

На текущий момент в РФ самое слабое место — обмен фиата на крипту и обмен крипты на фиат. Возможны три варианта:

Обменник с наличкой. Передаете или получаете наличку, отправляете или получаете крипту (USDT, биткойн). Таких полно в Москва Сити. Из минусов — минимальная сумма от 800 USDT (в некоторых от 300 USDT).

Переводы p2p. В агрегаторах обменников, на биржах вроде Bybit. Суммы — от 4 тысяч рублей. Главный минус — большинство платежей проходит через карты дропов.

Легальный обменник (юрлицо с особым статусом). К такому можно привязать карту для пополнения и вывода “фиата”. Или открыть новую карту, которую банк выпускает в коллаборации с обменником. Фантастика? Но именно это я и сделал — зарегистрировался, создал и привязал две карты Мастеркард.

Поделюсь своим опытом по пункту 3. Дело в том, что еще в 2017-м году в Беларуси приняли самое передовое законодательство по крипте. Отрасль освободили от налогов до 2049 года. Одно из условий — регистрация в Парке Высоких Технологий (белорусский аналог Сколково). Для физлиц в крипте тоже нет налогов (но есть несколько условий). К августу 2025-го в РБ легально действует несколько криптобирж.

( Читать дальше )

Опционная стратегия, на которой трудно потерять

- 26 июля 2025, 15:35

- |

Я уже больше 10 лет торгую на бирже, в том числе 8 лет опционами. За это время я перепробовал все виды трейдинга от скальпинга до дивидендного инвестирования, все виды опционных стратегий от голой покупки до продажи волатильности. В итоге для большей части своего портфеля я выбрал стратегию продажи покрытых опционов.

В чем суть стратегии? Как ее применять?

Шаг 1

Выбор и покупка качественного актива.

Ваша задача выбрать высококачественный актив, который вы хотите купить прямо сейчас. Вас устраивает текущая цена и фундаментальные показатели.

Например, вы покупаете ETF на биткоин — IBIT, по цене 65 ($6500).

Шаг 2

Выбор и продажа опциона.

В зависимости от вашей вовлеченности в рынок вы можете выбрать колл-опционы со сроком экспирации от недели до года. Цена страйк опциона обычно выбирается чуть выше текущей цены актива. А если вы сильно верите в рост актива, то значительно выше текущей цены. Но лучше не заниматься прогнозами, а всегда выбирать центральный страйк, то есть наиболее близкий к текущей цене.

( Читать дальше )

История рантье — от патрициев до FIRE

- 02 июня 2025, 12:53

- |

Когда-то быть рантье считалось вершиной успеха. Люди копили, инвестировали, отказывали себе в лишнем, чтобы однажды сказать: «Я больше не работаю». И жить дальше — на капитал.

Потом о них забыли. Мол, тунеядцы. Паразиты. Бесполезные для общества.

Но сегодня, когда работа стала бесконечным бегом по кругу, а стабильности — всё меньше, разговор о рантье снова стал актуальным.

Только теперь вопрос звучит по-другому: кто они — лишние пассажиры или те, кто умеют строить системы и приносить пользу, не участвуя в ежедневной суете?

Эта статья — попытка разобраться. Кто такие рантье в прошлом и будущем. Что бывает с теми, кто ударяется в праздность. И можно ли жить «на проценты» — не теряя смысла жизни и драйва.

Спойлер: можно. Но не всем.

Когда мы сегодня говорим про «рантье», в голове всплывают персонажи вроде Мистера Денежные Усы — спокойный айтишник, накопивший капитал за счет высокой зарплаты, все деньги держит в ETF.

( Читать дальше )

Трейдинг - проигрышная стратегия!

- 13 марта 2025, 10:20

- |

Это не ода пассивному инвестированию, но хотел бы прочитать похожее, когда начинал 17 лет назад.

В начале пути инвестор, открывая терминал видит, рост, падение, все ярко мигает на экране, создавая иллюзию возможностей.

Рядом истории о быстрых заработках и много мотивации заняться активным трейдингом. Может повезти – серия удачных сделок и иллюзия закрепляется. Однако в долгосрочной перспективе большинство активных подходов терпят крах по сравнению с удержанием рынка.

уже через 1 год большинство фондов отстают от своего индекса, а на интервале в 5 лет поражение терпят около 95% активных фондов.

Исследования по миру говорят о 95–99% трейдеров в итоге теряют деньги. В исследовании трейдеров Бразилии 97% активных трейдеров ушли в минус за 300 торговых дней, около 1% заработали заметную прибыль. Похожее исследование в Тайване показало, что 5% дневных трейдеров были прибыльными, остальные теряли.

В чем проблемы?

— комиссии, скрин тарифов крупного брокера + комиссия Мосбиржи 0,015%( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал