SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера БИРЖЕВОЙ МАКЛЕР

ТМК, дело труба?

- 25 сентября 2023, 12:51

- |

⏳Давным-давно

✈️ Во времена, когда еще можно было летать в Европу, а про китайские автомобили слышали лишь востоковеды, весной 2021 года одна трубная компания приобрела равную себе компанию, образовав лидера трубной промышленности на рынке РФ. С тех пор мы слышим отголоски образовавшейся синергии в отрывках отчетности МСФО.

🎺 Да, речь о ТМК, которая выходит на SPO, предлагая 1.5% акций для покупки инвесторам. Стоит ли участвовать, все же компания выросла за прошлый год в 3 раза, а про бизнес? Чтож, последняя отчетность показала хорошие результаты, но мало что раскрыла.

🔴 Выручка снизилась на 7% до 278,9 млрд рублей – Тем не менее виден прогресс от консолидации активов. До 2021 это была годовая выручка. Не стоит ожидать в данном секторе значимого роста. Компания зарабатывает 91% от выпуска труб, а 80% труб идут на нужды нефтегазового сектора. Помимо магистральных нефте- и газопроводов, которые теперь строятся в сторону Китая, сильное влияние оказывает бурение скважин. Ежегодно в РФ проходят порядка 27-28 тысяч километров скважин, и их нужно заполнять трубами для укрепления.

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 0 )

Дно. Опять Сегежа...

- 20 сентября 2023, 14:55

- |

🤝 Первый раз публично написал о компании Сегежа 13 февраля 23 и когда индекс вырос на 40%, котировки компании вновь пришли к февральским значениям. Да и не уходили далеко. В конце августа вышел отчет за 1п23 и это хороший момент, чтобы сравнить ожидание/реальность и подумать о будущем компании.

🏄♂️ Все оказалось хуже, чем я думал.

🔴 Выручка упала на 31% г/г до 39.8 млрд рублей. Вполне стандартное отклонение у многих экспортеров. В данном случае динамика цен на продукцию Сегежи совсем не радует.

🔴 Себестоимость и расходы оказались выше выручки и привели к операционному убытку в 2.4 млрд.

🔴 Оибда сократилась на 76% до 4.1 млрд.

🔴 Убыток за полгода составил 9.6 млрд рублей.

🔴 Отдельное внимание долгам. Чистый долг превзошел Оибда ТТМ в 11 раз, а ТТМ Оибда не покрывает ТТМ процентов – коэффициент покрытия 0,8 – а это значит, что проценты пришлось гасить кэшем на счетах. И да, хоть компания и говорит, что долг не растет, но деньги на счетах сгорают и растет чистый долг. Уже 114 млрд.

( Читать дальше )

Татнефть, где максимум и почём нынче дивиденды?

- 19 сентября 2023, 11:13

- |

🛢️ Компании нефтяного сектора занимают существенное место в портфеле и вы знаете почему. Ставку делаю на Лукойл и Татнефть. О первой писал ранее, теперь время второй настало.

📈 Татнефть имеет весьма диверсифицированный бизнес, в который входят сегменты разведки и добычи, переработки нефтепродуктов, шинный бизнес и финансовые услуги. Компания добывает порядка 30 млн тонн нефти, из которых половина перерабатывается в различные субпродукты. В условиях ограничения экспорта нефти, экспорт нефтепродуктов может найти лазейку. В текущем году показатель переработки составит более 18 млн тонн. Шинный сегмент появился в начале года с покупкой российских активов Nokian Tyres. Также компания усилилась сетью АЗС в Турции. Новые приобретения вполне могут прирастить еще 70 млрд/год к выручке компании. Татнефть растет, и если нельзя идти путем роста добычи нефти, то через увеличение добавочной стоимости и M&A вполне. Финансовые услуги представляет банк Зенит. Перед нами нефтяной бизнес, хорошо диверсифицированный на нефтехимию. Другие направления все же не играют существенной роли в выручке компании.

( Читать дальше )

Ловушка Дорожного бегуна.

- 13 сентября 2023, 23:29

- |

🚜 За второй квартал совет директоров Фосагро рекомендовал дивиденды в размере 126 рублей. Такую выплату мы помним из далекого 2021 года. Все? Денежная река пересыхает? Скажу больше, господа инвесторы – нам переплатили. Обо всем по порядку.

🔴 В первом полугодии выручка компании упала на 37% г/г до 212.8 млрд рублей. Для моих давних читателей слабая отчетностьне должна стать неожиданностью. Это нормальный процесс, когда цена на продукт стремительно падает и уже давно не сравнима с 1п 2022.

🔴 Скорректированная ебитда сложилась вдвое до 82.8 млрд рублей.

🔴 Чистая прибыль сократилась на 68% до 41.5 млрд рублей, при этом я не могу свалить вину на курсовые разницы, как делал ранее с другими компаниями – это лишь убыток в 14 млрд в этом полугодии против 20 млрд в прошлом. Скорректировав получим чистую прибыль 55.8 млрд против 108.5 млрд – снижение на 49%. Только бизнес.

🔴 Однако курсовые разницы вырастили долг компании, поскольку 75% займов приходится на валютные инструменты. В купе с падением ебитда получаем NetDebt/Ebitda 1,1, что отправляет нас к дивидендной политике – мы переходим в диапазон выплат 50-75% от FCF.

( Читать дальше )

МКБ, новая ракета!?

- 11 сентября 2023, 14:24

- |

🇷🇺 МКБ отчитался — фиксируем рост во всех показателях банка. Рекордный квартал по прибыли явно даёт задуматься насчёт дивидендов.

Банк МКБ опубликовал сокращённую отчётность по МСФО за I полугодие 2023 года (воздержавшись от раскрытия сопоставимых данных за предыдущий год). Уже можно с уверенностью сказать, что банк за пол года по прибыли достиг результатов и перегнал 2021-22 гг. (чистая прибыль: 2021 год — 26,2₽ млрд, 2022 год — 7,5₽ млрд). Также во II квартале был поставлен рекорд по чистой прибыли за квартал — 17,4₽ млрд. Данный результат был достигнут благодаря: росту процентных/комиссионных доходов (спрос на ипотеку и потребительские кредиты возрос), валютной переоценке (ослабление рубля сыграло немаловажную роль с начала 2023 года) и снижению отчисления в резерв (3,4 млрд₽ -28% к/к). Теперь давайте перейдём к основным показателям банка:

▪️ Чистые процентные доходы: 52,8₽ млрд (28,1₽ млрд за II квартал 14% к/к)

▪️ Чистый комиссионный доход: 8₽ млрд (4,3₽ млрд за II квартал 18% к/к)

( Читать дальше )

Что с Лукойлом!?

- 08 сентября 2023, 02:57

- |

Если бы мне дали на выбор купить лишь одну акцию…

🛢️ Я бы купил Лукойл.

⚡ Есть некоторая горькая ухмылка в том, что по итогу 2021 года Лукойл признан самой информационно прозрачной компанией, а после на полтора года мы о нем почти ничего не знали. Да и сейчас многое остается в секрете. Чтож, будем работать с тем, что есть, а есть отчет за 1п2023 по МСФО без сравнения с 1п2022. Чтобы оценить прогресс компании, нам необходимо сравнивать ее с прошлым. Поэтому сравнивать буду с 1п2021 по прибылям и убыткам, а также с 2021 по балансу.

🔴 Выручка снизилась на 12% до 3607 млрд рублей. При этом:

🟢 Ebitda выросла на 47% до 979 млрд рублей, благодаря снижению затрат на закуп нефти, газа и продуктов переработки. Операционная рентабельность выросла с 11% до 17%.

🟢 Чистая прибыль увеличилась на 32% до 564 млрд рублей.

🟢 За полтора года чистый долг 80.5 млрд превратился в чистую денежную позицию на 632 млрд. Просто напомню, что для выкупа акций у нерезидентов нужно всего 605 млрд. Триллион кэша на счетах.

( Читать дальше )

🛴 Вуш. Вхусш. Вхуууууусш…

- 06 сентября 2023, 19:10

- |

⚡ Есть такая интересная компания на рынке, которую не воспринимают многие в серьез, а зря. Высокий уровень открытости и лояльность к инвесторам дорогого стоят. А о результатах скажу ниже:

🟢 Выручка г/г выросла на 39% до 4437 млн рублей. Если брать только кикшеринг – то на 62%. В прошлом году была солидная доля от реализации товаров. 96% выручки компания получает на рынке РФ и 4% на рынках Казахстана, Беларуси и в Южной Америки. Будет интересно, если компания кратно увеличит выручку из-за рубежа – это серьезно сгладит фактор сезонности.

🟢Ebitda выросла на 46% до 2 млрд рублей.

🟢 Прибыль выросла в 3 раза до 1.3 млрд руб,однако 554 млн – переоценка курсовых разниц, без шальных денег прибыль составила бы 709 млн, что означает увеличение на 84%, а если скорректировать и прибыль 1п22, то на 28%. Это уже ближе к истине.

🟢 И ведь компании есть что переоценивать. Только депозитов в долларах и юанях на 1.2 млрд рублей. Общая денежная позиция на банковских счетах – 2 млрд рублей.

( Читать дальше )

🟢 Выручка г/г выросла на 39% до 4437 млн рублей. Если брать только кикшеринг – то на 62%. В прошлом году была солидная доля от реализации товаров. 96% выручки компания получает на рынке РФ и 4% на рынках Казахстана, Беларуси и в Южной Америки. Будет интересно, если компания кратно увеличит выручку из-за рубежа – это серьезно сгладит фактор сезонности.

🟢Ebitda выросла на 46% до 2 млрд рублей.

🟢 Прибыль выросла в 3 раза до 1.3 млрд руб,однако 554 млн – переоценка курсовых разниц, без шальных денег прибыль составила бы 709 млн, что означает увеличение на 84%, а если скорректировать и прибыль 1п22, то на 28%. Это уже ближе к истине.

🟢 И ведь компании есть что переоценивать. Только депозитов в долларах и юанях на 1.2 млрд рублей. Общая денежная позиция на банковских счетах – 2 млрд рублей.

( Читать дальше )

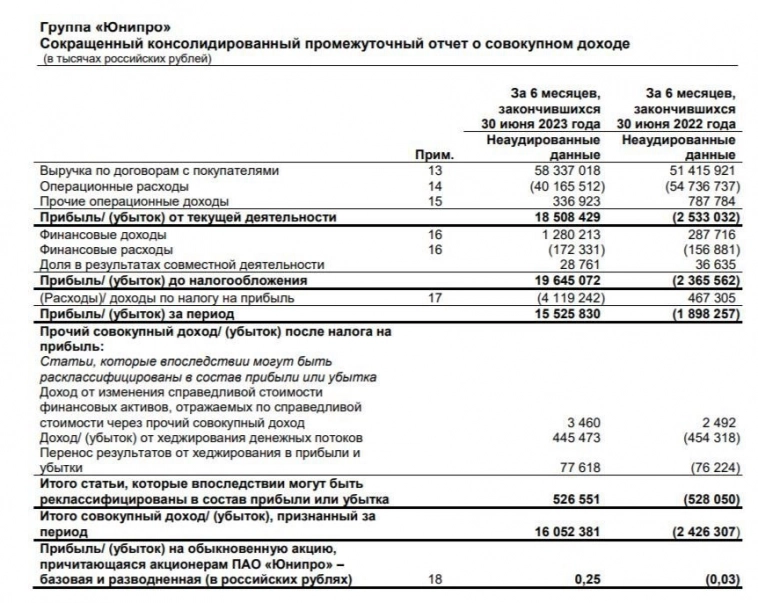

Юнипро - все!?

- 05 сентября 2023, 20:22

- |

Юнипро является привлекательным активом — это доказывает отчётность компании, но сложность в корпоративном управлении не даёт полностью оценить акцию инвесторам.

Юнипро не так давно опубликовала финансовые результаты по МСФО за I полугодие 2023 года. Можно с уверенностью сказать, что цифры вышли впечатляющими. Компания вышла в плюс по чистой прибыли, увеличила выручку и денежную позицию. Основными драйверами роста финансовых показателей в отчётном периоде стали:

1️⃣ увеличение объёма генерации электроэнергии станциями Юнипро в I полугодии 2023 года по сравнению с прошлым годом на 4,4%;

2️⃣ рост цен рынка на сутки вперёд (РСВ) и конкурентного отбора мощности (КОМ);

3️⃣ получение с июня 2022 года платежей за мощность модернизированного энергоблока №1 Сургутской ГРЭС-2;

4️⃣ рост платежей по договорам о предоставлении мощности энергоблока №3 Березовской ГРЭС;

5️⃣ Кроме того, позитивная динамика обусловлена высоким уровнем платёжной дисциплины прежних неплательщиков Северо-Кавказского федерального округа.

( Читать дальше )

Мечел раскрыл карты. Слабая рука. Блеф?

- 05 сентября 2023, 06:36

- |

По крайней мере, я ожидал более сильные результаты. В марте прогнозировал много всего и настало время подвести некоторые итоги, посмотреть во что превратилась компания по итогу ударного 2022 года и куда заведет 2023.

🟣 Чистый долг на конец 2022 ожидал 230 млрд, по факту 241 млрд, а на текущий момент 257 млрд. Нет, Мечел не наращивает обратно долги, он их гасит. Однако 135 млрд номинированы в долларах, евро и юанях. Эта огромная валютная задолженность провоцирует переоценку с ослаблением рубля. Без погони за курсом, долги бы составили 237 млрд.

🟣 Netdebt/Ebitda действительно опускалась до 2. На данный момент Netdebt/Ebitda составляет 3,4 из-за снижения Ebitda с 79,1 млрд до 40 млрд рублей и роста долговой нагрузки.Замечу, что компания зарабатывает по курсу, растянутому во времени, а баланс фиксирует по курсу на дату отчета. Падение рубля в 20-х числах июня переоценило долги, но не дало возможности заработать. На самом деле, с показателем покрытия процентов грязной прибылью 2.8, рука не поднимается написать о высокой долговой нагрузке. Повышенная. Повышение процентной ставки не добавит очков, но и не станет для компании большой проблемой.

( Читать дальше )

🟣 Чистый долг на конец 2022 ожидал 230 млрд, по факту 241 млрд, а на текущий момент 257 млрд. Нет, Мечел не наращивает обратно долги, он их гасит. Однако 135 млрд номинированы в долларах, евро и юанях. Эта огромная валютная задолженность провоцирует переоценку с ослаблением рубля. Без погони за курсом, долги бы составили 237 млрд.

🟣 Netdebt/Ebitda действительно опускалась до 2. На данный момент Netdebt/Ebitda составляет 3,4 из-за снижения Ebitda с 79,1 млрд до 40 млрд рублей и роста долговой нагрузки.Замечу, что компания зарабатывает по курсу, растянутому во времени, а баланс фиксирует по курсу на дату отчета. Падение рубля в 20-х числах июня переоценило долги, но не дало возможности заработать. На самом деле, с показателем покрытия процентов грязной прибылью 2.8, рука не поднимается написать о высокой долговой нагрузке. Повышенная. Повышение процентной ставки не добавит очков, но и не станет для компании большой проблемой.

( Читать дальше )

❌ Главные ошибки инвесторов в фонды

- 03 сентября 2023, 17:02

- |

Многие из вас сейчас возразят, да как же можно накосячить, инвестируя в ETF / БПИФы, там же нет ничего сложного. К сожалению, можно, причём косячат даже некоторые финансовые консультанты, что крайне удивительно. Поэтому сегодня будет целый ликбез по фондам.

📊Спекуляции вместо инвестиций

Фонды изначально были созданы как раз для долгосрочных инвестиций с максимально широкой диверсификацией. То есть, они не очень хорошо подходят для спекулятивных сделок + как я говорил в ранних постах, спекуляции не создают дополнительной ценности для участников рынка, но за них берут комиссии, то есть вы только ухудшите этим свои результаты.

😱Непонимание состава фонда

Это наиболее частая ошибка всех начинающих инвесторов, которые вообще не смотрят, из чего же состоит фонд. Например, в 2021 году был хайп на блокчейн-индустрию, таким образом, люди как только видели в названии «Bitcoin» — думали, что берут крипту. На самом деле, оказалось, что вместо крипты фонды содержали в себе акции компаний, косвенно связанных с блокчейном, майнингом и прочим. Причём многие из них даже прямого отношения к этой сфере не имели.

( Читать дальше )

📊Спекуляции вместо инвестиций

Фонды изначально были созданы как раз для долгосрочных инвестиций с максимально широкой диверсификацией. То есть, они не очень хорошо подходят для спекулятивных сделок + как я говорил в ранних постах, спекуляции не создают дополнительной ценности для участников рынка, но за них берут комиссии, то есть вы только ухудшите этим свои результаты.

😱Непонимание состава фонда

Это наиболее частая ошибка всех начинающих инвесторов, которые вообще не смотрят, из чего же состоит фонд. Например, в 2021 году был хайп на блокчейн-индустрию, таким образом, люди как только видели в названии «Bitcoin» — думали, что берут крипту. На самом деле, оказалось, что вместо крипты фонды содержали в себе акции компаний, косвенно связанных с блокчейном, майнингом и прочим. Причём многие из них даже прямого отношения к этой сфере не имели.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал