Блог компании Иволга Капитал |Скрипт для участия в первичном размещении облигаций МФК Джой Мани 001P-01 (для квал. инвестров, ruB+, 250 млн руб., купон 23% первые полгода)

- 19 декабря 2023, 13:14

- |

Информация предназначена для квалифицированных инвесторов

🙂 20 декабря — размещение дебютного выпуска облигаций МФК Джой Мани

Скрипт для участия в первичном размещении:

— полное / краткое наименование: МФК Джой Мани 001P-01/ Джой 1P1

— ISIN: RU000A107EW5

— контрагент (партнер): ИВОЛГАКАП [MC0478600000]

— режим торгов: первичное размещение

— код расчетов: Z0

— цена: 100% от номинала (номинал 1 000 руб.)

Время приема заявок 20 декабря:

с 10:00 до 13:00 МСК, с 16:45 до 18:30 МСК (с перерывом на клиринг)

Подробности участия в первичных размещениях — в телеграм-боте ИК Иволга Капитал @ivolgacapital_bot

🙂 Обобщенные параметры выпуска:

Кредитный рейтинг эмитента: ruB+, прогноз «Стабильный» от Эксперт РА

Сумма выпуска: 250 млн руб.

Срок обращения: 3 года (1 080 дней), без амортизации

Купонный период: 30 дней

Ориентир ставки купона:

23% годовых в 1-6 купонные периоды

22% годовых в 7-12 купонные периоды

19% годовых в 13-24 купонные периоды

17% годовых в 25-36 купонные периоды

( Читать дальше )

- комментировать

- Комментарии ( 0 )

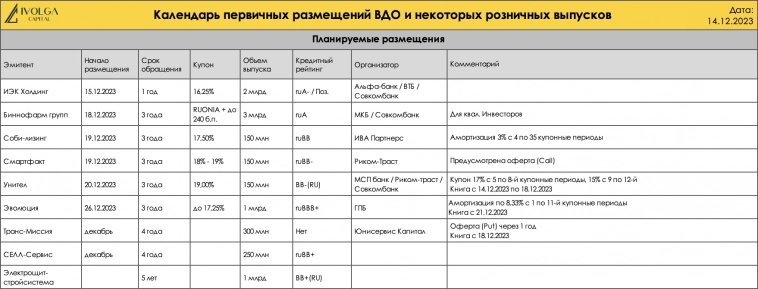

Блог компании Иволга Капитал |Календарь первички ВДО, актуальные и планируемые размещения ИК Иволга Капитал

- 19 декабря 2023, 10:16

- |

Блог компании Иволга Капитал |Волна IPO продолжается? Интервью с ПАО МГКЛ | Группа Мосгорломбард

- 19 декабря 2023, 08:50

- |

Сегодня, 19 декабря, в 12:00 в прямом эфире PRObonds встретимся с топ-менеджментом ПАО «МГКЛ» (Группа «Мосгорломбард») для того, узнать:

— чем ломбард отличается от МФО, и что надежнее?

— облигации или акции: что интереснее инвестору в текущий момент?

— из чего складывается цена акций, и откуда берутся мультипликаторы новых размещений?

— какие планы по работе с инвесторами после выхода на публичность?

Ждем ваши вопросы эмитенту в комментариях.

Трансляция пройдет на Youtube-канале PRObonds, в телеграм-канале PRObonds и чате для инвесторов, подключайтесь, где удобнее!

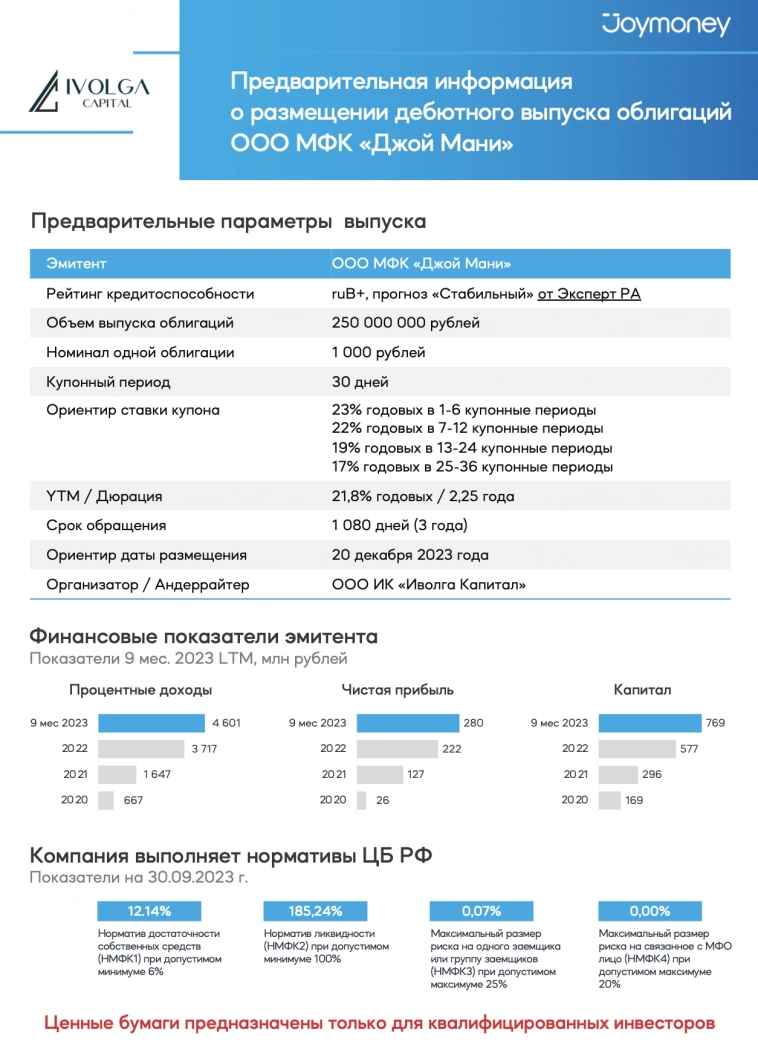

Блог компании Иволга Капитал |Анонс размещения дебютного облигаций МФК Джой Мани (ruB+, 250 млн руб., ставка купона 23% первые полгода)

- 18 декабря 2023, 12:21

- |

20 декабря планируем начать размещение дебютного выпуска облигаций МФК «Джой Мани»

🙂 Краткие предварительные параметры выпуска:

Кредитный рейтинг эмитента: ruB+, прогноз «Стабильный» от Эксперт РА

• Сумма выпуска: 250 млн руб.

• Срок обращения: 3 года (1 080 дней), без амортизации

• Купонный период: 30 дней

• Ориентир ставки купона:

— 23% годовых в 1-6 купонные периоды

— 22% годовых в 7-12 купонные периоды

— 19% годовых в 13-24 купонные периоды

— 17% годовых в 25-36 купонные периоды

• YTM / Дюрация: 21,8% годовых / 2,25 года

Организатор: ООО ИК «Иволга Капитал»

🙂 Подробнее об эмитенте и предстоящем выпуске — в тизере

Дополнительная информация — в телеграм-боте ИК «Иволга Капитал» @ivolgacapital_bot

Только для квалифицированных инвесторов.

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности.

Подписаться на ТГ | Чат Инвесторов| YOUTUBE | VK | Сайт

Блог компании Иволга Капитал |Ближайшие выплаты по облигациям, входящим в портфель PRObonds ВДО

- 18 декабря 2023, 09:38

- |

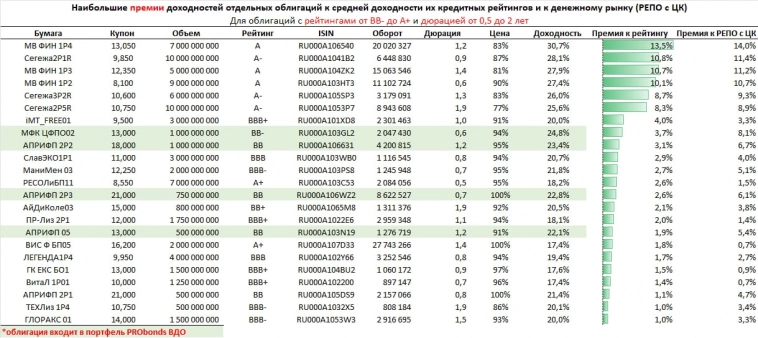

Блог компании Иволга Капитал |Какие облигации дают премию к своему кредитному рейтингу, какие – дисконт? И про РЕСО-Лизинг

- 18 декабря 2023, 07:03

- |

Блог компании Иволга Капитал |Дайджест по рейтинговым действиям в высокодоходном сегменте за неделю (Унител, Лайфстрим)

- 16 декабря 2023, 11:14

- |

⬜️ ООО «Унител»

АКРА присвоило кредитный рейтинг BВ-(RU)

«Унител» — универсальный оператор телекоммуникационных услуг для бизнеса (B2B) в Санкт-Петербурге и Ленинградской области.

Бизнес Компании относится к категории высокотехнологичных, что требует особого внимания к поддержанию качества и непрерывности оказания услуг. В связи с этим «Унител» старается использовать в своей деятельности оборудование крупнейших вендоров. В настоящее время в собственности у Компании насчитывается около 850 км оптоволоконных линий связи, более десяти крупных магистральных узлов и свыше 80 узлов связи в объектах коммерческой недвижимости.

По оценкам Агентства, выручка Компании по итогам 2023 года составит 278 млн руб. С учетом планируемой покупки конкурента за 60 млн руб. (средства будут направлены за счет планируемого облигационного займа) и потенциального роста клиентской базы выручка Компании может увеличиться до 360 млн руб. в 2024–2026 годах.

Долг Компании преимущественно представлен банковскими краткосрочными кредитными линиями и займами от связанных сторон.

( Читать дальше )

Блог компании Иволга Капитал |Календарь первички ВДО и актуальные размещения ИК Иволга Капитал

- 15 декабря 2023, 10:36

- |

Блог компании Иволга Капитал |ВДО: есть ли основания покупать?

- 15 декабря 2023, 09:39

- |

ВДО: есть ли основания покупать? Елена Богданова и Марк Савиченко про ключевую ставку и изменения в портфеле Доверительного Управления в новом стриме PRObonds 15 декабря в 16.00:

— Четыре месяца без роста рынка, и как нас спасла денежная позиция?

— Какие сейчас справедливые доходности для ВДО?

— Обсудим сентимент рынка: что нам ждать в будущем?

Ждем ваши вопросы в комментариях, присоединяйтесь к прямому эфиру по ссылке

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности.

Подписаться на ТГ | Чат Инвесторов| YOUTUBE | VK | Сайт

Блог компании Иволга Капитал |Портфель ВДО (14,6% за 12 мес.). И чего мы ждем от ВДО?

- 15 декабря 2023, 06:47

- |

Наш главный публичный портфель PRObonds ВДО ушел во флэт. 14,6% за последние 12 месяцев, из которых основная часть приходится на первые шесть, а последние 2 портфель растет разве что эпизодически. В нашем доверительном управлении результат лучше: за 12 месяцев в среднем выше 16% после комиссий и вычета НДФЛ.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал