🟢 ООО «ЭнергоТехСервис»

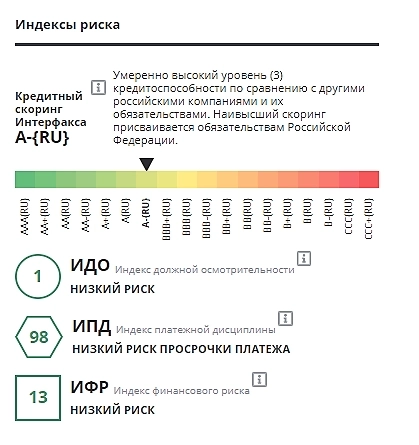

Эксперт РА подтвердил кредитный рейтинг на уровне ruA-

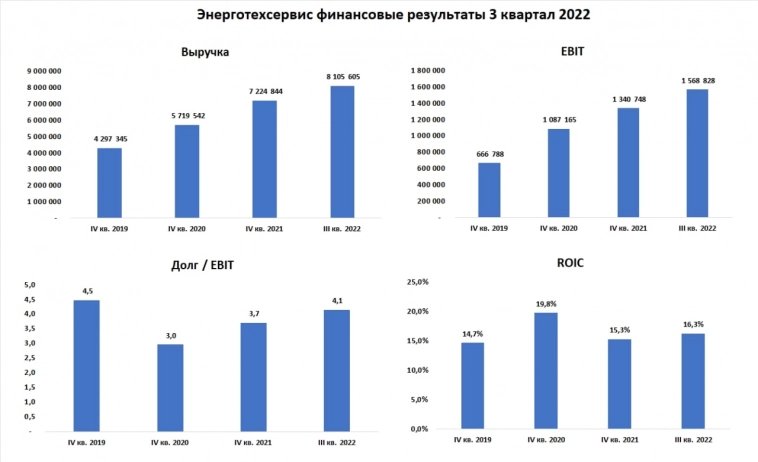

ООО «ЭнергоТехСервис» осуществляет деятельность в области строительства и эксплуатации малых объектов генерации. Основными направлениями деятельности компании являются генерация электроэнергии, производство и продажа оборудования, эксплуатация и техническое обслуживание электростанций, их капитальный ремонт и строительство.

На рынке малой генерации компания входит в число ведущих поставщиков генерирующего оборудования в регионах присутствия, а также осуществляет производство мобильных электростанций и выполняет поставку электрической и тепловой энергии в рамках энергосервисных контрактов. Производственные мощности компании включают ТЗЭО (Тюменский завод энергетического оборудования), доля которого в выручке за период LTM 30.09.2023 составила 13%, а также более 10 собственных энергоцентров, большая часть из которых расположена в ЯНАО и ХМАО.

К основным заказчикам компании относятся крупнейшие группы компаний нефтегазовой отрасли (ПАО «Газпром нефть», ПАО НК «Роснефть», ПАО «Лукойл», ПАО «НГК «Славнефть», АО «Арктикгаз»), а доля крупнейшего из них не превысила 35% в структуре выручки компании в среднем за последние 12 кварталов на 30.09.2023

Авто-репост. Читать в блоге >>>

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций