Новости рынков

Новости рынков | Не все золото блестит одинаково - Синара

- 19 мая 2022, 23:07

- |

Повышение доходности КО США и укрепление доллара приведут к коррекции цен на золото. Золото понемногу дешевеет с середины апреля на фоне начавшегося ужесточения денежно-кредитной политики ФРС США и других центральных банков, которые таким образом пытаются обуздать рост потребительских цен. В результате ужесточения ДКП доходности обязательств Минфина США превысили 3%, а американская валюта набирает силу, а значит, золото становится менее привлекательным. На 2022 г. мы прогнозируем среднюю цену на золото на уровне $1850 за тройскую унцию, а на 2023 г. ее снижение до $1750, что в дальнейшем может ограничить рост доходов российских золотодобывающих компаний.

Неоднозначные перспективы золотопромышленников. Мы неоднозначно оцениваем перспективы российских золотодобывающих компаний: играющие им на руку сравнительно высокие цены на продукцию и ожидания ослабления рубля нивелируются ростом затрат и ограниченными на ближайшие годы возможностями для роста производства. Западные санкции в отношении России пока не оказали существенного воздействия на сектор, представители которого продолжают продавать золото коммерческим банкам и имеют возможность его экспортировать. Вместе с тем отметим, что укрепление рубля сверх всяких ожиданий (сейчас USD/RUB 63) представляет существенный риск для нашего базового прогноза (USD/RUB 88) ввиду обязательной продажи 75% экспортной выручки на Московской бирже. Динамика в паре USD/RUB остается важнейшим фактором для производителей золота, так как их выручка на 100% привязана к долларовым ценам на металл на мировом рынке, тогда как и денежные операционные, и капитальные затраты по большей части (75–80%) номинированы в рублях, а значит, на них может отразится инфляция.

Санкционные риски под контролем. Хотя влияние потенциальных новых санкций в отношении России, как и российских «контрсанкций», остается неизвестным, нам представляется маловероятным введений рестрикций непосредственно в отношении компаний Полюс и Polymetal. Недавно С. Керимов, основной акционер Полюса, продал 29,9%-ный пакет Ахмету Паланкоеву, а еще 46,3% акций пожертвовал некоммерческому фонду. Таким образом, он уже полностью вышел из капитала компании. Между тем А. Несис контролирует только 23,9% акций Polymetal.

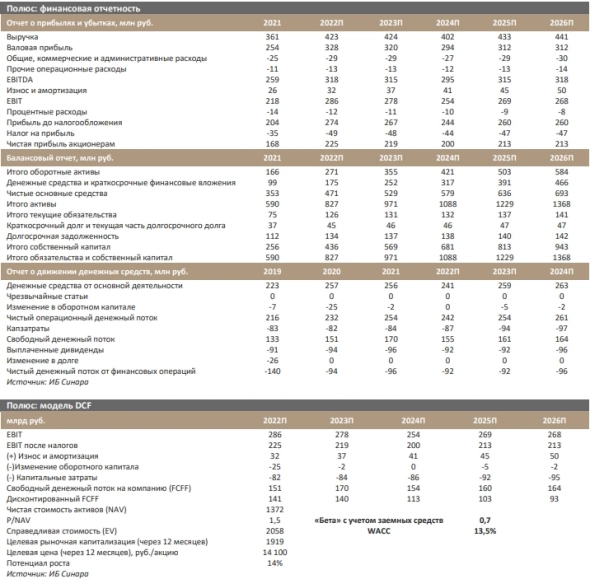

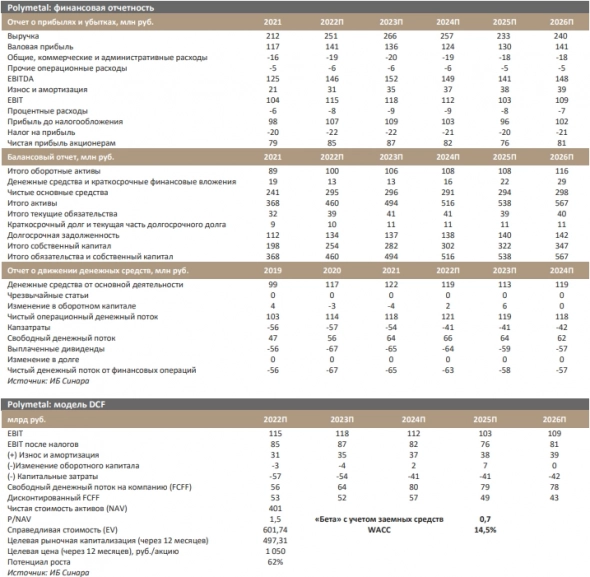

Полюс — справедливые текущие оценки, Polymetal — привлекательная инвестиционная возможность. Мы занимаем нейтральную позицию по отношению к Полюсу и считаем привлекательными бумаги Polymetal, так как: (1) предполагаем снижение цен на золото ввиду роста ставок и укрепления доллара; (2) в 2022–2023 гг. объем производства золота обеих компаний останется примерно на прошлогоднем уровне из-за ограниченного потенциала роста на действующих активах; (3) акции Полюса торгуются с коэффициентами EV/EBITDA 2022П и 2023П на уровне 5,7 и 5,8 соответственно, что нам представляется справедливой оценкой, тогда как в случае Polymetal значения тех же мультипликаторов составляют 2,8 и 2,7, то есть на ~50% ниже Полюса.

Синара ИБ

Инвестиционное заключение

Полюс

Полюс — крупнейший российский золотодобытчик, входит в топ-5 мировых с одним из самых низких уровней денежных расходов. У компании также крупнейшие в мире золотые запасы в размере 104 млн унций (доказанные и вероятные), что указывает на существенный производственный потенциал. Все активы Полюса расположены в России, а именно в Красноярском крае, Иркутской и Магаданской областях, а также в Республике Саха (Якутии). Предприятия компании включают в себя пять действующих рудников, золотоносные россыпи и ряд проектов в стадии строительства и освоения. В число активов входят стабильно функционирующие горнодобывающие предприятия, которые эффективно используют современное оборудование и имеют низкие издержки. Компания отдает приоритет максимальной реализации потенциала действующих предприятий, что позволяет получать значительные выгоды при низких рисках для перспектив развития производства. В 2021 г. Полюс произвел 2,7 млн унций золота (-2% г/г), его прогноз по золотодобыче на текущий год — 2,8 млн унций. 31 января 2022 г. компания запустила на открытом рынке программу выкупа акций с максимальным объемом приобретения — $200 млн, но не более 1,4% от акционерного капитала. Срок реализации программы — полгода (до конца июля 2022 г.). Отмечаем, что Полюс пока не сообщал о выкупе акций на открытом рынке. Ожидается, что компания выплатит дивиденды за 2021 г. в размере ~$4 на акцию, что должен вскоре подтвердить совет директоров. Доля акций в свободном обращении — 22%, из них 16% торгуется на Мосбирже как акции российского эмитента, а 6% обращается в форме АДР.

Polymetal

Polymetal International plc (Polymetal) — крупный производитель драгоценных металлов (золота и серебра), бόльшая часть активов которого сосредоточена в России, а еще некоторая часть находятся в Казахстане. По производству золота компания занимает второе место в РФ, в мировом масштабе входит в десятку лидеров. Акции торгуются на Лондонской фондовой бирже и на Мосбирже. Портфель активов Polymetal включает десять рудников, где сейчас добывается золото и серебро, а также солидный список перспективных проектов. В прошлом году объем производства составил 1,67 млн унций золота; в период 2022–2025 гг. Polymetal рассчитывает остаться примерно на тех же объемах (~1,7 млн унций в год). Добыча и реализация золота с казахстанских активов обеспечивает ~30% общей выручки. Совет директоров и руководство рассматривают вариант разделения активов в Казахстане и России, но с окончательной структурой сделки компания еще не определилась. На данный момент акции Polymetal, которые торгуются в Лондоне и Москве, не взаимоконвертируемы из-за замороженных отношений между Euroclear и Национальным расчетным депозитарием. Совсем недавно совет директоров Polymetal принял решение отложить до августа вопрос выплаты дивидендов за 2021 г. (и вопрос промежуточных дивидендов за 1П22) ввиду неопределенной ситуации в макроэкономике и недостаточной ясности с доступностью средств, пока российские банки находятся под санкциями, а также по причине ограничений на осуществление трансграничных платежей между Россией и Великобританией. В прошлом году компания получила ESG-рейтинг «AA» от подразделения MSCI, занимающегося аналитикой в области корпоративного управления, экологической и социальной ответственности (ESG). Это высший рейтинг среди российских компаний сектора металлургии и горнодобывающей промышленности и один из самых высоких в мире. В свободном обращении находится 75% акций Polymetal, еще 23,9% контролирует Александр Несис через ICT Group.

теги блога stanislava

- Globaltrans

- IPO

- Mail.ru Group

- Ozon

- TCS Group

- Veon

- VK

- X5 Retail Group

- Акрон

- акции

- Алроса

- Арктик СПГ-2

- АФК Система

- АЭРОФЛОТ

- Банк Санкт-Петербург

- банки

- Башнефть

- ВТБ

- Газпром

- Газпромнефть

- ГМК НорНикель

- Детский мир

- диввыплаты

- дивдоходность

- дивидендная политика

- дивидендные выплаты

- дивиденды

- дивполитика

- доллар рубль

- доллар-рубль

- доходность

- Евраз

- ЕС

- Интер РАО

- ИнтерРАО

- Китай

- Лента

- ЛСР Группа

- ЛУКОЙЛ

- М.Видео

- Магнит

- Мегафон

- Мечел

- ММК

- мосбиржа

- Московская биржа

- МТС

- НДПИ

- нефть

- нефть Brent

- НЛМК

- НМТП

- Новатэк

- Норникель

- облигации

- опек+

- операционные результаты

- отчеты МСФО

- ОФЗ

- ПИК СЗ

- Полиметалл

- Полюс Золото

- прогноз по акциям

- прогноз финрезультатов

- Распадская

- редомициляция

- РЖД

- Роснефть

- Россети

- Ростелеком

- Русагро

- Русал

- Русгидро

- самолет

- санкции

- Сбербанк

- сделки M&A

- Северный поток-2

- Северсталь

- Совкомфлот

- СПГ

- Сургутнефтегаз

- США

- Татнефть

- Тинькофф

- Тинькофф Банк

- ТМК

- Транснефть

- финрезультаты

- ФосАгро

- ФСК Россети

- Х5 Retail Group

- ЦБ

- цена на нефть

- ЭНЕЛ Россия

- Эталон

- Юнипро

- Ямал СПГ

- Яндекс

- Яндекс компания