SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Новости рынков

Новости рынков | Сохраняется позитивный взгляд на акции Сбербанка - Атон

- 30 апреля 2021, 12:18

- |

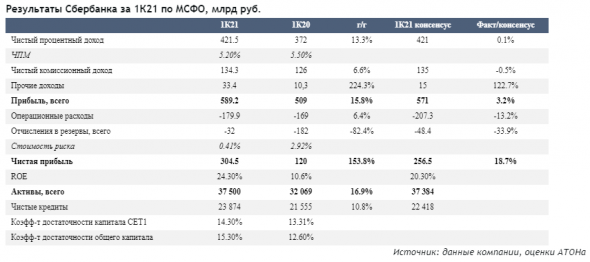

Сбербанк представил сильные результаты – чистая прибыль превысила нашу оценку и консенсус-прогноз на 20% благодаря очень низкому уровню резервов и значительной прибыли от торговых операций. Доход от основной деятельности соответствует нашим ожиданиям.

Банк повысил прогноз на 2021: ROE до 20%+ (против 18%+ ранее); стоимость риска – 100 бп (ранее – 120-140 бп); коэффициент достаточности капитала 1-го уровня ~14% (ранее – 13.5-14%).

Мы отмечаем значительный потенциал превышения наших финансовых прогнозов на 2021 и далее. Чистая прибыль банка за 2021 может вырасти в этом году примерно до 1 трлн руб. (+33% г/г), что подразумевает мультипликатор P/E на уровне 6.5x. Мы подтверждаем позитивный взгляд на бумагу.

Результаты за 1К21 по МСФО – чистая прибыль на 20% выше консенсус-прогноза. Банк за 1К21 заработал 305 млрд руб. чистой прибыли (+154% г/г), при этом рентабельность собственного капитала составила 24.3%. Чистая прибыль оказалась выше консенсус-прогноза благодаря значительной прибыли от торговых операций и снижению объемов отчислений в резервы. Доходы от основной деятельности в целом соответствовали нашим ожиданиям. Чистый процентный доход увеличился на 13.3% г/г до 422 млрд руб. за счет роста кредитования на 11% г/г и снижения маржи до 5.2% (против 5.5% в 1К20 и 5.34% в 4К20). Чистый комиссионный доход вырос на 6.3% г/г до 134 млрд руб. Стоимость фондирования незначительно снизилась до 2.7% (2.8% в 4К20), как и доходность процентных активов (7.2% против 7.6% в 4К20).

Качество активов. Объем кредитования увеличился с начала года на 2%, при этом розничные кредиты увеличились на 3.9%, корпоративные – на 0.8%. Качество активов остается стабильным – доля неработающих кредитов составляет 4.3%, а доля кредитов стадии 3 – 6.6%. Банк сократил объем отчислений в резервы до всего лишь 32 млрд руб. (против 182 млрд руб. год назад), при этом совокупная стоимость риска составила 0.41%, что значительно лучше наших ожиданий (1%). Банк улучшил прогноз по стоимости риска на 2021, понизив его с 1.2-1.4% до 1.0%, что создает предпосылки для повышения прогнозов по чистой прибыли.

Капитал и прогнозы по дивидендам. Коэффициент достаточности базового капитала 1-го уровня (CET1) Сбербанка остается стабильным на уровне 14.3%, а коэффициент достаточности общего капитала (CAR) составляет 14.74%. Активы банка, взвешенные с учетом риска, продолжают снижаться – на 2.9 пп кв/кв до 91.8% в связи с переходом Сбербанка на принципы Basel 3.5 и отменой макро-надбавки по ипотечным кредитам. В 2021 будет отменен еще ряд других макронадбавок, в результате чего коэффициент CET 1 повысится еще на 40 бп. Исходя из этого, Сбер повысил целевой уровень CET1 CAR до ~14% (ранее он находился в диапазоне 13.5-14%).

Нефинансовые сегменты. Сегментная выручка подскочила в 4 раза г/г до 33.6 млрд руб., показатель EBITDA был отрицательным (-6.9 млрд руб. против -3.7 млрд руб. год назад). В частности, торговый оборот в сегменте электронной коммерции вырос в 32 раза до 15.1 млрд руб., выручка в сегменте FoodTech & Mobility – в 4.3 раза до 3.4 млрд руб., а выручка в сегменте развлечений – в 2.2 раза до 2.8 млрд руб. Объем сервисов B2B вырос в 2.4 раза до 10 млрд руб. Результаты за отчетный период соответствуют прогнозам Сбербанка.

«Атон»

Банк повысил прогноз на 2021: ROE до 20%+ (против 18%+ ранее); стоимость риска – 100 бп (ранее – 120-140 бп); коэффициент достаточности капитала 1-го уровня ~14% (ранее – 13.5-14%).

Мы отмечаем значительный потенциал превышения наших финансовых прогнозов на 2021 и далее. Чистая прибыль банка за 2021 может вырасти в этом году примерно до 1 трлн руб. (+33% г/г), что подразумевает мультипликатор P/E на уровне 6.5x. Мы подтверждаем позитивный взгляд на бумагу.

Результаты за 1К21 по МСФО – чистая прибыль на 20% выше консенсус-прогноза. Банк за 1К21 заработал 305 млрд руб. чистой прибыли (+154% г/г), при этом рентабельность собственного капитала составила 24.3%. Чистая прибыль оказалась выше консенсус-прогноза благодаря значительной прибыли от торговых операций и снижению объемов отчислений в резервы. Доходы от основной деятельности в целом соответствовали нашим ожиданиям. Чистый процентный доход увеличился на 13.3% г/г до 422 млрд руб. за счет роста кредитования на 11% г/г и снижения маржи до 5.2% (против 5.5% в 1К20 и 5.34% в 4К20). Чистый комиссионный доход вырос на 6.3% г/г до 134 млрд руб. Стоимость фондирования незначительно снизилась до 2.7% (2.8% в 4К20), как и доходность процентных активов (7.2% против 7.6% в 4К20).

Качество активов. Объем кредитования увеличился с начала года на 2%, при этом розничные кредиты увеличились на 3.9%, корпоративные – на 0.8%. Качество активов остается стабильным – доля неработающих кредитов составляет 4.3%, а доля кредитов стадии 3 – 6.6%. Банк сократил объем отчислений в резервы до всего лишь 32 млрд руб. (против 182 млрд руб. год назад), при этом совокупная стоимость риска составила 0.41%, что значительно лучше наших ожиданий (1%). Банк улучшил прогноз по стоимости риска на 2021, понизив его с 1.2-1.4% до 1.0%, что создает предпосылки для повышения прогнозов по чистой прибыли.

Капитал и прогнозы по дивидендам. Коэффициент достаточности базового капитала 1-го уровня (CET1) Сбербанка остается стабильным на уровне 14.3%, а коэффициент достаточности общего капитала (CAR) составляет 14.74%. Активы банка, взвешенные с учетом риска, продолжают снижаться – на 2.9 пп кв/кв до 91.8% в связи с переходом Сбербанка на принципы Basel 3.5 и отменой макро-надбавки по ипотечным кредитам. В 2021 будет отменен еще ряд других макронадбавок, в результате чего коэффициент CET 1 повысится еще на 40 бп. Исходя из этого, Сбер повысил целевой уровень CET1 CAR до ~14% (ранее он находился в диапазоне 13.5-14%).

Нефинансовые сегменты. Сегментная выручка подскочила в 4 раза г/г до 33.6 млрд руб., показатель EBITDA был отрицательным (-6.9 млрд руб. против -3.7 млрд руб. год назад). В частности, торговый оборот в сегменте электронной коммерции вырос в 32 раза до 15.1 млрд руб., выручка в сегменте FoodTech & Mobility – в 4.3 раза до 3.4 млрд руб., а выручка в сегменте развлечений – в 2.2 раза до 2.8 млрд руб. Объем сервисов B2B вырос в 2.4 раза до 10 млрд руб. Результаты за отчетный период соответствуют прогнозам Сбербанка.

Оценка. На наш взгляд, впечатляющие результаты банка и улучшение прогнозов – весомый довод в пользу повышения прогнозов по прибыли. Мы считаем, что Сбер может достичь в 2021П уровня в 1 трлн руб. по чистой прибыли (+33% г/г). Исходя из данного предположения, банк торгуется с мультипликатором P/E 2021П 6.5, а также с учетом DPS на уровне 18.7 руб., то есть с доходностью 6.3% на акцию. Дата закрытия реестра – 10 мая. Мы полагаем, что дивидендный гэп закроется довольно быстро. Мы подтверждаем позитивный взгляд по бумаге.Ганелин Михаил

«Атон»

209

Читайте на SMART-LAB:

Аэрофлот публикует финансовые результаты за 2025 год по МСФО

✈️ Выручка выросла на 5,3% год к году, до 902,3 млрд рублей. В основе – уверенные операционные показатели: пассажиропоток сохранился на уровне...

09:32

Сделки в портфеле ВДО

iВУШ 1Р5. Прекращаем покупку этих облигаций в портфеле PRObonds ВДО. Кроме того, имеющиеся 0,2% от активов портфеля в них продаем в течение сессий...

08:17

теги блога stanislava

- Globaltrans

- IPO

- Mail.ru Group

- Ozon

- TCS Group

- Veon

- VK

- X5 Retail Group

- Акрон

- акции

- Алроса

- Арктик СПГ-2

- АФК Система

- АЭРОФЛОТ

- Банк Санкт-Петербург

- банки

- Башнефть

- ВТБ

- Газпром

- Газпромнефть

- ГМК НорНикель

- Детский мир

- диввыплаты

- дивдоходность

- дивидендная политика

- дивидендные выплаты

- дивиденды

- дивполитика

- доллар рубль

- доллар-рубль

- доходность

- Евраз

- ЕС

- Интер РАО

- ИнтерРАО

- Китай

- Лента

- ЛСР Группа

- ЛУКОЙЛ

- М.Видео

- Магнит

- Мегафон

- Мечел

- ММК

- мосбиржа

- Московская биржа

- МТС

- НДПИ

- нефть

- нефть Brent

- НЛМК

- НМТП

- Новатэк

- Норникель

- облигации

- опек+

- операционные результаты

- отчеты МСФО

- ОФЗ

- ПИК СЗ

- Полиметалл

- Полюс Золото

- прогноз по акциям

- прогноз финрезультатов

- Распадская

- редомициляция

- РЖД

- Роснефть

- Россети

- Ростелеком

- Русагро

- Русал

- Русгидро

- самолет

- санкции

- Сбербанк

- сделки M&A

- Северный поток-2

- Северсталь

- Совкомфлот

- СПГ

- Сургутнефтегаз

- США

- Татнефть

- Тинькофф

- Тинькофф Банк

- ТМК

- Транснефть

- финрезультаты

- ФосАгро

- ФСК Россети

- Х5 Retail Group

- ЦБ

- цена на нефть

- ЭНЕЛ Россия

- Эталон

- Юнипро

- Ямал СПГ

- Яндекс

- Яндекс компания