SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Новости рынков

Новости рынков | Наступили лучшие времена для российских нефтегазовых компаний - Атон

- 26 апреля 2021, 15:00

- |

Мы обновили наши модели по нефтегазовому сектору с учетом результатов за 2020 и наших новых макроэкономических допущений.

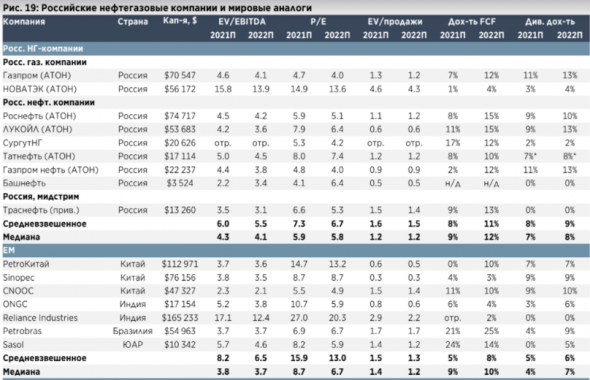

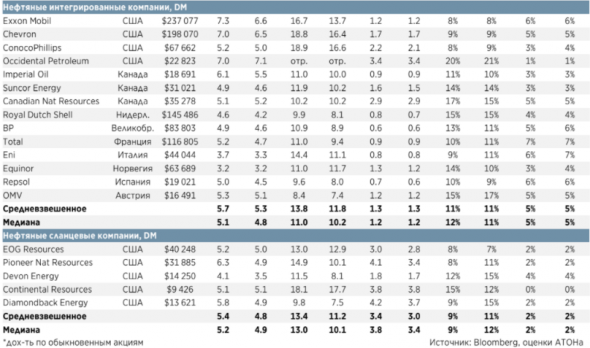

Мы позитивно смотрим на российские нефтегазовые компании и ожидаем серьезного восстановления их финансовых результатов (мы прогнозируем доходность FCF в 2021 на уровне 1-11% и дивидендную доходность за 2021 в 3-11%).

Пандемия еще не закончилась, но свет в конце тоннеля становится ярче, поскольку вакцинация ускоряет возвращение к тому миру, который мы знали до вируса. Постепенное восстановление мировой экономики, как и возросшие инфляционные ожидания, подстегнут цены на сырье. В связи с этим мы повышаем наши прогнозы и теперь используем в моделях среднюю цену Brent в 2021 в $65/барр.

Мы позитивно смотрим на российский нефтегазовый сектор, отмечая более сильное, чем предполагалось, восстановление цен на нефть (Urals +50% с начала года) и ожидаемый нами рост добычи нефти г/г. Учитывая сохраняющуюся слабость рубля, мы предполагаем, что EBITDA покрываемых нами нефтегазовых компаний в 2021 году вырастет на 38-112% г/г. Газовые компании к тому же выиграют от очень холодной погоды в начале 2021 и низких запасов в Европе (в два раза ниже относительно того же периода прошлого года и на 17% ниже среднего 5-летнего значения).

Дивидендные доходности вновь привлекательны. На фоне пандемии COVID в 2020 российские нефтегазовые компании исчезли из списка дивидендных фаворитов АТОНа, за единственным исключением акций SNGSP, которые выиграли от ослабления рубля. Покрываемые нами российские нефтегазовые компании дали скромную доходность 1-6%. Однако в 2021 ситуация должна измениться. Более благоприятные фундаментальные факторы на рынке должны вернуть дивидендную привлекательность российским нефтегазовым бумагам, которые, по нашим оценкам, обеспечат солидную доходность 3-11% в 2021П.

Мы обновляем наши модели с учетом результатов за 2020 и более высоких цен на нефть. Мы подтверждаем наши рейтинги ВЫШЕ РЫНКА по Роснефти, Газпрому и ЛУКОЙЛу и повышаем рейтинг Газпром нефти до ВЫШЕ РЫНКА. Мы подтверждаем рейтинг НЕЙТРАЛЬНО по Татнефти в ожидании обновления ее Стратегии 2030. Мы также меняем рейтинг НОВАТЭКа на НЕЙТРАЛЬНО, после роста акции на 15% с начала года. Роснефть и Газпром остаются нашими фаворитами и предполагают потенциал роста 39% и 44%, по нашим оценкам. Мы добавляем ЛУКОЙЛ в список дивидендных фаворитов благодаря его прозрачной дивидендной политике, предполагающей выплату 100% скорректированного FCF (ожидаемая доходность по итогам 2021П/2022П — 9%/13%, соответственно).

Нефтяной рынок идет на поправку. Хотя о пандемии еще слишком рано говорить в прошедшем времени, наш базовый сценарий предполагает, что основные ограничения будут постепенно сняты к концу 2021, и мировой спрос на нефть начнет восстанавливаться, достигнув докризисных уровней во 2П22.Возвращение мировой экономики в норму будет способствовать снижению запасов (до средних исторических уровней, тогда как согласно последним данным ОПЕК, коммерческие запасы стран ОЭСР превышают среднее 5-летнее значение на 57 млн барр.), при условии, что будут соблюдаться текущие условия соглашения ОПЕК+.

… но в ближайшей перспективе рынок ждет непростая дорога. Мы считаем, что восстановление цен в основном связано с упреждающими мерами, принятыми ОПЕК+, и ее решением отложить наращивание добычи в начале 2021 (вместе с добровольным решением Саудовской Аравии сократить добычу на 1млн барр. в сутки с февраля по апрель), а также инфляционным давлением. Недавнее решение ОПЕК+ постепенно наращивать добычу (на 350 млн барр. в сутки в мае и июне и на 441 млн барр. в сутки в июле; Саудовская Аравия также будет постепенно восстанавливать свою добровольно сокращенную на 1 млн барр. в сутки добычу) убедило рынок, что альянс видит восстановление баланса на рынке. Тем не менее третья волна COVID-19 все еще остается существенным риском (ОПЕК и МЭА ожидают, что спрос на нефть вырастет на 5.5-6.0 млн барр. в сутки в 2021, в зависимости от дальнейшего развития ситуации с пандемией). В связи с этим мы считаем высокий объем свободных мощностей (свыше 8.5 млн барр. в сутки для стран ОПЕК+, по нашим оценкам) сдерживающим фактором для дальнейшего роста цен на нефть. Более того, хотя мы не ожидаем быстрого восстановление добычи сланцевиками в свете списания отраслью около $300 млрд в прошлом году, по оценкам Deloitte, и требований инвесторов более строго контролировать затраты, мы все же ожидаем, что добыча в США будет постепенно расти при текущих ценах на нефть. По оценкам ОПЕК, средний объем добычи нефти в США составит 11.24 млн барр. в сутки в 2021 против в среднем 10.8 млн барр. в сутки с начала года. В целом мы ожидаем, что цены на нефть останутся в диапазоне $60-70/барр. в 2021 и поднимаем наши предыдущие допущения для моделей до $65/барр. на 2021П. В более долгосрочной перспективе мы продолжаем занимать консервативную позицию, не меняем наш базовый сценарий и сохраняем прогноз цен на уровне $60/барр.

Рынок газа продемонстрировал сильное начало года. Холодная погода в Европе и Азии этой зимой способствовала значительному росту цен г/г (на европейских хабах средние цены на газ выросли с начала года в 2.05-2.2xраза г/г). Сезонные факторы будут неизбежно оказывать давление на цены, но сниженные запасы в газовых хранилищах ЕС (хранилища ЕС заполнены только на 29% против более 59% в том же периоде прошлого года) и растущий спрос со стороны промышленности на фоне постепенного «пробуждения» мировой экономики должны поддержать цены в этом году. Мы прогнозируем равновесные цены TTF/NBP в среднесрочной перспективе (2021-2023) в диапазоне $200-250/тыс. куб. м., что в целом соответствует текущим консенсус-оценкам.

Мы с оптимизмом смотрим на долгосрочные перспективы газового рынка, у которого есть все предпосылки для структурного роста. Согласно прогнозам, мировой спрос на газ будет расти среднегодовыми темпами около 1.5% с 2020 до 2040 — самыми быстрыми среди всех типов топлив — на фоне перехода с угля на газ и роста промышленного использования (преимущественно со стороны Китая, Индии и других азиатских рынков). Учитывая отсрочки в окончательных инвестиционных решениях в 2020 по СПГ проектам (в прошлом году был отмечен сильный спад в мощностях, по которым были приняты финальные инвестиционные решения: со 100 млрд куб. м, одобренных в 2019, до 3.4 млрд куб. м в 2020) и снижение капзатрат приблизительно на 50%г/г, мы ожидаем дефицит предложения на рынке в 2024-2025.

Мы видим хорошие перспективы у российского нефтегазового сектора с учетом сильных фундаментальных факторов в этом году. Российские компании выиграют от роста цен на нефть, ослабления рубля (в рублевом эквиваленте цены на нефть выросли на 58% с начала года по сравнению со средними значениями 2020) и увеличения добычи г/г по условиям соглашения ОПЕК+. Что касается сегмента переработки, мы ожидаем улучшения динамики после крайне неудачного 2020, когда маржа переработки в Европе была ниже комплексных затрат НПЗ. Мы ожидаем постепенного улучшения маржинальности сегмента, с одной стороны, благодаря восстановлению крек-спредов на бензин и дизельное топливо, а, с другой стороны, за счет снижения объема мощностей (по оценкам Argus, 1 млн барр. в день европейских мощностей были закрыты в 2020, а 2 млн барр. в день -временно приостановлены). Российские компании должны также выиграть от корректировки формулы демпфера (должна начать действовать с 1 мая по бензинам, с 2022 по дизельному топливу), которая повысит компенсацию российских НПЗ примерно до 60 млрд руб. В долгосрочной перспективе мы ждем позитивного эффекта для сегмента переработки от инвестиционных соглашений по модернизации перерабатывающих мощностей, заключенных между правительством и ведущими российскими нефтегазовыми компаниями.

Среди основных общих рисков для нашей оценки нефтегазовых компаний мы выделяем более быстрый/медленный рост добычи странами ОПЕК+, чем ожидалось, санкции, более быстрое, чем ожидалось введение углеродного налога, смягчение/ужесточение режима налогообложения в России.

Мы позитивно смотрим на российские нефтегазовые компании и ожидаем серьезного восстановления их финансовых результатов (мы прогнозируем доходность FCF в 2021 на уровне 1-11% и дивидендную доходность за 2021 в 3-11%).

Мы повышаем наши целевые цены на 13-21%, подтверждая наши рейтинги ВЫШЕ РЫНКА по Роснефти, ЛУКОЙЛу и Газпрому, повышаем Газпром нефть до ВЫШЕ РЫНКА и присваиваем НОВАТЭКу рейтинг НЕЙТРАЛЬНО, а также подтверждаем рейтинг НЕЙТРАЛЬНО для Татнефти.Атон

Пандемия еще не закончилась, но свет в конце тоннеля становится ярче, поскольку вакцинация ускоряет возвращение к тому миру, который мы знали до вируса. Постепенное восстановление мировой экономики, как и возросшие инфляционные ожидания, подстегнут цены на сырье. В связи с этим мы повышаем наши прогнозы и теперь используем в моделях среднюю цену Brent в 2021 в $65/барр.

Мы позитивно смотрим на российский нефтегазовый сектор, отмечая более сильное, чем предполагалось, восстановление цен на нефть (Urals +50% с начала года) и ожидаемый нами рост добычи нефти г/г. Учитывая сохраняющуюся слабость рубля, мы предполагаем, что EBITDA покрываемых нами нефтегазовых компаний в 2021 году вырастет на 38-112% г/г. Газовые компании к тому же выиграют от очень холодной погоды в начале 2021 и низких запасов в Европе (в два раза ниже относительно того же периода прошлого года и на 17% ниже среднего 5-летнего значения).

Дивидендные доходности вновь привлекательны. На фоне пандемии COVID в 2020 российские нефтегазовые компании исчезли из списка дивидендных фаворитов АТОНа, за единственным исключением акций SNGSP, которые выиграли от ослабления рубля. Покрываемые нами российские нефтегазовые компании дали скромную доходность 1-6%. Однако в 2021 ситуация должна измениться. Более благоприятные фундаментальные факторы на рынке должны вернуть дивидендную привлекательность российским нефтегазовым бумагам, которые, по нашим оценкам, обеспечат солидную доходность 3-11% в 2021П.

Мы обновляем наши модели с учетом результатов за 2020 и более высоких цен на нефть. Мы подтверждаем наши рейтинги ВЫШЕ РЫНКА по Роснефти, Газпрому и ЛУКОЙЛу и повышаем рейтинг Газпром нефти до ВЫШЕ РЫНКА. Мы подтверждаем рейтинг НЕЙТРАЛЬНО по Татнефти в ожидании обновления ее Стратегии 2030. Мы также меняем рейтинг НОВАТЭКа на НЕЙТРАЛЬНО, после роста акции на 15% с начала года. Роснефть и Газпром остаются нашими фаворитами и предполагают потенциал роста 39% и 44%, по нашим оценкам. Мы добавляем ЛУКОЙЛ в список дивидендных фаворитов благодаря его прозрачной дивидендной политике, предполагающей выплату 100% скорректированного FCF (ожидаемая доходность по итогам 2021П/2022П — 9%/13%, соответственно).

Нефтяной рынок идет на поправку. Хотя о пандемии еще слишком рано говорить в прошедшем времени, наш базовый сценарий предполагает, что основные ограничения будут постепенно сняты к концу 2021, и мировой спрос на нефть начнет восстанавливаться, достигнув докризисных уровней во 2П22.Возвращение мировой экономики в норму будет способствовать снижению запасов (до средних исторических уровней, тогда как согласно последним данным ОПЕК, коммерческие запасы стран ОЭСР превышают среднее 5-летнее значение на 57 млн барр.), при условии, что будут соблюдаться текущие условия соглашения ОПЕК+.

… но в ближайшей перспективе рынок ждет непростая дорога. Мы считаем, что восстановление цен в основном связано с упреждающими мерами, принятыми ОПЕК+, и ее решением отложить наращивание добычи в начале 2021 (вместе с добровольным решением Саудовской Аравии сократить добычу на 1млн барр. в сутки с февраля по апрель), а также инфляционным давлением. Недавнее решение ОПЕК+ постепенно наращивать добычу (на 350 млн барр. в сутки в мае и июне и на 441 млн барр. в сутки в июле; Саудовская Аравия также будет постепенно восстанавливать свою добровольно сокращенную на 1 млн барр. в сутки добычу) убедило рынок, что альянс видит восстановление баланса на рынке. Тем не менее третья волна COVID-19 все еще остается существенным риском (ОПЕК и МЭА ожидают, что спрос на нефть вырастет на 5.5-6.0 млн барр. в сутки в 2021, в зависимости от дальнейшего развития ситуации с пандемией). В связи с этим мы считаем высокий объем свободных мощностей (свыше 8.5 млн барр. в сутки для стран ОПЕК+, по нашим оценкам) сдерживающим фактором для дальнейшего роста цен на нефть. Более того, хотя мы не ожидаем быстрого восстановление добычи сланцевиками в свете списания отраслью около $300 млрд в прошлом году, по оценкам Deloitte, и требований инвесторов более строго контролировать затраты, мы все же ожидаем, что добыча в США будет постепенно расти при текущих ценах на нефть. По оценкам ОПЕК, средний объем добычи нефти в США составит 11.24 млн барр. в сутки в 2021 против в среднем 10.8 млн барр. в сутки с начала года. В целом мы ожидаем, что цены на нефть останутся в диапазоне $60-70/барр. в 2021 и поднимаем наши предыдущие допущения для моделей до $65/барр. на 2021П. В более долгосрочной перспективе мы продолжаем занимать консервативную позицию, не меняем наш базовый сценарий и сохраняем прогноз цен на уровне $60/барр.

Рынок газа продемонстрировал сильное начало года. Холодная погода в Европе и Азии этой зимой способствовала значительному росту цен г/г (на европейских хабах средние цены на газ выросли с начала года в 2.05-2.2xраза г/г). Сезонные факторы будут неизбежно оказывать давление на цены, но сниженные запасы в газовых хранилищах ЕС (хранилища ЕС заполнены только на 29% против более 59% в том же периоде прошлого года) и растущий спрос со стороны промышленности на фоне постепенного «пробуждения» мировой экономики должны поддержать цены в этом году. Мы прогнозируем равновесные цены TTF/NBP в среднесрочной перспективе (2021-2023) в диапазоне $200-250/тыс. куб. м., что в целом соответствует текущим консенсус-оценкам.

Мы с оптимизмом смотрим на долгосрочные перспективы газового рынка, у которого есть все предпосылки для структурного роста. Согласно прогнозам, мировой спрос на газ будет расти среднегодовыми темпами около 1.5% с 2020 до 2040 — самыми быстрыми среди всех типов топлив — на фоне перехода с угля на газ и роста промышленного использования (преимущественно со стороны Китая, Индии и других азиатских рынков). Учитывая отсрочки в окончательных инвестиционных решениях в 2020 по СПГ проектам (в прошлом году был отмечен сильный спад в мощностях, по которым были приняты финальные инвестиционные решения: со 100 млрд куб. м, одобренных в 2019, до 3.4 млрд куб. м в 2020) и снижение капзатрат приблизительно на 50%г/г, мы ожидаем дефицит предложения на рынке в 2024-2025.

Мы видим хорошие перспективы у российского нефтегазового сектора с учетом сильных фундаментальных факторов в этом году. Российские компании выиграют от роста цен на нефть, ослабления рубля (в рублевом эквиваленте цены на нефть выросли на 58% с начала года по сравнению со средними значениями 2020) и увеличения добычи г/г по условиям соглашения ОПЕК+. Что касается сегмента переработки, мы ожидаем улучшения динамики после крайне неудачного 2020, когда маржа переработки в Европе была ниже комплексных затрат НПЗ. Мы ожидаем постепенного улучшения маржинальности сегмента, с одной стороны, благодаря восстановлению крек-спредов на бензин и дизельное топливо, а, с другой стороны, за счет снижения объема мощностей (по оценкам Argus, 1 млн барр. в день европейских мощностей были закрыты в 2020, а 2 млн барр. в день -временно приостановлены). Российские компании должны также выиграть от корректировки формулы демпфера (должна начать действовать с 1 мая по бензинам, с 2022 по дизельному топливу), которая повысит компенсацию российских НПЗ примерно до 60 млрд руб. В долгосрочной перспективе мы ждем позитивного эффекта для сегмента переработки от инвестиционных соглашений по модернизации перерабатывающих мощностей, заключенных между правительством и ведущими российскими нефтегазовыми компаниями.

Среди основных общих рисков для нашей оценки нефтегазовых компаний мы выделяем более быстрый/медленный рост добычи странами ОПЕК+, чем ожидалось, санкции, более быстрое, чем ожидалось введение углеродного налога, смягчение/ужесточение режима налогообложения в России.

551

Читайте на SMART-LAB:

Итоги первичных размещений ВДО и некоторых розничных выпусков на 13 февраля 2026 г.

Следите за нашими новостями в удобном формате: Telegram , Youtube , RuTube, Smart-lab , ВКонтакте , Сайт

18:37

Интер РАО отчиталась о росте выручки при снижении прибыли

Выручка Интер РАО за 2025 год по РСБУ увеличилась на 10,1% г/г, до 58,29 млрд руб. Основной вклад в этот результат внесли продажи электроэнергии,...

19:15

теги блога stanislava

- Globaltrans

- IPO

- Mail.ru Group

- Ozon

- TCS Group

- Veon

- VK

- X5 Retail Group

- Акрон

- акции

- Алроса

- Арктик СПГ-2

- АФК Система

- АЭРОФЛОТ

- Банк Санкт-Петербург

- банки

- Башнефть

- ВТБ

- Газпром

- Газпромнефть

- ГМК НорНикель

- Детский мир

- диввыплаты

- дивдоходность

- дивидендная политика

- дивидендные выплаты

- дивиденды

- дивполитика

- доллар рубль

- доллар-рубль

- доходность

- Евраз

- ЕС

- Интер РАО

- ИнтерРАО

- Китай

- Лента

- ЛСР Группа

- ЛУКОЙЛ

- М.Видео

- Магнит

- Мегафон

- Мечел

- ММК

- мосбиржа

- Московская биржа

- МТС

- НДПИ

- нефть

- нефть Brent

- НЛМК

- НМТП

- Новатэк

- Норникель

- облигации

- опек+

- операционные результаты

- отчеты МСФО

- ОФЗ

- ПИК СЗ

- Полиметалл

- Полюс Золото

- прогноз по акциям

- прогноз финрезультатов

- Распадская

- редомициляция

- РЖД

- Роснефть

- Россети

- Ростелеком

- Русагро

- Русал

- Русгидро

- самолет

- санкции

- Сбербанк

- сделки M&A

- Северный поток-2

- Северсталь

- Совкомфлот

- СПГ

- Сургутнефтегаз

- США

- Татнефть

- Тинькофф

- Тинькофф Банк

- ТМК

- Транснефть

- финрезультаты

- ФосАгро

- ФСК Россети

- Х5 Retail Group

- ЦБ

- цена на нефть

- ЭНЕЛ Россия

- Эталон

- Юнипро

- Ямал СПГ

- Яндекс

- Яндекс компания