SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Новости рынков

Новости рынков | Выручка HeadHunter выросла в 4 квартале благодаря сильной динамике всех клиентских сегментов в России - Атон

- 18 марта 2021, 19:59

- |

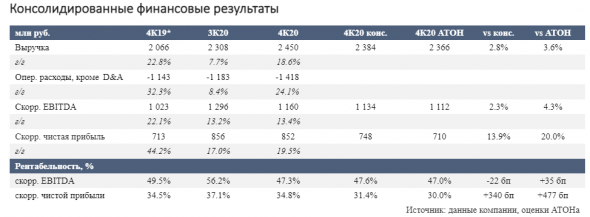

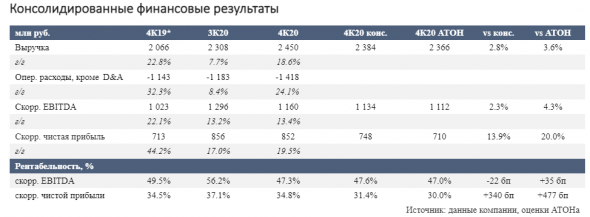

Выручка HeadHunter в 4К20 увеличилась на 18.6% г/г до 2.450 млрд руб., обогнав консенсус-прогноз Интерфакса и оценки АТОНа на 2.8% и 3.6% соответственно благодаря сильной динамике всех клиентских сегментов в России.

Скорректированная EBITDA выросла на 13.4% до 1.160 млрд руб., что на 2.3% и 4.3% выше консенсуса Интерфакса и наших оценок соответственно. Рентабельность EBITDA снизилась до 47.3% против 56.2% в 3К на фоне более высоких бонусных выплат и маркетинговых расходов.

Скорректированная чистая прибыль составила 852 млн руб. (+19.5%) из-за более низких финансовых затрат и более низкого чистого убытка по курсовым разницам.

Выручка в 4К взлетела на 18.6% г/г, составив 2.450 млрд руб., обогнав консенсус-прогноз Интерфакса и оценки АТОНа на 2.8% и 3.6% соответственно благодаря укреплению всех клиентских сегментов в России на фоне восстановления деловой активности.

Основные операционные результаты. Выручка российского сегмента выросла на 20.1% до 2.299 млрд руб. и была поддержана ростом выручки в сегменте ключевых клиентов (+21.8%) за счет увеличения средней выручки на клиента на 18.2% в Москве и Санкт-Петербурге. Среднее число объявлений на клиента осталось практически неизменным, а цена объявления выросла. Число клиентов в сегменте Ключевых клиентов увеличилось на 7.7%, при этом Другие регионы России показали более благоприятную динамику. Постепенное восстановление рынка труда способствовало росту выручки в сегменте малого и среднего предпринимательства (+20.2%). В географическом плане на Москву и Санкт-Петербург пришлось около 40% совокупной выручки в 4К20, почти без изменений по сравнению с 41% в 4К19. Самую сильную динамику показали Объявления о вакансиях (выручка +32% г/г в 4К), Пакетная подписка (+12%), База резюме (+9%) и другие VAS (+4%).

Затраты и расходы. В 4К20 общие операционные затраты и расходы увеличились на 24.1% г/г до 1.419 млрд руб., при этом расходы на персонал составили около 57% (против 53% в 4К19), расходы на маркетинг – 22% (против 24% в 4К19), прочие общехозяйственные и административные расходы – 21% (против 23% в 4К20). Увеличение расходов на персонал было обусловлено главным образом ростом числа сотрудников, занятых в сегментах развития и сбыта на 8%, а также повышением бонусов, выплаченных в 4К в качестве компенсации за сокращение бонусов в предыдущие периоды на фоне пандемии.

Скорректированный показатель EBITDA повысился на 13.4% г/г до 1.160 млрд руб., что на 2.3% и 4.3% выше консенсус-прогноза Интерфакса и наших оценок, соответственно. Рентабельность EBITDA снизилась до 47.3% в 4К20 с 56.2% в 3К20 и 49.5% в 4К19, в основном вследствие выплаты премий сотрудникам и роста маркетинговых расходов.

Скорректированная чистая прибыль составила 852 млн руб. (+19.5% г/г, +13.9% против консенсус-прогноза, +20.0% против оценки АТОНа), с рентабельностью чистой прибыли на уровне 34.8%. Рост результатов обеспечили сокращение финансовых затрат и снижение чистого убытка от курсовых разниц.

Приобретение Zarplata. В 4К20 HeadHunter приобрел 100% Zarplata.ru за 3.5 млрд руб. Для финансирования сделки компания выпустила облигации, в результате чего отношение чистого долга к EBITDA вырос с 0.8x на конец 2019 до 1.2x на конец 2020. У сервиса Zarplata особенно сильные позиции в российских регионах, что будет способствовать дальнейшей экспансии компании за пределы крупных городов. Результаты Zarplata за отчетный период не консолидированы в отчетности HH, поскольку сделка была окончательно завершена в конце декабря.

Атон

Скорректированная EBITDA выросла на 13.4% до 1.160 млрд руб., что на 2.3% и 4.3% выше консенсуса Интерфакса и наших оценок соответственно. Рентабельность EBITDA снизилась до 47.3% против 56.2% в 3К на фоне более высоких бонусных выплат и маркетинговых расходов.

Скорректированная чистая прибыль составила 852 млн руб. (+19.5%) из-за более низких финансовых затрат и более низкого чистого убытка по курсовым разницам.

Выручка в 4К взлетела на 18.6% г/г, составив 2.450 млрд руб., обогнав консенсус-прогноз Интерфакса и оценки АТОНа на 2.8% и 3.6% соответственно благодаря укреплению всех клиентских сегментов в России на фоне восстановления деловой активности.

Основные операционные результаты. Выручка российского сегмента выросла на 20.1% до 2.299 млрд руб. и была поддержана ростом выручки в сегменте ключевых клиентов (+21.8%) за счет увеличения средней выручки на клиента на 18.2% в Москве и Санкт-Петербурге. Среднее число объявлений на клиента осталось практически неизменным, а цена объявления выросла. Число клиентов в сегменте Ключевых клиентов увеличилось на 7.7%, при этом Другие регионы России показали более благоприятную динамику. Постепенное восстановление рынка труда способствовало росту выручки в сегменте малого и среднего предпринимательства (+20.2%). В географическом плане на Москву и Санкт-Петербург пришлось около 40% совокупной выручки в 4К20, почти без изменений по сравнению с 41% в 4К19. Самую сильную динамику показали Объявления о вакансиях (выручка +32% г/г в 4К), Пакетная подписка (+12%), База резюме (+9%) и другие VAS (+4%).

Затраты и расходы. В 4К20 общие операционные затраты и расходы увеличились на 24.1% г/г до 1.419 млрд руб., при этом расходы на персонал составили около 57% (против 53% в 4К19), расходы на маркетинг – 22% (против 24% в 4К19), прочие общехозяйственные и административные расходы – 21% (против 23% в 4К20). Увеличение расходов на персонал было обусловлено главным образом ростом числа сотрудников, занятых в сегментах развития и сбыта на 8%, а также повышением бонусов, выплаченных в 4К в качестве компенсации за сокращение бонусов в предыдущие периоды на фоне пандемии.

Скорректированный показатель EBITDA повысился на 13.4% г/г до 1.160 млрд руб., что на 2.3% и 4.3% выше консенсус-прогноза Интерфакса и наших оценок, соответственно. Рентабельность EBITDA снизилась до 47.3% в 4К20 с 56.2% в 3К20 и 49.5% в 4К19, в основном вследствие выплаты премий сотрудникам и роста маркетинговых расходов.

Скорректированная чистая прибыль составила 852 млн руб. (+19.5% г/г, +13.9% против консенсус-прогноза, +20.0% против оценки АТОНа), с рентабельностью чистой прибыли на уровне 34.8%. Рост результатов обеспечили сокращение финансовых затрат и снижение чистого убытка от курсовых разниц.

Приобретение Zarplata. В 4К20 HeadHunter приобрел 100% Zarplata.ru за 3.5 млрд руб. Для финансирования сделки компания выпустила облигации, в результате чего отношение чистого долга к EBITDA вырос с 0.8x на конец 2019 до 1.2x на конец 2020. У сервиса Zarplata особенно сильные позиции в российских регионах, что будет способствовать дальнейшей экспансии компании за пределы крупных городов. Результаты Zarplata за отчетный период не консолидированы в отчетности HH, поскольку сделка была окончательно завершена в конце декабря.

Прогноз. HeadHunter ожидает роста выручки в 2021 на 37-42% по сравнению с 35% по прогнозу Bloomberg.Дима Виктор

Оценка. По оценке Bloomberg, HeadHunter торгуется с мультипликаторами P/E 2021П 34.2x и EV/EBITDA 2021П 21.7x.

Атон

185

Читайте на SMART-LAB:

Интер РАО отчиталась о росте выручки при снижении прибыли

Выручка Интер РАО за 2025 год по РСБУ увеличилась на 10,1% г/г, до 58,29 млрд руб. Основной вклад в этот результат внесли продажи электроэнергии,...

19:15

Сделки в портфеле ВДО

Если Индекс ОФЗ (RGBI) пробьет вверх 117,51 п., то в портфеле PRObonds ВДО сокращаем короткую позицию во фьючерсе на него с ~2,3% до 2,1% от...

19:06

теги блога stanislava

- Globaltrans

- IPO

- Mail.ru Group

- Ozon

- TCS Group

- Veon

- VK

- X5 Retail Group

- Акрон

- акции

- Алроса

- Арктик СПГ-2

- АФК Система

- АЭРОФЛОТ

- Банк Санкт-Петербург

- банки

- Башнефть

- ВТБ

- Газпром

- Газпромнефть

- ГМК НорНикель

- Детский мир

- диввыплаты

- дивдоходность

- дивидендная политика

- дивидендные выплаты

- дивиденды

- дивполитика

- доллар рубль

- доллар-рубль

- доходность

- Евраз

- ЕС

- Интер РАО

- ИнтерРАО

- Китай

- Лента

- ЛСР Группа

- ЛУКОЙЛ

- М.Видео

- Магнит

- Мегафон

- Мечел

- ММК

- мосбиржа

- Московская биржа

- МТС

- НДПИ

- нефть

- нефть Brent

- НЛМК

- НМТП

- Новатэк

- Норникель

- облигации

- опек+

- операционные результаты

- отчеты МСФО

- ОФЗ

- ПИК СЗ

- Полиметалл

- Полюс Золото

- прогноз по акциям

- прогноз финрезультатов

- Распадская

- редомициляция

- РЖД

- Роснефть

- Россети

- Ростелеком

- Русагро

- Русал

- Русгидро

- самолет

- санкции

- Сбербанк

- сделки M&A

- Северный поток-2

- Северсталь

- Совкомфлот

- СПГ

- Сургутнефтегаз

- США

- Татнефть

- Тинькофф

- Тинькофф Банк

- ТМК

- Транснефть

- финрезультаты

- ФосАгро

- ФСК Россети

- Х5 Retail Group

- ЦБ

- цена на нефть

- ЭНЕЛ Россия

- Эталон

- Юнипро

- Ямал СПГ

- Яндекс

- Яндекс компания