SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Новости рынков

Новости рынков | Акции Русала выглядят привлекательно - Атон

- 08 апреля 2019, 19:51

- |

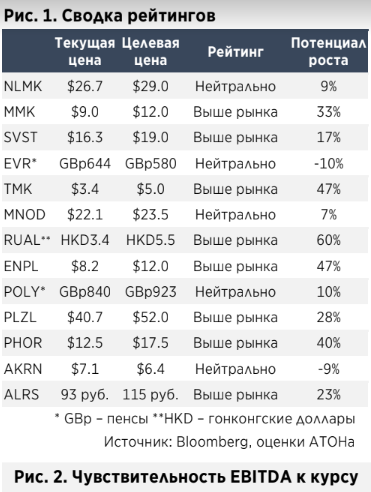

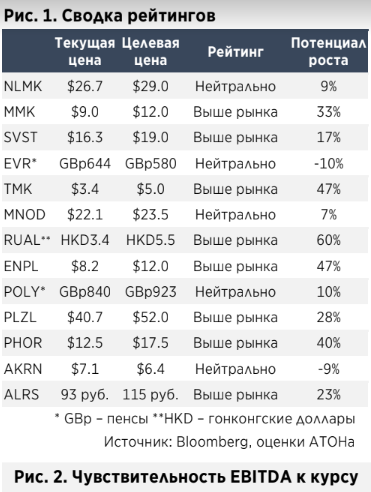

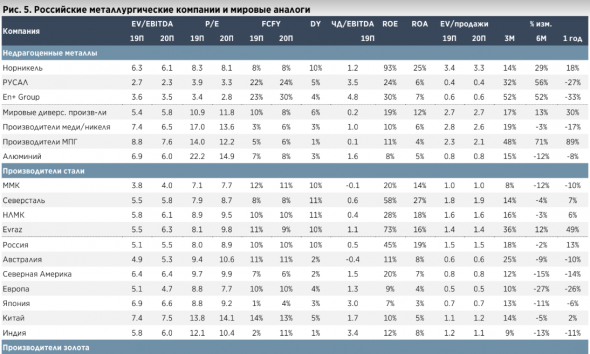

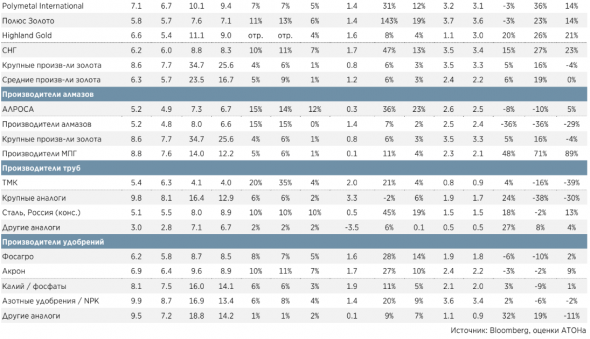

Вновь появившийся риск введения более жестких санкций США в отношении России (в ответ на вмешательство в выборы и отравление Скрипалей) в очередной раз поднимает вопрос о потенциале ослабления рубля. В связи с этим мы считаем, что пришло время пересмотреть чувствительность финрезультатов российских компаний металлургического сектора к курсу национальной валюты. Наиболее чувствительным в этом отношении представлется РУСАЛ: ослабление рубля на 5% транслируется в рост EBITDA 14% из-за низкой рентабельности (16% против среднего по отрасли 34%).

Риск новых санкций – время пересмотреть чувствительность к курсу рубля

В конце марта американские сенаторы представили Закон о защите выборов от угроз (DETER Act), направленный на предотвращение вмешательства России в выборы в США и предусматривающий жесткие санкции в отношении ее банковской, энергетической и оборонной отраслей, а также суверенного долга. Более того, как сообщает Bloomberg со ссылкой на неназванные источники, США готовят санкции в связи с отравлением в Великобритании (делом Скрипалей). Так, тема санкций вновь оказалась в центре внимания; их введение может привести к ослаблению рубля, особенно если они будут нацелены против суверенного долга или ограничат долларовую ликвидность крупных госбанков. В связи с этим настало подходящее время пересмотреть чувствительность металлургического сектора к изменениям курса национальной валюты.

Ослабление рубля выгодно экспортерам, негативно для ритейлеров

В целом, ослабление рубля позитивно для металлургического и нефтегазового секторов, то есть для экспортеров с долларовой выручкой и производственными активами в России. Их продажи номинированы в долларах (золото, недрагоценные металлы, нефть и т. д.) или в рублях, но с корректировкой по долларовому бенчмарку из-за ценового паритета (например, продажи стали на внутреннем рынке). По нашим оценкам, ослабление рубля на 5% в среднем увеличивает EBITDA компаний металлургического сектора примерно на 5%. С другой стороны, ослабление рубля отрицательно сказывается на компаниях, продающих товары на внутреннем рынке в национальной валюте, таких как ритейлеры.

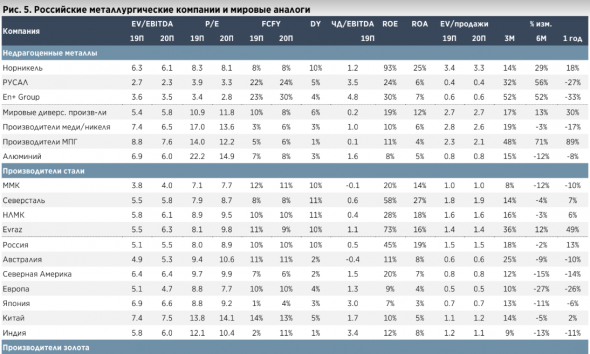

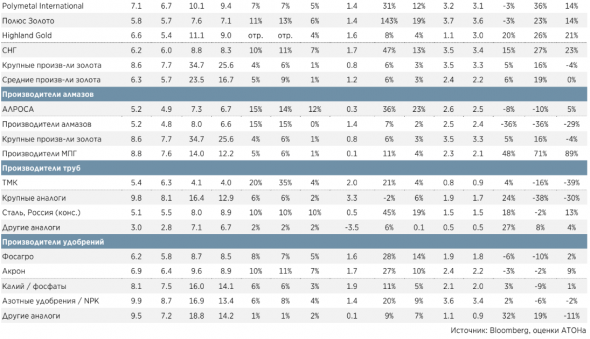

Более (РУСАЛ, Фосагро) и менее (Полюс, Норникель) уязвимые к курсу рубля

Финансовые показатели РУСАЛа являются наиболее чувствительным к изменению курса рубля – ослабление курса на 5% транслируется в рост EBITDA РУСАЛа на 14% ввиду низкомаржинальности алюминиевого бизнеса (рентабельность EBITDA в 2019П 16% против среднего по сектору 34%) и высокой доли рублевых затрат. Фосагро также отличается довольно существенной чувствительностью к курсу – ослабление рубля на 5% приводит к росту EBITDA на 7%. Компании с самой низкой чувствительностью к курсу рубля − Полюс Золото (2%) и Норникель (2%). Они также имеют долларовую выручку с существенной долей рублевых затрат на оплату труда (30-40%), но их рентабельность EBITDA существенно выше среднего (50-60%). Более подробная информация представлена на Рис. 4.

Рентабельность и % долларовой выручки определяют чувствительность к рублю

Общее правило заключается в том, что при прочих равных условиях, чем ниже рентабельность, тем сильнее зависимость финансовых показателей от курса рубля. Оценить долю долларовой выручки у некоторых компаний, таких как производители стали, не так просто, поскольку внутренние цены следуют за экспортными котировками с лагом и дисконтируются внутренним спросом на сталь, неэффективным паритетом внутренних и экспортных цен и другими факторами. Доля долларовых затрат также неочевидна, поскольку стоимость сырья (уголь, железная руда) и импортных запчастей фактически также выражена в долларах.

Акции РУСАЛа упали на 14% в марте без каких-либо новостей, и мы считаем, что текущие уровни выглядят чрезвычайно привлекательными, особенно в свете возможного ослабления рубля – подтверждаем рейтинг ВЫШЕ РЫНКА. Экспортеры в целом выигрывают от ослабления рубля и при прочих равных условиях: чем ниже рентабельность, тем выше чувствительность финансовых показателей к волатильности курса рубля.АТОН

Риск новых санкций – время пересмотреть чувствительность к курсу рубля

В конце марта американские сенаторы представили Закон о защите выборов от угроз (DETER Act), направленный на предотвращение вмешательства России в выборы в США и предусматривающий жесткие санкции в отношении ее банковской, энергетической и оборонной отраслей, а также суверенного долга. Более того, как сообщает Bloomberg со ссылкой на неназванные источники, США готовят санкции в связи с отравлением в Великобритании (делом Скрипалей). Так, тема санкций вновь оказалась в центре внимания; их введение может привести к ослаблению рубля, особенно если они будут нацелены против суверенного долга или ограничат долларовую ликвидность крупных госбанков. В связи с этим настало подходящее время пересмотреть чувствительность металлургического сектора к изменениям курса национальной валюты.

Ослабление рубля выгодно экспортерам, негативно для ритейлеров

В целом, ослабление рубля позитивно для металлургического и нефтегазового секторов, то есть для экспортеров с долларовой выручкой и производственными активами в России. Их продажи номинированы в долларах (золото, недрагоценные металлы, нефть и т. д.) или в рублях, но с корректировкой по долларовому бенчмарку из-за ценового паритета (например, продажи стали на внутреннем рынке). По нашим оценкам, ослабление рубля на 5% в среднем увеличивает EBITDA компаний металлургического сектора примерно на 5%. С другой стороны, ослабление рубля отрицательно сказывается на компаниях, продающих товары на внутреннем рынке в национальной валюте, таких как ритейлеры.

Более (РУСАЛ, Фосагро) и менее (Полюс, Норникель) уязвимые к курсу рубля

Финансовые показатели РУСАЛа являются наиболее чувствительным к изменению курса рубля – ослабление курса на 5% транслируется в рост EBITDA РУСАЛа на 14% ввиду низкомаржинальности алюминиевого бизнеса (рентабельность EBITDA в 2019П 16% против среднего по сектору 34%) и высокой доли рублевых затрат. Фосагро также отличается довольно существенной чувствительностью к курсу – ослабление рубля на 5% приводит к росту EBITDA на 7%. Компании с самой низкой чувствительностью к курсу рубля − Полюс Золото (2%) и Норникель (2%). Они также имеют долларовую выручку с существенной долей рублевых затрат на оплату труда (30-40%), но их рентабельность EBITDA существенно выше среднего (50-60%). Более подробная информация представлена на Рис. 4.

Рентабельность и % долларовой выручки определяют чувствительность к рублю

Общее правило заключается в том, что при прочих равных условиях, чем ниже рентабельность, тем сильнее зависимость финансовых показателей от курса рубля. Оценить долю долларовой выручки у некоторых компаний, таких как производители стали, не так просто, поскольку внутренние цены следуют за экспортными котировками с лагом и дисконтируются внутренним спросом на сталь, неэффективным паритетом внутренних и экспортных цен и другими факторами. Доля долларовых затрат также неочевидна, поскольку стоимость сырья (уголь, железная руда) и импортных запчастей фактически также выражена в долларах.

637

1 комментарий

- 09 апреля 2019, 12:26

Читайте на SMART-LAB:

Какая доходность среди облигаций с наивысшим рейтингом надежности и сроком погашения от 2 до 3 лет?

12:18

Кластеризация – основа роста в 2026

В этой серии мы говорим о ключевых трендах 2026 года в ИТ. Некоторые из них формируются внутри компаний — как ответ на изменения рынка. Для...

16:28

теги блога stanislava

- Globaltrans

- IPO

- Mail.ru Group

- Ozon

- TCS Group

- Veon

- VK

- X5 Retail Group

- Акрон

- акции

- Алроса

- Арктик СПГ-2

- АФК Система

- АЭРОФЛОТ

- Банк Санкт-Петербург

- банки

- Башнефть

- ВТБ

- Газпром

- Газпромнефть

- ГМК НорНикель

- Детский мир

- диввыплаты

- дивдоходность

- дивидендная политика

- дивидендные выплаты

- дивиденды

- дивполитика

- доллар рубль

- доллар-рубль

- доходность

- Евраз

- ЕС

- Интер РАО

- ИнтерРАО

- Китай

- Лента

- ЛСР Группа

- ЛУКОЙЛ

- М.Видео

- Магнит

- Мегафон

- Мечел

- ММК

- мосбиржа

- Московская биржа

- МТС

- НДПИ

- нефть

- нефть Brent

- НЛМК

- НМТП

- Новатэк

- Норникель

- облигации

- опек+

- операционные результаты

- отчеты МСФО

- ОФЗ

- ПИК СЗ

- Полиметалл

- Полюс Золото

- прогноз по акциям

- прогноз финрезультатов

- Распадская

- редомициляция

- РЖД

- Роснефть

- Россети

- Ростелеком

- Русагро

- Русал

- Русгидро

- самолет

- санкции

- Сбербанк

- сделки M&A

- Северный поток-2

- Северсталь

- Совкомфлот

- СПГ

- Сургутнефтегаз

- США

- Татнефть

- Тинькофф

- Тинькофф Банк

- ТМК

- Транснефть

- финрезультаты

- ФосАгро

- ФСК Россети

- Х5 Retail Group

- ЦБ

- цена на нефть

- ЭНЕЛ Россия

- Эталон

- Юнипро

- Ямал СПГ

- Яндекс

- Яндекс компания