SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Новости рынков

Новости рынков | Фарватер рынка. С высоты птичьего полета

- 16 апреля 2018, 19:37

- |

За прошедшую неделю российские финансовые рынки сильно упали – долларовый РТС снизился на 11.5%, а рублевый индекс МосБиржи – на 5.2% с 5 апреля.

Сезон выплаты дивидендов: Сбербанк и ВТБ – хедлайнеры этой недели.

Ближайшие ключевые события. 7 мая состоится инаугурация президента Владимира Путина после президентских выборов. На следующий день, 8 мая, российское правительство должно уйти в отставку и должно быть сформировано новое правительство. Пока сохраняется интрига в отношении того, как будет выглядеть новый кабинет. Существует высокая вероятность того, что премьер-министр Дмитрий Медведев сохранит свою позицию в новом правительстве. Кроме того, Алексей Кудрин, бывший министр финансов и глава Центра стратегического разработок, регулярно проводит встречи с государственными чиновниками и может присоединиться к новому правительству. Если это произойдет, это будет хорошо воспринято инвесторами. Новые санкции в отношении нового долга России, вероятно, будут рассмотрены Конгрессом США в апреле. Если они будут одобрены, это не причинит сильного вреда российской экономике, но все же окажет негативное влияние на российские финансовые рынки.

Прогноз по рублю и макроэкономике. На прошлой неделе рубль подешевел на 7% с 58 руб. до 62 руб. (и тестировал отметку 65 руб. в течение недели) на фоне усугубления риска нового военного конфликта в Сирии и угрозы новых санкций, в том числе запрета на покупку российского долга американскими инвесторами. Парадоксально, что девальвация рубля происходит на фоне роста цен на нефть, что является очень благоприятным фактором для федерального бюджета России, который рассчитан, исходя из курса $40/барр., и российских экспортеров. Однако, если в ближайшее время курс не упадет ниже 60 руб., инфляция начнет ускоряться и может заставить ЦБ приостановить процесс снижения ключевой ставки. Тем не менее, учитывая, что в настоящее время ИПЦ в России держится на уровне 2.4%, что значительно ниже целевого показателя в 4%, некоторое ускорение не должно вызывать проблем в экономике. В целом мы полагаем, что нынешнее расхождение в динамике между нефтью и рублем долго не сохранится.

Прогноз по нефти. Нефть продемонстрировала самый большой недельный рост до более чем $72 /барр. (Brent) на прошлой неделе, чему способствовало усиление напряженности в регионе с большими запасами нефти. Возросшая напряженность между США и Россией в Сирии и угроза Дональда Трампа нанести удары в наказание за якобы имевшую место химическую атаку, наряду с новой эскалацией конфликта между Саудовской Аравией и поддерживаемыми Ираном повстанцами в Йемене добавили некоторые опасения по поводу стабильности поставок нефти. Это усугубляет довольно жесткий баланс спроса и предложения на нефтяном рынке после того, как сделка ОПЕК+ фактически устранила весь избыток нефти, который оказывал давление на рынок с 2014 года.

В связи с этим мы публикуем очередной выпуск Фарватера рынка, который призван представить общую картину российского фондового рынка на настоящий момент и помочь инвесторам сориентироваться, чтобы принять правильные инвестиционные решения. В этом отчете мы приводим список наиболее привлекательных российских акций в случае общего восстановления рынка и компаний с самой высокой дивидендной доходностью, кратко освещая ближайшие ключевые события и позиции России относительно других развивающихся рынков.Прогноз по рынку: умеренное восстановление возможно, но волатильность сохраняется

В минувшие выходные США и их союзники нанесли ракетный удар по Сирии. Однако, по-видимому, он был направлен на конкретные цели и не затронул российские военные объекты, что уменьшило риск полномасштабного военного конфликта в регионе. В этом свете мы ожидаем увидеть умеренный оптимизм на российском фондовом рынке на этой неделе, на фоне которого некоторые перепроданные ликвидные акции (SBER, YNDX, FIVE, PLZL) могут продемонстрировать восстановление. В то же время мы не ожидаем масштабного притока средств в российские акции от иностранных инвесторов в ближайшее время, так как риск новых санкций против России остается высоким, а агрессивная политическая риторика между Россией и США заставляет инвесторов нервничать. Мы предполагаем, что на рынке сохранится волатильность в краткосрочной перспективе, и она может продлиться недели или месяцы, пока страхи инвесторов полностью не исчезнут с пониманием того, что больше никаких санкций не последует.Топ идеи АТОНа: что покупать, если хочется что-то купить?

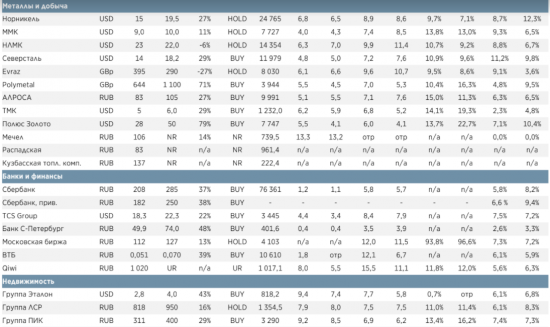

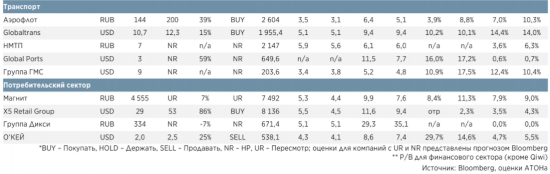

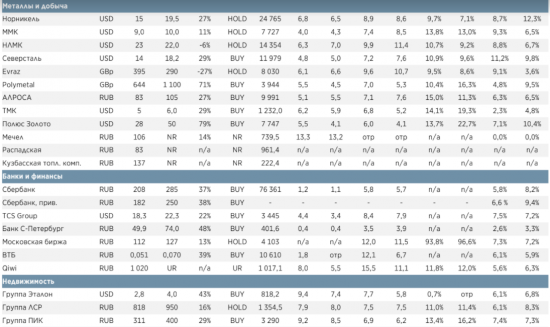

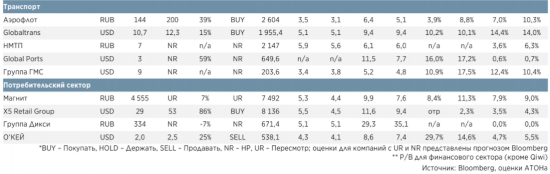

Мы не можем оценить политические риски, которые в случае возникновения могут оказать разрушительное влияние на российские акции, но мы можем рекомендовать наиболее, на наш взгляд, привлекательные акции тем инвесторам, кто верит в скорое восстановление российского рынка. В настоящее время мы предпочитаем российские «голубые фишки» акциям второго эшелона. Мы рекомендуем покупать качественные акции, которые отстали от индекса РТС и выглядят перепроданными – Сбербанк, Яндекс и X5. Нам также нравится Норникель иЛУКОЙЛ, которые сильно выигрывают от высокой цены на нефть и слабого рубля. Обе компании относятся к числу фаворитов у портфельных инвесторов благодаря хорошему корпоративному управлению и стабильной дивидендной политике. Нам по-прежнему нравится Globaltrans и Ростелеком, поскольку они являются привлекательными дивидендными историями с низким коэффициентом «бета». Обе компании выплатят хорошие дивиденды в течение ближайших нескольких месяцев с доходностью 7.3% и 8.4% соответственно. Газпром, Роснефть и Полюс Золото выглядят более спекулятивными акциями из-за повышенных корпоративных рисков, однако рост цен на нефть и золото в сочетании со слабым рублем внушает оптимизм относительно их будущих доходов, и этот фактор еще не отыгран рынком. Таким образом, потенциальный коэффициент «риск /доходность» у этих компаний выглядит привлекательным, и мы включаем эти компании в наш список фаворитов. Мы исключили из этого списка менее ликвидные акции: Башнефть, Газпром нефть, Детский мир и Mail.ru.Россия и другие рынки EM: пока не хуже других с начала года

Индекс РТС упал на 2% с начала года до 1 104 пунктов, что не очень плохо по сравнению с другими развивающимися рынками. В частности, индекс MSCI EM почти не изменился с начала года, рынки ЮАР и Турции упали на 8% и 7% соответственно. Только Бразилия (+9%) и Китай (+4%) показали себя лучше. Российский дисконт по мультипликатору P/E к EM вырос до более чем 52% против 47% всего неделю назад. В настоящее время российский фондовый рынок торгуется с мультипликатором P/E 2018П ниже 6.0x по сравнению с более чем 7.0-7.7x год назад. Однако на самом деле были и худшие времена, когда российский фондовый рынок рухнул из-за падения цен на нефть и ситуации с Украиной в 2014 году – до около 4.0x по P/E и дисконта более 60% к мировым EM. Отметим, что в настоящее время инвесторы полностью игнорируют приближающийся сезон выплаты дивидендов в России, при том, что в среднем предлагается дивидендная доходность около 7% – одна из самых высоких в мире. Если мы не увидим положительную реакцию инвесторов на объявления о дивидендах в ближайшие месяцы, это будет явным негативным сигналом того, что инвесторы не готовы вернуться на российский рынок даже на нынешних формально привлекательных ценовых уровнях.Динамика российского рынка. Ослабление рубля в сочетании с ростом цен на нефть на прошлой неделе заставило российские акции двигаться в разных направлениях. Идеальная картина сложилась для нефтегазового сектора, который фактически получил двойную поддержку от рубля и нефти. Рублевая цена нефти (Brent) выросла на 20% с начала года и на 50% за последние 12 месяцев. Благодаря нефтегазовому сектору рублевый индекс МосБиржи остается в зеленой зоне (+3% с начала года), а индекс РТС упал на 2% с начала года. Для сравнения, финансовый сектор потерял 2% с начала года, и лидером снижения стал Сбербанк, который сдал весь свой впечатляющий рост с начала года из-за массового выхода инвесторов из его акций. Акции ритейлеров тоже торговались под давлением (-2% с начала года в рублевом выражении), при этом больше всего упали акции X5, несмотря на то, что компания опубликовала сильные результаты за 2017 год по МСФО и рекомендовала дивиденды.

Сезон выплаты дивидендов: Сбербанк и ВТБ – хедлайнеры этой недели.

В апреле- июне российские компании будут рекомендовать, утверждать и выплачивать годовые и промежуточные дивиденды за 2017 год. В большинстве случаев советы директоров компаний еще не успели рекомендовать дивиденды, но мы ожидаем с относительно высокой степенью уверенности самую высокую дивидендную доходность от Энел Россия (9.2%), Ростелекома (обыкновенные акции – 8.4%, привилегированные – 8.9%), ФСК (7.6%), Globaltrans (7.3%), Аэрофлота (7.0%), АЛРОСА (6.3%) и Газпрома (5.5%). Наблюдательные советы Сбербанка и ВТБ рекомендуют дивиденды за 2017 на этой неделе. Мы ожидаем увидеть дивиденды 11.6 руб. (доходность 5.8%) от Сбербанка и 0.0032 руб. (6.1%) от ВТБ. Хотя это не самые привлекательные дивидендные истории на российском фондовом рынке, оба банка существенно увеличат свои дивиденды по сравнению с предыдущими годами. Мы считаем, что это может поддержать котировки банков.АТОН

Ближайшие ключевые события. 7 мая состоится инаугурация президента Владимира Путина после президентских выборов. На следующий день, 8 мая, российское правительство должно уйти в отставку и должно быть сформировано новое правительство. Пока сохраняется интрига в отношении того, как будет выглядеть новый кабинет. Существует высокая вероятность того, что премьер-министр Дмитрий Медведев сохранит свою позицию в новом правительстве. Кроме того, Алексей Кудрин, бывший министр финансов и глава Центра стратегического разработок, регулярно проводит встречи с государственными чиновниками и может присоединиться к новому правительству. Если это произойдет, это будет хорошо воспринято инвесторами. Новые санкции в отношении нового долга России, вероятно, будут рассмотрены Конгрессом США в апреле. Если они будут одобрены, это не причинит сильного вреда российской экономике, но все же окажет негативное влияние на российские финансовые рынки.

Прогноз по рублю и макроэкономике. На прошлой неделе рубль подешевел на 7% с 58 руб. до 62 руб. (и тестировал отметку 65 руб. в течение недели) на фоне усугубления риска нового военного конфликта в Сирии и угрозы новых санкций, в том числе запрета на покупку российского долга американскими инвесторами. Парадоксально, что девальвация рубля происходит на фоне роста цен на нефть, что является очень благоприятным фактором для федерального бюджета России, который рассчитан, исходя из курса $40/барр., и российских экспортеров. Однако, если в ближайшее время курс не упадет ниже 60 руб., инфляция начнет ускоряться и может заставить ЦБ приостановить процесс снижения ключевой ставки. Тем не менее, учитывая, что в настоящее время ИПЦ в России держится на уровне 2.4%, что значительно ниже целевого показателя в 4%, некоторое ускорение не должно вызывать проблем в экономике. В целом мы полагаем, что нынешнее расхождение в динамике между нефтью и рублем долго не сохранится.

Прогноз по нефти. Нефть продемонстрировала самый большой недельный рост до более чем $72 /барр. (Brent) на прошлой неделе, чему способствовало усиление напряженности в регионе с большими запасами нефти. Возросшая напряженность между США и Россией в Сирии и угроза Дональда Трампа нанести удары в наказание за якобы имевшую место химическую атаку, наряду с новой эскалацией конфликта между Саудовской Аравией и поддерживаемыми Ираном повстанцами в Йемене добавили некоторые опасения по поводу стабильности поставок нефти. Это усугубляет довольно жесткий баланс спроса и предложения на нефтяном рынке после того, как сделка ОПЕК+ фактически устранила весь избыток нефти, который оказывал давление на рынок с 2014 года.

676

Читайте на SMART-LAB:

⚙️ Лензолото: закат "пустышки"

Акции Лензолота резко упали. Что происходит — рассказывают аналитики Market Power Лензолото (LNZL) ➡️ Инфо и показатели Возможно,...

18:55

Делаем роботов для торговли фьючерсами на акции Мосбиржи

😎 Делаем роботов для торговли фьючерсами на акции Мосбиржи

Запускаем новый марафон: всю неделю будем учиться делать собственных роботов для...

13:28

теги блога stanislava

- Globaltrans

- IPO

- Mail.ru Group

- Ozon

- TCS Group

- Veon

- VK

- X5 Retail Group

- Акрон

- акции

- Алроса

- Арктик СПГ-2

- АФК Система

- АЭРОФЛОТ

- Банк Санкт-Петербург

- банки

- Башнефть

- ВТБ

- Газпром

- Газпромнефть

- ГМК НорНикель

- Детский мир

- диввыплаты

- дивдоходность

- дивидендная политика

- дивидендные выплаты

- дивиденды

- дивполитика

- доллар рубль

- доллар-рубль

- доходность

- Евраз

- ЕС

- Интер РАО

- ИнтерРАО

- Китай

- Лента

- ЛСР Группа

- ЛУКОЙЛ

- М.Видео

- Магнит

- Мегафон

- Мечел

- ММК

- мосбиржа

- Московская биржа

- МТС

- НДПИ

- нефть

- нефть Brent

- НЛМК

- НМТП

- Новатэк

- Норникель

- облигации

- опек+

- операционные результаты

- отчеты МСФО

- ОФЗ

- ПИК СЗ

- Полиметалл

- Полюс Золото

- прогноз по акциям

- прогноз финрезультатов

- Распадская

- редомициляция

- РЖД

- Роснефть

- Россети

- Ростелеком

- Русагро

- Русал

- Русгидро

- самолет

- санкции

- Сбербанк

- сделки M&A

- Северный поток-2

- Северсталь

- Совкомфлот

- СПГ

- Сургутнефтегаз

- США

- Татнефть

- Тинькофф

- Тинькофф Банк

- ТМК

- Транснефть

- финрезультаты

- ФосАгро

- ФСК Россети

- Х5 Retail Group

- ЦБ

- цена на нефть

- ЭНЕЛ Россия

- Эталон

- Юнипро

- Ямал СПГ

- Яндекс

- Яндекс компания