SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Новости рынков

Новости рынков | Яндекс отчитается в четверг 27 апреля и проведет телеконференцию. Яндекс остается лучшим выбором в секторе.

- 25 апреля 2017, 15:35

- |

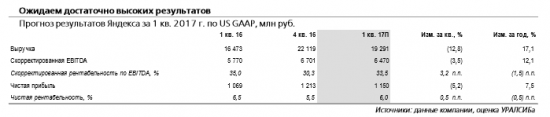

Прогнозируем рост выручки на 17%, а EBITDA — на 8% год к году. В четверг, 27 апреля, Яндекс должен опубликовать финансовые результаты за 1 кв. 2017 г., которые, как мы ожидаем, отразят хороший рост выручки, в том числе за счет увеличения доходов в новых сегментах бизнеса, таких как Электронная коммерция и Такси. В частности, мы ожидаем, что выручка возрастет на 17% (здесь и далее год к году) до 19,3 млрд руб. (329 млн долл.). По нашим прогнозам, скорректированная EBITDA увеличится на 12% до 6,4 млрд руб. (110 млн долл.), что будет означать снижение рентабельности по EBITDA на 1,5 п.п. до 33,5%. Мы ожидаем, что чистая прибыль Яндекса вырастет на 8% до 1,2 млрд руб. (20 млн долл.) при чистой рентабельности 6,0%.

Доля доходов от новых направлений бизнеса продолжит увеличиваться. Выручка Яндекса в сегменте Поиск и портал в 1 кв. 2017г., по нашим прогнозам, вырастет на 13% до 17,1 млрд руб. (292 млн долл.), доходы сегмента Электронная коммерция возрастут на 30% до 1,4 млрд руб.(23 млн долл.), а сегмента Такси на 65% до 733 млн руб. (12 млн долл.). Мы ожидаем, что себестоимость поднимется на 13% до 5,1 млрд руб. (87 млн долл.), а расходы на разработку вырастут на 18% до 4,6 млрд руб. (78 млн долл.), или до 23,7% от выручки (+0,2 п.п.). Общие и административные расходы Яндекса, по нашим оценкам, увеличатся на 22% до 4,0 млрд руб. (68 млн долл.).

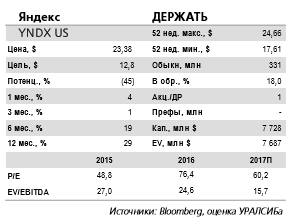

Яндекс остается лучшим выбором в секторе. Результаты за 1 кв. 2017 г. должны показать, что Яндекс сохраняет способность демонстрировать достаточно быстрый рост бизнеса, и мы оцениваем его фундаментальные перспективы выше, чем у Mail.ru. Недавно достигнутое мировое соглашение между основным конкурентом Яндекса, компанией Google, и ФАС по делу о нарушении на рынке мобильных приложений может поддержать позиции Яндекса на рынке поиска в сегменте мобильных устройств. В то же время решение о частичном введении платы за использование сервисов Яндекс.Навигатор и Яндекс.Карты может нести риски снижения популярности этих услуг, а относительно слабый потребительский спрос на розничном рынке означает, что макроэкономические риски для динамики рекламного рынка сохраняются. Мы подтверждаем рекомендацию ДЕРЖАТЬ акции Яндекса.Уралсиб

4

Читайте на SMART-LAB:

Россети Волга. Отчет МСФО. Новый ИПР. Установлены тарифы на 26г. Покупать?!

Компания Россети Волга опубликовала финансовый отчет за Q3 2025г. по МСФО: По старой схеме друзья, я совсем коротко на нем...

12:41

теги блога stanislava

- Globaltrans

- IPO

- Mail.ru Group

- Ozon

- TCS Group

- Veon

- VK

- X5 Retail Group

- Акрон

- акции

- Алроса

- Арктик СПГ-2

- АФК Система

- АЭРОФЛОТ

- Банк Санкт-Петербург

- банки

- Башнефть

- ВТБ

- Газпром

- Газпромнефть

- ГМК НорНикель

- Детский мир

- диввыплаты

- дивдоходность

- дивидендная политика

- дивидендные выплаты

- дивиденды

- дивполитика

- доллар рубль

- доллар-рубль

- доходность

- Евраз

- ЕС

- Интер РАО

- ИнтерРАО

- Китай

- Лента

- ЛСР Группа

- ЛУКОЙЛ

- М.Видео

- Магнит

- Мегафон

- Мечел

- ММК

- мосбиржа

- Московская биржа

- МТС

- НДПИ

- нефть

- нефть Brent

- НЛМК

- НМТП

- Новатэк

- Норникель

- облигации

- опек+

- операционные результаты

- отчеты МСФО

- ОФЗ

- ПИК СЗ

- Полиметалл

- Полюс Золото

- прогноз по акциям

- прогноз финрезультатов

- Распадская

- редомициляция

- РЖД

- Роснефть

- Россети

- Ростелеком

- Русагро

- Русал

- Русгидро

- самолет

- санкции

- Сбербанк

- сделки M&A

- Северный поток-2

- Северсталь

- Совкомфлот

- СПГ

- Сургутнефтегаз

- США

- Татнефть

- Тинькофф

- Тинькофф Банк

- ТМК

- Транснефть

- финрезультаты

- ФосАгро

- ФСК Россети

- Х5 Retail Group

- ЦБ

- цена на нефть

- ЭНЕЛ Россия

- Эталон

- Юнипро

- Ямал СПГ

- Яндекс

- Яндекс компания