HeadHunter

Два эмитента, на которых стоит обратить внимание

- 03 декабря 2025, 17:21

- |

🔹«Хэдхантер»

Оператор крупнейшей в РФ и странах СНГ онлайн-платформы по поиску работы. Компания, будучи лидером российского HR-tech с долей более 60%, активно развивает не только портал онлайн-рекрутинга, но и HR-экосистему полного цикла.

( Читать дальше )

- комментировать

- 7.9К

- Комментарии ( 0 )

HeadHunter (HEAD): Конец эпохи роста? Разбор отчета за 3 квартал 2025

- 03 декабря 2025, 15:29

- |

Компания отчиталась за 3 квартал 2025 года. Главный вывод: HeadHunter перестал быть «историей роста» и превратился в «историю стоимости». Агрессивная экспансия сменилась стагнацией, но баланс стал еще крепче.

📊 Основные цифры:

⚫️ Выручка: 10,9 млрд руб. (+1,9% г/г). Фактическая остановка роста.

⚫️ Скорр. EBITDA: 6,6 млрд руб. (-5,4% г/г).

⚫️ Рентабельность EBITDA: 60,0% (было 64,6%). Давление расходов и смена микса выручки.

⚫️ Чистая прибыль: 6,1 млрд руб. (-15,5% г/г). Влияет рост налоговой нагрузки и амортизации.

🔍 Анализ драйверов (Что внутри?)

1️⃣ Цена против Объема:

Рост выручки (+1,9%) достигнут исключительно за счет повышения цен.

⚫️ ARPC (Средний чек): Вырос, компенсируя отток клиентов. Компания перекладывает инфляцию на оставшихся крупных заказчиков.

⚫️ Клиентская база: Сократилась. Это тревожный сигнал — предел повышения цен может быть близко.

2️⃣ Эффект HR-tech и HRlink:

В отчете виден структурный сдвиг. Компания консолидировала результаты HRlink (кадровый ЭДО) и развивает HR-tech.

( Читать дальше )

Про рынок труда в России

- 03 декабря 2025, 14:20

- |

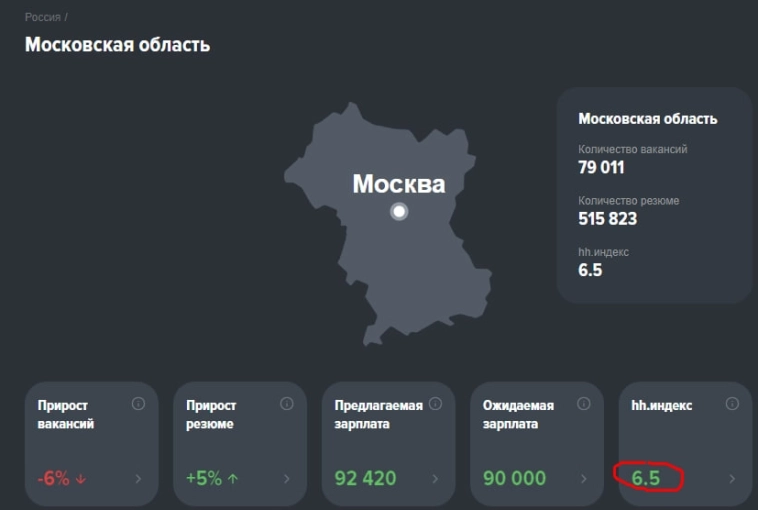

Индекс HeadHunter (hh.индекс) — показатель, введённый Службой исследований HeadHunter, который отражает напряжённость на рынке труда через соотношение количества активных резюме к числу вакансий. Впервые термин был введён компанией HeadHunter в 2010 году как внутренний аналитический инструмент, но быстро стал общепринятым стандартом оценки в HR-сообществе.

Значения индекса HeadHunter помогают оценить уровень конкуренции за рабочие места:

📌1,9 и ниже — острый недостаток соискателей;

📌от 2,0 до 3,9 — нехватка кандидатов;

📌от 4,0 до 7,9 — умеренная конкуренция, сбалансированное положение между работодателями и соискателями;

📌от 8,0 до 11,9 — высокая конкуренция среди соискателей, рынок работодателя;

📌12 и выше — крайне высокая конкуренция.

По Московской области значение индекса составляет сейчас 6.5, в Ленинградской области 5.1 (умеренная конкуренция). А, например, для Москвы и Питера ситуация сильно отличается (там высокая конкуренция — видимо, из-за более высоких зарплат):

( Читать дальше )

❗️Снижение вакансий на сайте Хедхантера продолжается, но 16-й дивиденд греет душу!

- 02 декабря 2025, 15:50

- |

На снижении числа вакансий акции ХХ последние 3 месяца ведут себя хуже рынка.

🔽 Динамика вакансий в ноябре м/м = -8% (к октябрю 2025)

🔽 Динамика вакансий в ноябре г/г = -31% (к ноябрю 2024)

Данные хуже моих ожиданий (ждал флэт м/м и улучшение г/г из-за эффекта снижения базы, в ноябре 2024 вакансии упали на 6% м/м).

В прошлом месяце мы с вами обсуждали, что снижение вакансий с октября может быть обусловлено ростом цен (были такие слухи). При этом, компания на субботней конференции объяснила изменения цен для ряда клиентов ценовыми экспериментами. Ежегодная индексация цен ожидается с января.

Значит, в 4-м квартале мы, вероятно, увидим снижение выручки г/г (ожидаю -3%). При этом, даже несмотря на падение вакансий на 31% г/г, Хедхантер при его высокой маржинальности, заработает 4 млрд руб. денежного потока за 4 квартал и способен выплатить 200+ руб. дивидендов за 2-е полугодие. И в 2026 году повторить дивиденд 2025 года.

Ощущение, что хуже уже нельзя. Надеюсь, что по итогам декабря 2025 мы увидим разворот в темпах снижения вакансий, потому что в декабре 2024 вакансии упали на 13% к ноябрю 2024, будет низкая база (хотя я ждал этого разворота уже начиная с октября, делайте на это поправку). От падения вакансий, конечно, грустно, при этом запас прочности все еще колоссальный.

( Читать дальше )

Хэдхантер. Ситуация на рынке труда в ноябре катится под откос - хуже было только в мае 2020г.

- 01 декабря 2025, 16:52

- |

Вышла статистика рынка труда за ноябрь 2025 года, которую Хедхантер публикует ежемесячно, что же там интересного:

Динамика hh.индекса с 2021 года:

В ноябре 2025г. hh.индекс =8,1 — хуже показатель был только в мае 2020 года (8,2), так что негатив для ХХ продолжается.

( Читать дальше )

- комментировать

- 13.3К |

- Комментарии ( 47 )

Хэдхантер: сверхмаржа держится, рынок найма тормозит

- 29 ноября 2025, 15:10

- |

Братва, Хэдхантер выкатил отчёт за 3 квартал 2025 и ощущение вышло тревожным. Выручка почти не двигается, прибавка всего +1,9% г к г до 10,9 млрд ₽. Скорректированная EBITDA опустилась на 5,4% до 6,6 млрд ₽, скорректированная чистая прибыль снизилась на 15,5% до 6,1 млрд ₽. На фоне ключевой ставки 16,5% и общего замедления экономики бизнес всё осторожнее набирает людей, поэтому темпы роста сразу чувствуют давление.

Давайте смотреть, за счёт чего сверхмаржа остаётся на месте и какие риски начинают проявляться в таком макрофоне.

📊 Выручка и рынок труда

В 3 квартале выручка Хэдхантера дошла до 10,9 млрд ₽ с приростом 1,9% г к г. Хомяк фиксирует, что темп заметно остыл: ещё недавние двузначные скорости сменились аккуратным движением, и рынок найма это подтверждает.

Работодатели стали внимательнее считать расходы, дольше думают над подбором и включают платные инструменты только тогда, когда это действительно нужно. Такой режим обычно появляется в период, когда бизнес ждёт большей предсказуемости от экономики.

( Читать дальше )

🔥 ТОП-5 дивидендных акций на 2026 год с доходностью от 13% до 22% от SberCIB

- 27 ноября 2025, 21:45

- |

Продолжаем богатеть на дивидендах. В SberCIB подготовили подборку из 5 компаний, которые могут одивидендить инвесторов щедрыми выплатами в 2026 году. Ключевое слово — могут, а мы пойдем посмотрим на этих покемонов.

На что делают упор аналитики в этот раз? Дивидендные коровы становятся популярными при снижении ставки, а тут они прогнозируют снижение до 12% к концу 2026 года. Спорить мы с ними не будем.

💥 Корп центр ИКС 5 X5

● Дивиденд: 620 ₽

● Дивидендная доходность: 23%

● Цена акции: 2 699 ₽ (1 лот – 1 акция)

По итогам 9 месяцев 2025 рекомендовали 368, эксперты считают, что дело продолжится так и дальше.

💥 МТС MTSS

● Дивиденд: 35 ₽

● Дивидендная доходность: 16,5%

● Цена акции: 212 ₽ (1 лот – 10 акций)

Тут все дело в практически зафиксированном дивиденде в размере 35 ₽ на акцию согласно дивидендной политике, и в постоянно падающих котировках, разгоняемых перед выплатами.

💥 Транснефть-ап TRNFP

● Дивиденд: 171 ₽

● Дивидендная доходность: 13%

● Цена акции: 1 319 ₽ (1 лот – 1 акция)

( Читать дальше )

HeadHunter - рекордов ждать не стоит

- 25 ноября 2025, 08:25

- |

Уровень безработицы продолжает стабилизироваться, но все еще держится на уровне 2,3% — это исторический минимум за последние годы. Свободных рук в экономике почти не осталось, что может поддержать в моменте финансовые результаты главного рекрутера России. Сегодня разберем отчет HeadHunter за 9 месяцев 2025 года и поговорим о рисках для компании.

🔖 Итак, выручка HeadHunter за отчетный период выросла всего на 5,1% до 30,7 млрд рублей. Причина столь скромной динамики кроется в достижении минимумов по безработицы. Компании все сложнее расти, а проблемы масштабируемости становится видно невооруженным глазом. Тем не менее уровень в 30 ярдов за 9 месяцев — это рекордные значения. В докризисном 2021 году годовая выручка не дотягивала и до 16 млрд рублей.

Однако прирастать по выручке — мало. Еще нужно удерживать косты, чего HeadHunter не удается. Так, операционные расходы подскочили на 20,3%, в основном за счет расходов на персонал, которые прибавили сразу 33,8% и составили 7,5 млрд рублей, или 25% от выручки.

( Читать дальше )

❄️ Хэдхантер: как изменился потенциал в данной идее

- 24 ноября 2025, 08:45

- |

📉 Акции Хэдхантера продолжают сползать вслед за неутешительной статистикой вакансий . Бизнес сейчас больше склонен оптимизировать расходы, чем искать новых сотрудников.

💼 Сильнее всего страдает малый и средний бизнес. В 3 квартале Хэдхантер потерял 19,3% таких клиентов год к году. Число крупных клиентов прибавляет символические 0,6%. Это наглядная картина происходящего в экономике!

📈 Выручка стагнирует: +1,6% г/г в 3 квартале сложно назвать ростом. Потеря клиентов компенсируется повышением тарифов и быстрым ростом пока еще маленького бизнеса HRtech (автоматизация процессов найма).

📊 С точки зрения маржинальности ситуация чуть хуже. Скорректированная EBITDA сократилась г/г на 5,4%. А чистая прибыль на 15,5%.

✔️ Главной причиной стал рост расходов на персонал на 36,3% г/г. Честно говоря, цифра выглядит угрожающе на фоне застоя в выручке.

✔️ Чистая прибыль оказалась под давлением налоговых расходов. С 25 года налог на прибыль увеличился с 0% до 5%.

👌 Несмотря на это, чистая рентабельность осталась на космическом уровне в56%. Бизнес-модель Хэдхантера очень прибыльна и устойчива!

( Читать дальше )

По следам отчетов — ИнтерРАО, Флот, ХХ, ВК

- 23 ноября 2025, 08:28

- |

Вчера у меня был насыщенный день, поэтому экспресс-обзор отчетов выходит только сегодня.

Как и в прошлых частях, в моем обзоре будет минимум скучных цифр, зато будут важные нюансы и моя авторская оценка. Все-таки некоторые эти компании есть в моем портфеле, и мне как инвестору важно их оценить. Ну что, поехали! :)

📱 ВК — «единица». Компании создали тепличные условия, но руководство продолжает бурить дно. Рост ее выручки едва покрыл инфляцию (+10%), прибыли нет, зато есть некая «скорректированная EBITDA» в размере 15,5 миллиардов.

В 3 квартале денежный поток вновь ушел в минус, поэтому пришлось нарастить долг с 66 до 77 миллиардов. Как я и говорил, такими темпами новая «допка» не заставит себя долго ждать — ведь дыра в финансах закрывается за счет кредитов.

⚓️ Совкомфлот — «два с плюсом». Из-за санкций часть флота простаивает, поэтому бизнес продолжает тонуть. В итоге выручка упала на 35%, а прибыль составила… всего 7 миллионов рублей. Компания уже третий квартал работает в ноль.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал