AT&T

Discovery станет одним из лидеров стриминга в США - Фридом Финанс

- 17 мая 2021, 22:34

- |

Потенциально сделка выгодна обоим участникам, но Discovery в моменте выглядит большим бенефициаром, поскольку из нишевого провайдера документальных фильмов она неожиданно становится одним из лидеров стриминга в США. Совокупное число подписчиков HBO и HBO Max превышает 50 млн, это уже четвертый по аудиторию сервис платного видеоконтента. Аудитория Discovery добавит к этому еще около 16 млн собственных подписчиков.

Акции Discovery бурно реагировали на новость о сделке с AT&T днем в понедельник – когда пришло официальное подтверждение. До этого рынок довольно осторожно присматривался к бумагам обеих корпораций. Discovery сильно просела в марте, потеряв половину своей капитализации. Акции снижались на распродаже со стороны крупных институциональных инвесторов. Инсайдеры в те дни продали большой объем Discovery и ViacomCBS, которые с тех пор так и не восстановились.

Сейчас DISCA в удачной позиции, чтобы отыграть часть тогдашних потерь. Наша целевая цена по бумаге – $46, что дает потенциал прироста до 18% на горизонте до года.Емельянов Валерий

ИК «Фридом Финанс»

- комментировать

- 423 | ★1

- Комментарии ( 2 )

Отчетности Intel Corporation, AT&T, Snap Inc, ASML

- 23 апреля 2021, 17:54

- |

Вчера за первый квартал 2021 отчиталось несколько известных компаний: AT&T, Intel Corporation, Snap Inc, также в среду отчитался ASML Holding.

ASML Holding (ASML на NASDAQ) — производитель уникального оборудования для современного производства процессоров, без которого не было бы возможным создание сегодняшних микросхем (чипов). Ранее делал обзор на сайте, доступен по ссылке.

Прибыль на акцию оказалась выше консенсус-прогнозов и составила 3.21 евро. Выручка выросла на 2% год к году до 4.36 млрд евро. Несмотря на низкий рост, рынок закладывал уменьшение выручки относительно прошлогоднего периода, поэтому такой результат превзошел ожидания аналитиков.

В целом, компания положительно отчиталась, а также заявила о повышении спроса на ее продукты по сравнению с 3 месяцами ранее. ASML прогнозирует рост выручки в 2021 году на 30% относительно 2020.

На фоне результатов за Q1 котировки компании выросли на 6.5% после открытия торгов в среду — отличный результат.

( Читать дальше )

AT&T - как закопать в землю более $50 млрд

- 18 марта 2021, 16:05

- |

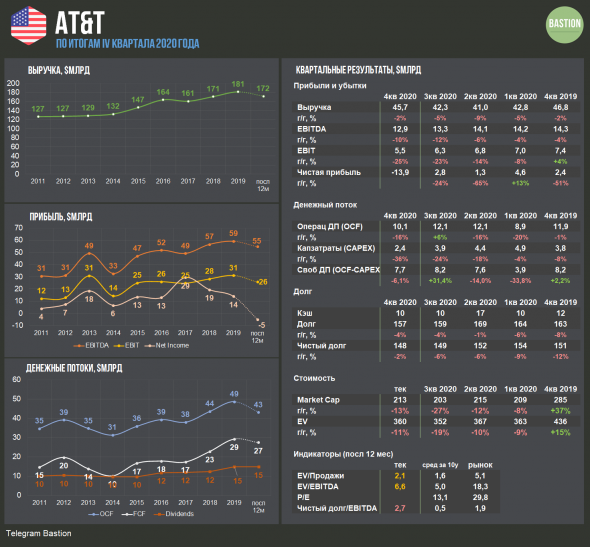

В последнем выпуске живого портфеля наш товарищ Назар Щетинин удивлялся огромным убыткам, которые свалились на американский телеком-конгломерат AT&T в прошлом году. История этих убытков служит хорошим примером, как менеджмент может потерять огромное количество денег за короткий период.

AT&T это крупнейший мобильный оператор США, владелец медиаконгломерата WarnerMedia (Warner Bros., HBO, CNN), а также оператора спутникового ТВ Direct TV. Компания хорошо знакома любителям дивидендного инвестирования в США, так как является аристократом с высокой дивдоходностью на уровне 7%.

В IV квартале AT&T получила рекордный чистый убыток в $13,9 млрд. Главной причиной этому стало списание «гудвила» на $15,5 млрд по инвестициям в оператора спутникового ТВ Direct TV.

( Читать дальше )

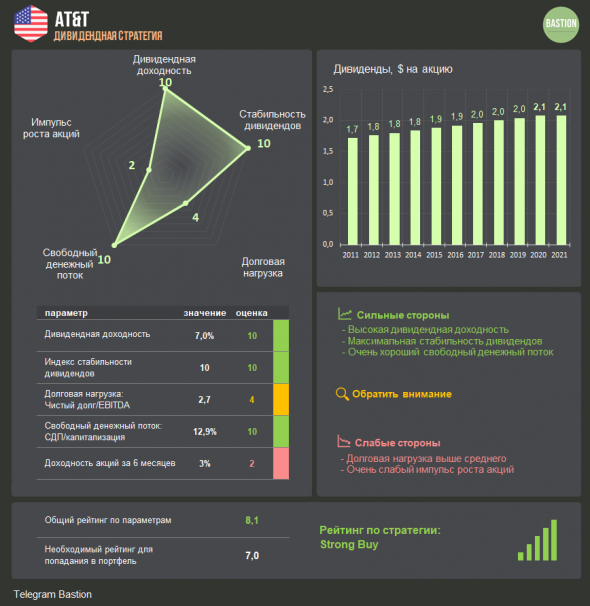

Обзор акций в дивидендный портфель. Realty Income, AT&T, Verizon

- 14 февраля 2021, 18:14

- |

AT&T подобрал в лонг

- 12 февраля 2021, 21:03

- |

( Читать дальше )

В поисках кандидатов на рынке США в наш модельный портфель

- 05 февраля 2021, 09:34

- |

💸 А тут ещё и доллар в течение начавшегося 2021 года пытается осторожно раллировать к рублю, что ещё больше автоматически поднимает ценники на американские активы, которые выражены в баксах.

В общем, совокупность этих факторов пока ограничивает долю активов США в нашем модельном портфеле на уровне 9,14%, однако рано или поздно наращивать эту долю обязательно будем при удобном случае.

💼 А пока я отмечу те эмитенты, которые находятся у меня в вочлисте на рынке акций США, и которые я планирую прикупить в наш портфель при первом удобном случае:

( Читать дальше )

ТОП-10 дивидендных идей по текущим ценам

- 04 февраля 2021, 15:19

- |

Один из самых частых вопросов касается текущих идей на рынке. Сразу оговорюсь, что это лишь мое мнение и я сам на данные активы сделал ставку.

1️⃣ Юнипро — одна из самых интересных компаний с точки зрения див. доходности. Наконец-то работы по 3 энергоблоку БГРЭС вышли на финишную прямую, уже все готово к запуску, проводятся финальные испытания. После запуска блока в эксплуатацию размер дивидендов по заверению менеджмента поднимут до 0,317 руб, что дает около 11% ДД к текущим ценам. Также компания получила квоту на модернизацию 2,5ГВт в рамках ДПМ-2 до 2025 года, что позволит окупить вложенные инвестиции.

2️⃣ Энел — активно строит ветропарки, становясь все более зеленой. На период строительства менеджмент планирует платить по 3 млрд. руб в виде дивидендов или 0,085 руб на акцию, что дает к текущим ценам 9,5% годовых. Недавно вышла позитивная новость о том, что задержка ввода в эксплуатацию Азовской ВЭС (план — декабрь 2020 года) не повлечет применения штрафных санкций.

( Читать дальше )

Verizon - анализируем компанию для долгосрочного инвестирования (плюс сравнение с AT&T и T-Mobile)

- 28 января 2021, 08:01

- |

💲$VZ Verizon Communications. Телекоммуникационная компания, представляет все виды услуг проводной и беспроводной связи в США. Котировки акций на момент написания статьи: 56,60$. Текущая капитализация: $234млрд. Годовой отчет вышел 26го января.🧾

🔹История. В 1984 г. Министерство Юстиции США добровольно-принудительно (процесс длился почти 10 лет) разделила компанию-монополиста AT&T на 8 компаний, одна из которых впоследствии стала называться Verizon. В 2000 г. было создано совместное с британским Vodafone предприятие Verizon Wireless, предоставляющее услуги беспроводной связи. В 2014 г. Verizon выкупила долю Vodafone за $130млрд❗️. Подразделение Verizon Wireless генерирует до 70% выручки компании, и до 2018 г. была лидирующей по числу абонентов в США (150млн). Но с 2018 г. Verizon стала терять долю рынка, ее обогнала AT&T ($T), и сегодня догоняет T-Mobile ($TMUS). Число абонентов среди трех крупнейших мобильных операторов США (МТС, Билайн и Мегафон) по состоянию на 3й квартал 2020 г. распределяется так: 176,7млн AT&T, 120,3млн Verizon, 102млн T-Mobile.📊

( Читать дальше )

Продолжаем выбирать "голубые фишки" на рынке США

- 24 января 2021, 23:49

- |

Мы продолжаем с вами выбирать «голубые фишки» на рынке США, и вслед за Coca-Cola и Cisco Systems сегодня обратим внимание на AT&T — вторую по величине телекоммуникационную компанию в США, с рыночной капитализацией в $200+ млрд. Масштаб – важнейшее конкурентное преимущество в этой отрасли, ведь чем больше абонентов имеет компания, тем ниже издержки на обслуживание каждого из них. Соответственно, для компании с большой долей локального рынка, т.е. большим количеством абонентов на одну линию, издержки на одного абонента будут ниже. Значит, ниже могут быть и цены, что даёт конкурентное преимущество и значительно усложняет задачу для появления достойных конкурентов.

💰 Это прочное конкурентное преимущество компании дополнительно подкрепляется дружелюбным к акционерам корпоративным управлением, что демонстрируется долгой дивидендной историей AT&T. Компания в течение последних 36 лет исправно увеличивает выплаты и, хочется надеяться, не отступит от этого правила.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал