SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. Klinskih-tag

В поисках кандидатов на рынке США в наш модельный портфель

- 05 февраля 2021, 09:34

- |

🇺🇸 На текущий момент наш модельный портфель весьма скромно представлен американскими эмитентами (Coca Cola и AT&T), однако бычьи настроения на Уолл-Стрит не дают прикупить перспективные акции по психологически комфортным ценникам. Именно поэтому я продолжаю пока оставаться невольным зрителем на этом ралли, о чём, впрочем, я не жалею — инвестиционный опыт подсказывает, что умение ждать и подыскивать подходящие моменты для покупок порой даёт хорошие результаты.

💸 А тут ещё и доллар в течение начавшегося 2021 года пытается осторожно раллировать к рублю, что ещё больше автоматически поднимает ценники на американские активы, которые выражены в баксах.

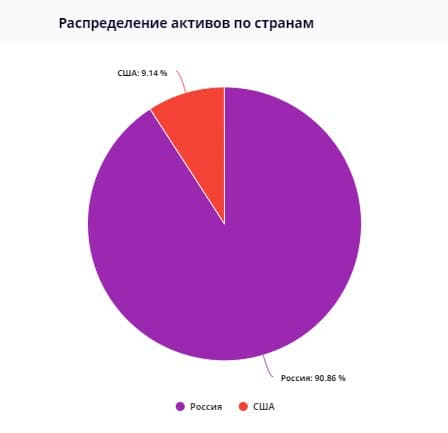

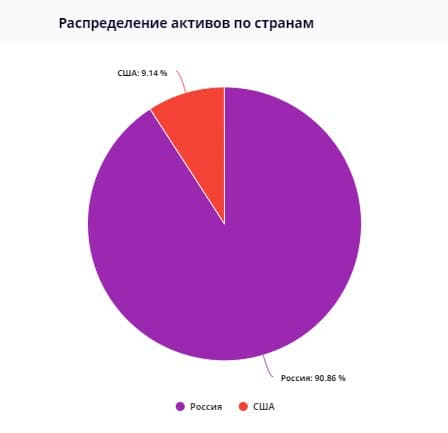

В общем, совокупность этих факторов пока ограничивает долю активов США в нашем модельном портфеле на уровне 9,14%, однако рано или поздно наращивать эту долю обязательно будем при удобном случае.

💼 А пока я отмечу те эмитенты, которые находятся у меня в вочлисте на рынке акций США, и которые я планирую прикупить в наш портфель при первом удобном случае:

✔️ Philip Morris (#PM) — сам не курю, и вам не советую. Но количество курильщиков, активно переходящих на iqos, соблазняют меня на ДД=6% от одного из лучших с финансовой точки зрения производителей табачных изделий в мире.

✔️ AT&T (#T) — дивидендный аристократ, о котором мы рассуждали в рамках отдельного поста. Почему бы не подкупить его?

✔️IBM (#IBM) — медленное и мучительное восьмилетнее сползание котировок акций вниз заставляет обратить внимание на эту бумагу, которая даже сейчас приносит ДД около 5%. Прорывных идей у IBM сейчас не просматривается, но что только не случалось с этой компанией за её более чем 100-летнюю историю, и она всегда с достоинством выходила из всех периодов застоя.

✔️ Coca-Cola (#KO) — «пил, пью и буду пить». Компания вряд ли когда-нибудь прекратит своё существование, а буквально наркотическая зависимость у многих людей от этой газировки (и других напитков корпорации) лишь подтверждает мой тезис. Coca-Cola — это стабильный дивидендный поток (пусть и весьма скромный), зато исключительно растущий год от года (дивидендный аристократ). На глубоких просадках есть резон докупать, Баффетт будет рад.

✔️ Pfizer (#PFE) — по $30 и ниже буду покупать, не раздумывая. Один из бенефециаров COVID-19, недавно избавившийся от своего дженерик-подразделения.

✔️ P&G (#PG) — вроде бы мы видим небольшую коррекцию с исторических максимумов (снижение с $146,9 до текущих $129,0), однако слишком уж это консервативная идея, поэтому и дисконт хочется побольше.

✔️ Kinder Morgan (#KMI) — одна из крупнейших энергетических компаний США, эксплуатирующая около 84 тыс. миль трубопроводов, транспортирующих природный газ. С финансовой точки зрения компания выглядит весьма крепко, а ДД сулит выше 7%+ по текущим котировкам.

💸 А тут ещё и доллар в течение начавшегося 2021 года пытается осторожно раллировать к рублю, что ещё больше автоматически поднимает ценники на американские активы, которые выражены в баксах.

В общем, совокупность этих факторов пока ограничивает долю активов США в нашем модельном портфеле на уровне 9,14%, однако рано или поздно наращивать эту долю обязательно будем при удобном случае.

💼 А пока я отмечу те эмитенты, которые находятся у меня в вочлисте на рынке акций США, и которые я планирую прикупить в наш портфель при первом удобном случае:

✔️ Philip Morris (#PM) — сам не курю, и вам не советую. Но количество курильщиков, активно переходящих на iqos, соблазняют меня на ДД=6% от одного из лучших с финансовой точки зрения производителей табачных изделий в мире.

✔️ AT&T (#T) — дивидендный аристократ, о котором мы рассуждали в рамках отдельного поста. Почему бы не подкупить его?

✔️IBM (#IBM) — медленное и мучительное восьмилетнее сползание котировок акций вниз заставляет обратить внимание на эту бумагу, которая даже сейчас приносит ДД около 5%. Прорывных идей у IBM сейчас не просматривается, но что только не случалось с этой компанией за её более чем 100-летнюю историю, и она всегда с достоинством выходила из всех периодов застоя.

✔️ Coca-Cola (#KO) — «пил, пью и буду пить». Компания вряд ли когда-нибудь прекратит своё существование, а буквально наркотическая зависимость у многих людей от этой газировки (и других напитков корпорации) лишь подтверждает мой тезис. Coca-Cola — это стабильный дивидендный поток (пусть и весьма скромный), зато исключительно растущий год от года (дивидендный аристократ). На глубоких просадках есть резон докупать, Баффетт будет рад.

✔️ Pfizer (#PFE) — по $30 и ниже буду покупать, не раздумывая. Один из бенефециаров COVID-19, недавно избавившийся от своего дженерик-подразделения.

✔️ P&G (#PG) — вроде бы мы видим небольшую коррекцию с исторических максимумов (снижение с $146,9 до текущих $129,0), однако слишком уж это консервативная идея, поэтому и дисконт хочется побольше.

✔️ Kinder Morgan (#KMI) — одна из крупнейших энергетических компаний США, эксплуатирующая около 84 тыс. миль трубопроводов, транспортирующих природный газ. С финансовой точки зрения компания выглядит весьма крепко, а ДД сулит выше 7%+ по текущим котировкам.

4.1К |

Читайте на SMART-LAB:

Как заработать на росте цен на удобрения

Дарья Фёдорова Конфликт на Ближнем Востоке и перекрытие Ормузского пролива вызвали ралли не только цен на нефть и газ, но также алюминий и...

18:38

⚙️ Как Займер использует ИИ в своей работе

Мы часто говорим, что наш сервис — высокотехнологичный, и это не пустые слова. Ранее мы уже рассказывали, как в Займере работают скоринг и...

15:05

теги блога Козлов Юрий

- Fix Price

- Globaltrans

- IMOEX

- IPO

- IPO 2024

- Ozon

- softline

- X5

- акции

- АЛРОСА

- анализ отчетности

- анализ финансовой отчетности

- АФК Система

- Аэрофлот

- банк Санкт-Петербург

- ВТБ

- газ

- Газпром

- Газпромнефть

- ГМК Норникель

- Группа ЛСР

- дивиденды

- дивиденды 2020

- дивиденды 2021

- доллар рубль

- европлан

- займер

- золото

- инвестирование

- инвестиции

- Индекс МБ

- индекс Мосбиржи

- ИнтерРАО

- инфляция

- инфляция в России

- ключевая ставка

- ключевая ставка ЦБ РФ

- ЛСР

- ЛУКОЙЛ

- М.видео

- Магнит

- ММВБ

- ММК

- Мосбиржа

- Московская биржа

- Мосэнерго

- МСФО

- МТС

- МТС банк

- недвижимость

- нефть

- НЛМК

- НМТП

- НОВАТЭК

- облигации

- ОГК-2

- операционные результаты

- отчеты МСФО

- ПИК СЗ

- полиметалл

- Полюс

- Полюс золото

- прогноз по акциям

- Распадская

- Роснефть

- Россети Ленэнерго

- российский рынок акций

- российский фондовый рынок

- Ростелеком

- РСБУ

- Русагро

- Русал

- самолет

- сбербанк

- Северсталь

- Сегежа групп

- Селигдар

- совкомбанк

- Совкомфлот

- сталь

- статистика

- Сургутнефтегаз

- США

- Татнефть

- ТГК-1

- ТМК

- Транснефть

- финансовая грамотность

- финансовая отчетность

- фондовый рынок

- фондовый рынок

- форекс

- Фосагро

- фьючерс MIX

- ЦБ РФ

- Элемент

- Эталон

- ЮГК Южуралзолото

- Юнипро

- Яндекс

Риск-доходность в таких историях точно не в копилку второй «переменной».

Основной драйвер роста на американском рынке всё последнее десятилетие — ТОЛЬКО высокотехи. Которые при нынешних ставках и монетарке опять становятся НЕ переоценёнными, несмотря на опасения некоторых.

ну автор ищет просто недооцененные компании

Компании с падающими потоками, сколько бы дивами не раздавали, никогда не встанут на один уровень с теми, у кого бешеный рост EPS всё минувшее десятилетие.

Именно поэтому р/е первых равное 10 это ОБЬЕКТИВНО тоже самое что р/е=50 у вторых.

Поэтому в полноценных моделях оценки ключевое место занимает параметр eps growth. Который в стагнирующих давно либо нулевой, либо вообще отрицательный. Это даже не говоря о том, что часть таких компаний уже сваливаются в опасное состояние платя дивы из кредитов и/или делая допэмиссии.

У меня вообще вызывает недоумение почему Юрий вообще решил советовать такой набор. Я на него давно подписан и здесь и в его группе вк, т.к. ранее в целом весьма нравились его статьи.

Вы — человек ещё более публичный, т.е. влияющий на т.зр. многих неофитов, поэтому про оценку и вам я всё это расписал.

нет ничего чтобы могло рвануть вверх.

вам нравятся дивы синички в руках.

якобы надёжные нелетающие синички.

проще купить баксы на рубли и выключить комп на несколько лет

куплю как-нибудь.

но для меня цель — не владение, а прибыль.

куплю при явной вероятности получения прибыли.

куплю хоть говна на лопате, лишь бы продать с прибылью

old.conomy.ru/emitent/surgutneftegaz/sngs-div

В этом году к дивотсечке ощутимо вырастет(до 45-50р). Из-за расчётного дива в районе 7 руб.