цифровые финансовые активы

Основными сдерживающими факторами развития ЦФА как массового инструмента являются налоговая неэффективность, низкая ликвидность, краткосрочность вложений и отсутствие развитого вторичного рынка

- 18 декабря 2025, 08:51

- |

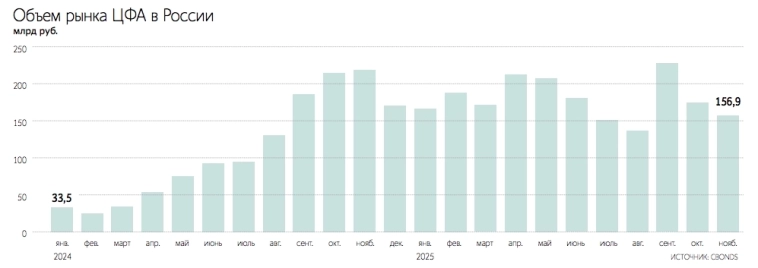

Цифровые финансовые активы (ЦФА) обладают большим потенциалом, но пока не стали массовым инструментом для компаний и инвесторов, заявили участники конференции «Инвестиции 2026». Основные сдерживающие факторы — налоговая неэффективность, краткосрочность вложений и отсутствие развитого вторичного рынка.

По словам директора по работе с инвесторами GloraX Екатерины Богатыревой, ЦФА на данный момент удобны для небольших, краткосрочных эмиссий. Для инвесторов они выступают аналогом вкладов с возможностью выхода в свои позиции, но объем инвестиций для неквалифицированных участников ограничен 600 тыс. руб. В отличие от ЦФА, облигации дают эмитентам возможность выпускать бумаги на крупные суммы и с более длительным сроком, обеспечивая высокую ликвидность.

Преимущества ЦФА — простота выпуска и автоматизация. По словам директора департамента налогов и права ДРТ Георгия Гукасяна, достаточно одного посредника, смарт-контракта и решения о выпуске на 2–3 страницы, чтобы привлечь финансирование. На рынке уже работает более десяти платформ, упрощающих процесс эмиссии.

( Читать дальше )

- комментировать

- 201

- Комментарии ( 0 )

Путин подписал закон, устанавливающий особенности выпуска долговых ЦФА

- 15 декабря 2025, 18:41

- |

publication.pravo.gov.ru/document/0001202512150031

Фактически долговые ЦФА уравниваются с облигациями, которые обращаются на рынке, пояснял председатель комитета Госдумы по финансовому рынку Анатолий Аксаков.

ria.ru/20251215/putin-2062200062.html

Один из крупнейших российских регистраторов Статус планирует создавать цифровые непубличные акционерные общества, акции которых будут полностью выпущены в форме ЦФА — Ъ

- 15 декабря 2025, 08:10

- |

Один из крупнейших российских регистраторов — «Статус» — планирует создавать цифровые непубличные акционерные общества, акции которых будут полностью выпущены в форме цифровых финансовых активов (ЦФА). Это может стать первым прецедентом на российском фондовом рынке, когда весь акционерный капитал общества существует исключительно в цифровом виде.

11 декабря Банк России согласовал правила информационной системы «Статус — Территория токенов» и включил ее в реестр операторов информационных систем (ОИС), в рамках которых допускается выпуск ЦФА. Реестр владельцев акций, выпущенных в цифровой форме, будет вестись регистратором на базе блокчейна — он станет частью самой информационной системы. При этом, как пояснила генеральный директор «Статуса» Людмила Миронова, государственная регистрация таких выпусков не требуется.

Ключевым преимуществом цифровых акций для эмитентов станет высокая скорость операций и автоматизация корпоративных процедур. Блокчейн позволяет упростить учет прав собственности, проведение собраний и голосований, а также обеспечивает практически мгновенную передачу акций в онлайн-формате. Эксперты отмечают, что технология дает возможность более гибко настраивать права по акциям и безопасно организовывать дистанционные корпоративные действия.

( Читать дальше )

Сбербанк в I половине 2026 года предоставит возможность покупки ЦФА в приложении Сбербанк онлайн для всех его пользователей — зампред правления Сбера Анатолий Попов — Интерфакс

- 11 декабря 2025, 09:29

- |

Сбербанк в первой половине следующего года предоставит возможность покупки цифровых финансовых активов (ЦФА) в приложении «Сбербанк онлайн» для всех его пользователей, рассказал в интервью «Интерфаксу» заместитель председателя правления Сбера Анатолий Попов.

«На текущий момент на платформе „Цифровые активы Сбера“ зарегистрированы более 19 тысяч пользователей, и мы, конечно, заинтересованы в улучшении клиентского пути для этих инвесторов. В приложении Сбера для частных клиентов доступны функции просмотра остатков денежных средств и остатков ЦФА, пополнения цифрового кошелька, просмотра портфеля и витрины продуктов», — сказал Попов.

«Пилотные сделки по покупке ЦФА в мобильном приложении „Сбербанк онлайн“ планируем провести до конца года, а в первом полугодии следующего этот функционал будет доступен всем пользователям мобильного приложения», — добавил он.

Источник: www.interfax.ru/business/1062622

Народный банк Китая выделил стейблкоины как угрозу финансовой стабильности

- 01 декабря 2025, 14:47

- |

Контекст

В конце ноября 2025 года Народный банк Китая (НБК) провел координационное совещание с участием ключевых регуляторных и правоохранительных ведомств, на котором было сделано самое жесткое заявление о криптовалютах с момента всеобъемлющего запрета 2021 года.

Центральный тезис регулятора: Китай не только сохранит, но и усилит запрет на все операции с виртуальными активами, уделив особое внимание растущим рискам, исходящим от стейблкоинов. Это решение подкреплено стратегией полного контроля над денежным обращением и активным продвижением суверенного цифрового юаня (e-CNY).

Правовой статус и заявленные риски: ужесточение позиции до абсолютного нуля

НБК в очередной раз и недвусмысленно подтвердил, что виртуальные валюты, включая стейблкоины, не имеют правового статуса фиатных денег и не являются законным платежным средством на территории КНР. Все операции с ними квалифицируются как незаконная финансовая деятельность.

Ключевой объект критики — стейблкоины. Регулятор указывает на их системные недостатки с точки зрения соответствия требованиям «Знай своего клиента» (KYC) и противодействия отмыванию денег (AML).

( Читать дальше )

Число дефолтов по ЦФА к 2026 году может увеличиться до 25 — РБК со ссылкой на Эксперт РА

- 22 октября 2025, 07:07

- |

«По прогнозам ОИС (операторов инвестиционных платформ), до конца 2025 года количество дефолтов может составить около десяти (медианная оценка), а в 2026-м их число существенно вырастет: медианная оценка по итогам анкетирования — около 25 выпусков», — говорится в обзоре «Эксперт РА».

Новые дефолты могут случиться из-за сильной кредитной нагрузки на компании на фоне высоких ставок.

Дефолты могут допустить непубличные компании без кредитного рейтинга, «для которых выпуск ЦФА часто является дебютом на рынке долгового финансирования и, по сути, единственным способом привлечения средств по приемлемой цене».

www.rbc.ru/finances/22/10/2025/68f792699a7947b3cdc83710?from=newsfeed

Банк России расширил возможности для неквалифицированных инвесторов по приобретению цифровых активов, сохранив ограничения для рискованных инструментов — директор департамента ЦБ Пронин

- 02 октября 2025, 11:41

- |

tass.ru/ekonomika/25225983

Банк России анализирует первые дефолты на рынке ЦФА, планирует переосмыслить подходы к раскрытию информации эмитентами и внедрить процедуру урегулирования дефолтов — директор департамента ЦБ

- 02 октября 2025, 11:01

- |

1prime.ru/20251002/defolty-863066314.html

Селигдар выпускает дебютные ЦФА с фиксированной доходностью 20% годовых с квартальными выплатами на платформе А-токен Альфа-банка — Ведомости

- 26 июня 2025, 08:27

- |

Холдинг «Селигдар», занимающийся добычей золота и олова, анонсировал выпуск дебютных цифровых финансовых активов (ЦФА) на платформе «А-токен» Альфа-банка. Эмитент предлагает инвесторам фиксированную доходность в размере 20% годовых с квартальными выплатами. Сбор заявок стартует 26 июня и продлится до 30 июня, а торговля на вторичном рынке начнется с 1 июля 2025 года. Срок погашения выпуска — 30 июня 2026 года.

Стоимость одного ЦФА составляет 1000 рублей. Минимальный объем выпуска — 1000 штук, максимальный — 1,5 млн, что позволяет «Селигдару» привлечь от 1 млн до 1,5 млрд рублей инвестиций. Инструмент доступен как квалифицированным, так и неквалифицированным инвесторам, что объясняется его понятной структурой и фиксированной ставкой доходности.

По словам представителей Альфа-банка, ставка в 20% была определена с учетом финансового положения компании, долговой нагрузки и рыночной конъюнктуры. Эксперты рынка отмечают, что выпуск ЦФА — логичный шаг «Селигдара» в развитии инновационных финансовых инструментов, учитывая их опыт с золотыми и серебряными облигациями, номинированными в весе драгоценных металлов.

( Читать дальше )

Ежемесячный купон 27%! Новые ЦФА от ВЕРАТЕК

- 28 мая 2025, 08:31

- |

В комментариях неоднократно просили разобрать что-то из ЦФА. Давайте глянем на любопытный выпуск от компании ВЕРАТЕК.

Я уже 7 лет активно инвестирую в долговой рынок РФ (и не только — рассказывал, как я погорел на египетских облигациях), и постоянно слежу за новинками, достойными внимания. Ранее делал обзоры на выпуски Система, Рольф, Полипласт, Газпром, Балт._лизинг, Спектр, Энергоника, ТГК_14, Якутия, ЭлитСтрой, РусГидро, Симпл, АБЗ_1, КЛС_Трейд, Газпромнефть.

Чтобы не пропустить другие обзоры, подписывайтесь на мой фирменный телеграм-канал с авторской аналитикой и инвест-юмором.

👩💻Что вообще такое ЦФА?

ЦФА — это цифровые права, привязанные к различным активам и оформленные через запись в сети блокчейн. Простыми словами, это цифровое воплощение традиционных финансовых инструментов — акций, облигаций и других ценных бумаг.

🌐Как это работает? Сделки с ЦФА проводятся не на бирже, а в системе блокчейн, что исключает возможность подделки и копирования. Операторами системы являются крупные банки, например Сбер.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал