фундаментальный анализ

Любые апсайды в акциях возникают из недооценки рисков аналитиками

- 05 ноября 2025, 14:16

- |

Люди очень любят целевые цены, чтобы понимать какой у акций потенциал.

На самом деле конечно все эти целевые цены и потенциал роста акций возникают из недооценки тех или иных рисков:)

Вот допустим есть компания АBC.

И мы посчитали, что

её справедливая цена на 50% выше текущей.

Но давайте будем реалистами:

Добавим сюда риск рецессии в 2026 году, небольшую вероятность, например 30%.

Сразу целевая приседает на 20%.

Добавим сюда риск роста налогов, например с вероятностью 30% рост налога на прибыль с 25 до 35%.

Целевая цена еще -10%.

А если мы еще предположим, что процентная ставка так и не снизится, а останется на текущем уровне 16,5%, то потенциал роста акций и вовсе испаряется в ноль.

==============================

Аналогично, мы (аналитики) можем нарисовать любой ценник акциям на IPO, если не просто недооценить риски, а немного переоценить перспективы.

Аналы в таких случаях берут 100% вероятность существенного роста выручки в ближайшие годы.

Это самая распространенная ошибка прогнозирования пожалуй.

- комментировать

- 2.8К | ★1

- Комментарии ( 15 )

Пытаемся правильно посчитать чистый долг Яндекса по итогам 3 кв 2025:

- 03 ноября 2025, 16:46

- |

К вопросу который я тут вам задавал сегодня...

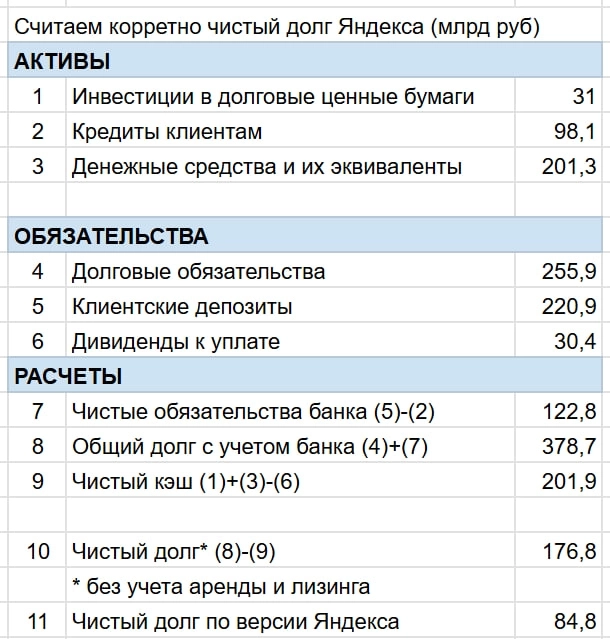

Теперь показываю, как я считаю чистый долг Яндекса, который получается в 2 раза выше, чем сообщает сама компания.

А вы тут в комментариях можете со мной поспорить, потому что я тоже могу ошибаться

Вот собственно табличка с расчетом:

Правильный долг Яндекса получается в 2 раза больше, чем отчетный.

В целом он низкий конечно, поэтому не сильно критично (у OZON правильный расчет долга более важен).

Но всё же.

Как правильно считать чистый долг, если в составе компании есть банк, который привлекает депозиты?

- 03 ноября 2025, 11:13

- |

Вопрос по бухгалтерии МСФО:

Холдинговая компания делает внутри себя банк:

У банка 200 млрд собранных депозитов и 100 млрд выданных кредитов

Получается, дельта 100 млрд идет в чистый кэш

Стало быть в пресс релизе компания напишет:

У нас чистый кэш 100 млрд

Хотя против этого кэша есть чистой обязательство в 100 ярдов.

Таким образом, если у компании есть долг, то он получается заниженным, т.к. дельту Депозиты-кредиты прибавили, а обязательства по депозитам долгом не являются.

Так получается?

МКПАО «МД Медикал Груп» ($MDMG) продолжает уверенный рост.

- 01 ноября 2025, 23:57

- |

На фоне публикации на официальном сайте Мать и Дитя (МКПАО «МД Медикал Груп») 30 октября 2025 информации о росте выручки на 40,3% акции группы продолжали сегодня демонстрировать оптимизм инвесторов уверенным восходящим трендом.

На сайте компании рост выручки объясняется ростом востребованности амбулаторной и стационарной медицинской помощи, высоких показателей по родам, а также присоединением к Группе сети медицинских центров «Эксперт».

Судя по историческим финансовым показателям компании, рост выручки Группы не приводит к пропорциональному росту прибыли. Поэтому существенный рост выручки не гарантирует существенного роста стоимости акций компании.

( Читать дальше )

🏆 X5 Retail Group: стоит ли включать в инвестиционный портфель лидера российского ритейла?

- 31 октября 2025, 20:31

- |

Всем привет! Сегодня сделаю анализ финансовых результатов компании X5 Retail Group за 3К2025.

X5 Retail Group — бесспорный лидер российского продуктового ритейла, управляющий известными каждому покупателю сетями «Пятёрочка», «Перекрёсток» и «Чижик». Для инвесторов компания представляет интерес как уникальное сочетание защитного актива в условиях неопределённости и источника высокого дивидендного дохода. Несмотря на сложную макроэкономическую обстановку, X5 демонстрирует уверенный рост выручки и продолжает стратегическую экспансию. В этой статье мы проанализируем текущие результаты компании, её драйверы роста и разберём, насколько привлекательны акции X5 Retail Group для частного инвестора в конце 2025 года.

💡 Анализ инвестиционной привлекательности X5

Инвестиционный профиль X5 Retail Group многогранен и строится на нескольких ключевых столпах: операционной устойчивости, агрессивной стратегии роста и щедрой дивидендной политике.

( Читать дальше )

Акции ВТБ: инвестиционная возможность с дивидендным потенциалом 2025

- 30 октября 2025, 20:08

- |

Всем привет! Сегодня сделаю анализ финансовых результатов компании ВТБ за 9 месяцев 2025 года.

Банк ВТБ, одна из крупнейших финансовых организаций России, остается в фокусе внимания инвесторов. На фоне сложной макроэкономической среды и меняющихся денежно-кредитных условий акции ВТБ демонстрируют значительный инвестиционный потенциал, подкрепленный прогнозами аналитиков и планами компании по выплате дивидендов. Текущая цена акций, находящаяся на уровнях около 68 рублей, в сочетании с консенсус-прогнозом аналитиков «Покупать», делает их интересным объектом для рассмотрения. Эта статья поможет разобраться в текущей ситуации и перспективах инвестиции в акции ВТБ.

Анализ потенциала акций ВТБ: между вызовами и возможностями

📊 Ключевые финансовые результаты и тренды

По итогам 9 месяцев 2025 года ВТБ показал неоднозначные, но в целом обнадеживающие результаты. Чистая прибыль выросла на 1,5% в годовом сопоставлении, достигнув 380,8 млрд рублей. Однако структура доходов изменилась:

( Читать дальше )

Акции Molina Healthcare могут вырасти более чем втрое

- 30 октября 2025, 12:16

- |

( Читать дальше )

Акции ММК в 2025 году: глубокий анализ для инвесторов

- 29 октября 2025, 16:11

- |

Всем привет! Сегодня сделаю анализ финансовых результатов компании ММК за 9 месяцев 2025 года.

Вопрос о перспективах инвестиции в акции ММК сегодня волнует многих участников фондового рынка. По итогам девяти месяцев 2025 года Магнитогорский металлургический комбинат опубликовал отчет, который красноречиво свидетельствует о сложнейшем периоде для всей отечественной металлургии. Цифры демонстрируют серьезное давление, однако за сухими строчками финансовой отчетности часто скрываются не только риски, но и возможности для дальновидных инвесторов. В этом обзоре мы детально разберем текущее состояние ММК, проанализируем ключевые показатели и попробуем заглянуть в будущее, чтобы оценить, являются ли сегодня акции ММК перепроданным активом или ловушкой для неосторожных вкладчиков.

Текущие результаты и отраслевые перспективы

Финансовые результаты ММК за 9 месяцев 2025 года объективно сложные. Выручка компании сократилась на 23% в годовом сопоставлении, составив 464,1 млрд рублей. Еще более значительное падение продемонстрировала чистая прибыль — обвал на 84,3%, до уровня 10,7 млрд рублей. Основные причины этой динамики — снижение объемов продаж и цен на металлопродукцию на фоне неблагоприятной макроэкономической конъюнктуры.

( Читать дальше )

Бетонные купоны до 21%! Свежие облигации АБЗ-1 вып. 002Р-04

- 28 октября 2025, 09:06

- |

Я уже 7 лет активно инвестирую в долговой рынок РФ (и не только — рассказывал, как я погорел на египетских облигациях), и постоянно слежу за новинками, достойными внимания. Ранее делал обзоры на новые выпуски Акрон, Уралкуз, Энергоника, ВИС, АФ_Банк, Евраз, МСП_Факторинг, Село_Зелёное, ЮГК, Амурская_обл, Газпромнефть, ЭН+_Гидро, Селигдар.

Чтобы не пропустить обзоры, подписывайтесь на телеграм-канал с авторской аналитикой и инвест-юмором.

👷А теперь — погнали смотреть на новый выпуск АБЗ-1!

🏭Эмитент: АО «АБЗ-1»

👷Асфальтобетонный завод №1 — крупнейший в Северо-западном регионе РФ производитель асфальтобетонных смесей и других дорожно-строительных материалов. Базируется в Питере, как собственно и Сид😎 Поэтому можно сказать, что я буквально каждый день хожу и езжу по продукции нашего сегодняшнего эмитента.

( Читать дальше )

Акции ЭсЭфАй: Глубокий анализ перспектив дивидендной звезды в условиях турбулентности

- 28 октября 2025, 00:36

- |

Всем привет! Сегодня сделаю анализ финансовых результатов компании ЭсЭфАй за 1 полугодие 2025 года.

Для инвесторов, ориентированных на доходность и фундаментальный анализ, одними из самых привлекательных активов на российском рынке являются акции ЭсЭфАй. Инвестиционный холдинг SFI, в портфель которого входят такие известные активы как «Европлан» и «ВСК», долгое время считался эталоном дивидендной стабильности. Однако последние отчетные периоды озадачили часть рынка: на фоне сложной макроэкономической ситуации и жесткой денежно-кредитной политики основные финансовые показатели продемонстрировали спад. В этой статье мы проведем детальный разбор текущего состояния холдинга, чтобы ответить на ключевой вопрос: являются ли текущие трудности временной коррекцией или признаком фундаментальных проблем? Это позволит понять, открывает ли текущая цена окно возможностей для выгодных инвестиций в акции ЭсЭфАй.

Дивиденды, дисконт и скрытые резервы

Финансовые результаты SFI за первое полугодие действительно оказались под серьезным давлением.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал