фундаментальный анализ

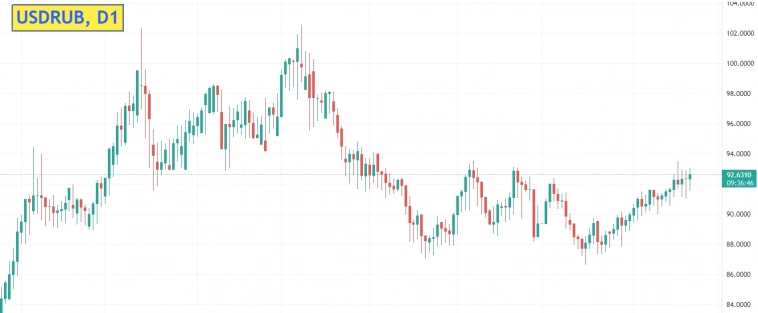

📈Рубль продолжает консолидироваться вблизи уровня сопротивления. Анализ USDRUB.

- 21 февраля 2024, 15:25

- |

👉Цена уже 4й торговый день находится на нижней отметке уровня сопротивления в диапазоне 92.40 — 93.40. В целом, это уже 6й подход цены к данному уровню и предыдущие 5 подходов заканчивались резким разворотом цены. Сейчас же цена признаков разворота пока не показывает.

👆🏻Последний раз цена вблизи данного диапазона консолидировалась в конце октября — начале ноября прошлого года, что закончилось в итоге пробоем уровня. Текущая консолидация может быть зеркальным поведением цены и так же привести к пробою уровня наверх.

👉Соотношение покупателей и продавцов среди физ. лиц во фьючерсе USDRUB по данным Московской биржи на 20.02. имеет перевес первых: 58% покупателей против 42% продавцов, что указывает на вероятность укрепления RUB.

👉Технический обзор и выводы по дальнейшему поведению BTCUSDT уже выложил в моем телеграмм-канале: t.me/+Kk6-fx5JxuExMmYy

- комментировать

- Комментарии ( 0 )

Открытый урок: “Подходы к прогнозированию финансовых рынков”, 21 февраля в 13:00

- 20 февраля 2024, 16:38

- |

Уже завтра, 21 февраля с 13:00 до 15:00 для вас выступит доктор экономических наук, профессор кафедры финансов Саратовского

социально-экономического института РЭУ им. Г.В. Плеханова — Максим Киселев.

Тема открытого урока “Подходы к прогнозированию финансовых рынков”.

Кому будет полезен урок:

начинающим и опытным инвесторам, задумывающимся о создании индивидуальной инвестиционной стратегии

Программа урока:

1. Интуитивный анализ: как работает интуиция при принятии инвестиционных решений?

2. Статистический анализ: можно ли обыграть биржевую толпу?

3. Фундаментальный анализ: как экономические показатели помогают делать прогнозы?

4. Технический анализ: можно ли предсказать настроение биржевой толпы?

5. Основы вашей инвестиционной стратегии.

После просмотра вы сможете повысить качество принимаемых инвестиционных решений и систематизировать свои знания в области прогнозирования движения цены.

( Читать дальше )

Что показывает коэффициент FCF Yield?

- 19 февраля 2024, 23:35

- |

Коэффициент FCF Yield – это важный инвестиционный показатель, который помогает инвесторам оценить доходность инвестиций в акции публичных компаний. В этой статье мы разберемся, что такое FCF Yield, как его рассчитать и применить для оценки компаний.

Что такое Free Cash Flow Yield?FCF Yield, или доходность от свободного денежного потока, измеряет, сколько процентов от текущей рыночной капитализации компании составляет ее свободный денежный поток. Этот показатель позволяет инвесторам оценить, насколько эффективно компания генерирует денежные средства после вычета всех операционных и капитальных расходов.

Основной смысл использования FCF Yield заключается в том, что чем ниже коэффициент, тем менее привлекательна компания для инвестиций. Высокий FCF Yield, напротив, указывает на то, что компания генерирует достаточно денежных средств, чтобы легко погасить свой долг и другие обязательства, включая выплату дивидендов и выкуп акций.

Большинство инвесторов его называют обратным мультипликатором P/FCF. Подробнее о нём можете ознакомиться в статье.

( Читать дальше )

📈BTC снова выше 52 000. Стоит ли покупать сейчас и какие перспективы для роста еще остались?

- 19 февраля 2024, 18:04

- |

👉BlackRock продолжает памп Bitcoin. На данный момент на их балансе уже 119 681 BTC против 39 925 BTC на 23 января. На прошлой неделе мы получили новый рекорд = +$2.424 млрд. USD притоков в крипто-продукты, ориентированные на BTC, за неделю.

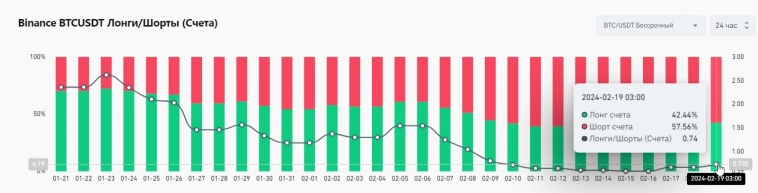

👉Совокупный открытый интерес во фьючерсах на BTC на основных биржах продолжает расти и уже превысил отметку в 22.9 млрд. USD = максимум с ноября 2021 года. При этом соотношение покупателей и продавцов в бессрочном фьючерсе BTCUSDT по данным Binance имеет перевес последних: 42,4% покупателей против 57,6% продавцов, что указывает на вероятность продолжения восходящего движения.

👉При этом всплеска ликвидаций в BTC на данный момент не наблюдается, а последние ликвидации продавцов были 12 и 13 февраля, но их объемы были далеки от локальных максимумов. Это может свидетельствовать о том, что финальный шорт-сквиз еще впереди.

( Читать дальше )

Что под капотом у роста акций?

- 19 февраля 2024, 17:30

- |

Например, Магнит упал в четыре раза от максимумов, когда растерял темпы роста и рентабельность капитала. Покупать акции растущих копаний может быть очень опасным делом.

Другая группа инвесторов более подкована. Они прочитали книгу Бенджамина Грэма «Разумный инвестор». Они знают что лучше покупать недооцененные акции (по прибыли — P/E или балансу — P/B). Это безопаснее и позволяет обогнать рынок. Действительно, гигантское число исследований подтверждает это. Но если вы также спросите у этих инвесторов за счет чего недооцененные акции должны вырасти то вряд ли получите ясный и логичный ответ.

( Читать дальше )

⚡️ФУНДАМЕНТАЛЬНЫЙ ОБЗОР НА НЕДЕЛЮ (19 - 23 февраля 2024) ⚡️

- 19 февраля 2024, 14:48

- |

Прошедшая неделя побросала валютную шхуну на оба борта — сначала в сторону американского брега — 13 февраля был зафиксирован рост потребительских цен за январь. Однако уже 15 числа ветер задул в сторону «рисков» — на сильной просадке штатовских розничных продаж за тот же январь.

На этой неделе «погода в море» обещает быть более спокойной. Из того, что стоит выделить — минутки ФРС в среду и индексы активности по Еврозоне и США в четверг (по Штатам бонусом пойдут недельные заявки по безработице). В отсутствии сильного новостного фона рынок обещает быть техничным (но в верности не клянется).

Исходя из январской пресс-конференция Пауэлла, стоит ждать ястребиных протоколов ФРС. Да, минутки — это уже констатация фактов, которые давно в рынке, однако сейчас важны не их стандартные формулировки, а то, что их бычий вектор только укрепился, с учетом январских потреб. цен. Все это — фундамент для ястребиного мартовского заседания регулятора.

Что важного сегодня?

То что в Америке сегодня праздник и ждать высокой волатильности не приходится. Все более-менее значимые данные выйдут в среду-четверг — тогда и развернутся новые баталии финансовых быков и медведей.

( Читать дальше )

Усиленные Инвестиции: итоги недели 9-16 февраля

- 18 февраля 2024, 22:04

- |

Уважаемые коллеги, представляем итоги последней недели:

- Портфель на неделе вырос на 1.4%, против индекса Мосбиржи +0.2%

- Фьючерс на юань (CRH4) вырос на 0.9%

- Участвовали в IPOДиасофт на фоне информации о переподписке >10x. Аллокация крупным розничным инвесторам составила ~1%, акции открылись ростом на 40%. Распродали позицию в течение первых торговых дней

- Черкизово позитивно отчиталась за 2023 H2:

— Выручка +29.8% г/г (против исторического темпа +18.7%)

— EBITDA +87.6% г/г (против исторического темпа +20.0%)

— Рентабельность по EBITDA 27.0% увеличилась по сравнению с 18.7% в аналогичном квартале прошлого года

— EV/EBITDA: 6.0x при прогнозном 8.1х и историческом на 50м перцентиле 7.2x

16 февраля прошел СД Черкизово, на котором обсуждался вопрос по выплате дивидендов за 2023 год, решение пока не опубликовано

- По основным компаниям изменения: Сбербанк +1.7%, Лукойл -0.2%, ММК -4.2%, Черкизово +8.6%, Henderson +5.7%, Whoosh +2.1%

- ЦБ РФ сохранил ключевую ставку на уровне 16%. ЦБ повысил прогноз по средней ставке в 2024 году с 12.5-14.5% до 13.5-15.5%, прогноз по средней ставке в 2025 году повышен до 8-10% (Пресс-релиз ЦБ РФ)

( Читать дальше )

Центральный Банк РФ принял решение сохранить ставку на уровне 16%. Анализ курса USDRUB.

- 16 февраля 2024, 17:01

- |

👉Свое решение регулятор сопроводил комментариями, что внутренний спрос в РФ все еще превышает производство товаров и услуг, что создает проинфляционные риски. Так же ЦБ ухудшил прогноз по ставке на 2024 год до 13,5-15,5% и снизил прогнозы по профициту торгового баланса в этом году с 149 млрд. $ до 115 млрд. $, по профициту счета текущих операций с 75 млрд. $ до 42 млрд. $.

👉На пресс-конференции председатель ЦБ РФ Эльвира Набиуллина, на мой взгляд, дала очень позитивные комментарии. Так она заявила, что потребуется поддерживать жесткую ДКП в течение продолжительного времени — но в тоже время есть вероятность начала снижения ставки уже в июне этого года. Так же глава ЦБ заявила, что пиковые значения текущего роста цен в России пройдены осенью 2023 года и перенос летнего ослабления рубля в цены завершен. Основной причиной падения инфляции и стабилизации курса рубля она обозначила повышение ставки и не видит необходимости в продлении указа о продаже 100% валютной выручки экспортерами. Базовый прогноз ЦБ исключает рецессию в экономике, а дефицита юаней на данный момент на рынке нет.

( Читать дальше )

📉Инфляция в Великобритании снижается быстрее ожиданий. Фундаментальный и технический анализ GBPUSD.

- 14 февраля 2024, 17:14

- |

👉Сегодня был опубликован отчет по ИПЦ Великобритании за январь. По итогам прошлого месяца инфляция снизилась на -0,6%, что оказалось ниже ожиданий в -0,3%. В годовом исчислении ИПЦ при этом сохранил темпы в 4% против ожиданий роста до 4,1%.

👉Базовый показатель инфляции (без учета цен на еду и энергию) так же снизился больше ожиданий на -0,9% и сохранил годовые темпы на уровне 5,1%.

👉Таким образом средние темпы прироста ИПЦ за последние 6 месяцев составляют +0,066% м/м, что указывает на годовые темпы в +0,8%. Если же взглянуть на среднее значение прироста ИПЦ за последние 3 месяца, то мы имеем отрицательные значения в -0,133% и годовые темпы в -1,6%.

👆🏻Как мы видим, по году значения все еще высокие — но темпы снижения достаточно быстрые. При сохранении текущих средних темпов мы достигнем отметки ИПЦ ниже 2% уже через 2-3 месяца.

👉Если взглянуть на показатели в разрезе, то можно отметить, что достаточно много категорий демонстрируют снижение цен, но есть и категории с высоким приростом. Так по итогам января цены выросли выше целевых темпов (+0,1-0,2%%) в категориях: алкоголи и табак (+2,2%), жилищно-бытовые услуги (+0,9%), здоровье (+1,3%), разные товары и услуги (+0,9%). В тоже время цены снизились в категориях: еда (-0,4%), одежда (-3,9%), мебель (-3,1%), транспорт — куда входит так же топливо (-2,8%), рестораны и отели (-0,9%).

( Читать дальше )

❗️Отчет по инфляции в США оказался хуже ожиданий. Фундаментальный и технический анализ EURUSD

- 13 февраля 2024, 17:43

- |

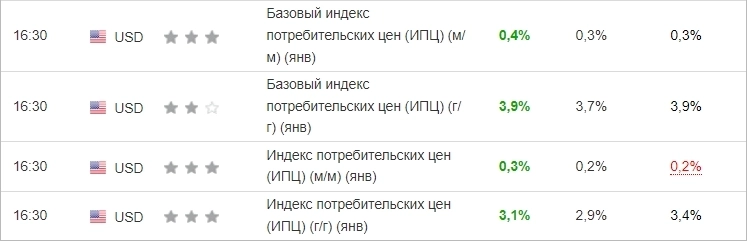

👉Инфляция в США по итогам января составила +0,3% м/м, что оказалось выше ожиданий в +0,2%. В годовом исчислении показатель снизился с 3,4% до 3,1% против ожидаемых 2,9% г/г.

👉Базовый показатель (без учета цен на продукты питания и энергию) показал месячный прирост +0,4% и сохранил годовые темпы в +3,9%.

👉Если взглянуть на показатели в разрезе, то сразу бросается в глаза сохранение тенденции на снижение цен во всем, что связано с энергией. Вся категория «энергия» показала по итогам января снижение цен на -0,9%. При этом бензин снизился на -3,3%. Вполне ожидаемый результат, так как средняя цена нефти в январе была ниже, чем в декабре.

👉Помимо этого снижение цен наблюдалось в категориях: медицинские товары (-0,6%), одежда (-0,7%) и подержанные автомобили (-3,4%).

👆🏻А вот все, что связано с услугами — демонстрирует очередное ускорение роста цен. Так, медицинские услуги выросли в январе на +0,7%, что стало максимальным значением за последние 12 месяцев. Транспортные услуги приросли на +1%, жилье на +0,6%, энергетические услуги прибавили +1,4%. В целом категория «услуги за вычетом энергетических услуг» показала прирост +0,7%, что стало максимальным значением более, чем за последние 12 месяцев.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал