Блог им. svoiinvestor

Россети ЦП отчитались за III кв. 2025 г. — отрицательный FCF второй квартал подряд из-за роста инвестиций и выплаченных дивидендов. Перспективы?

- 04 декабря 2025, 12:53

- |

🔋 Россети ЦП опубликовала финансовые результаты по МСФО за III квартал и 9 месяцев 2025 г. В III кв. компания улучшила свои фин. показатели, операционная деятельность продолжает впечатлять и это не смотря на рост операционных расходов. Конечно, огорчает второй квартал подряд отрицательный денежный поток из-за увеличившихся инвестиций и выплаченных дивидендов, но деньги на дивиденды есть:

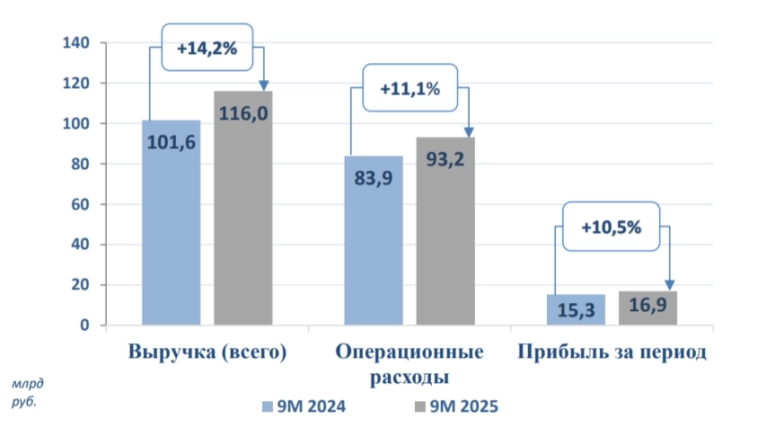

⚡️ Выручка: 9 м. 116₽ млрд (+14,1% г/г), III кв. 39,9₽ млрд (+18% г/г)

⚡️ EBITDA: 9 м. 38,9₽ млрд (+17,2% г/г), III кв. 12₽ млрд (+14,3% г/г)

⚡️ Чистая прибыль: 9 м. 16,9₽ млрд (+10,7% г/г), III кв. 4,9₽ млрд (+10,7% г/г)

💡 Рост выручки связан с хорошим положением во всех сегментах: передача электроэнергии — 36,2₽ млрд (+16,2% г/г, повышение объёма оказанных услуг и увеличение тарифов), технологическое присоединение к электросетям — 1,4₽ млрд (+30,8% г/г, исполнение крупных контрактов), прочая выручка — 2₽ млрд (+44,3% г/г, ремонтно-эксплуатационное обслуживание) и договоры по арендам — 229,2₽ млн (+36,6% г/г). Отмечу, что прочие доходы подрастают, хотя за год картина не очень — 630,7₽ млн (+5,1%, штрафы, пени, неустойки).

💡 Операционные расходы увеличились до 33₽ млрд (+17,6% г/г, темпы роста ниже, чем в выручке, но уже беспокоят такие темпы). Главные статьи растрат: зарплаты — 7,3₽ млрд (+31,7% г/г, индексация), электроэнергия для компенсации технологических потерь — 3,7₽ млрд (+21,2% г/г, рост тарифов) и услуги по передаче электроэнергии — 12,4₽ млрд (+14,6% г/г, рост цен). Как итог операционная прибыль возросла до 7,5₽ млрд (+20,5% г/г).

💡 Прибыль снизилась по сравнению с операционной из-за отрицательного сальдо финансовых расходов/доходов -557,2₽ млн (в прошлом году -472₽ млн), денежная позиция сократилась по сравнению со II кв. (-3,2₽ млрд, выплата дивидендов и CAPEX), плюс ко всему это случилось снижение ставки, как итог % по депозитам снизились — 955₽ млн (-9% г/г, депозиты размещены под 15,8-16,2%), но это сработало и в другую сторону % по кредитам незначительно снизились — 1,3₽ млрд (-3,8% г/г).

💡 Денежная позиция возросла до 25,4₽ млрд (на конец 2024 г. — 21,2₽ млрд), долг увеличился до 32,7₽ млрд (на конец 2024 г. — 31,8₽ млрд). Как итог, чистый долг снизился до 7,3₽ млрд (на конец 2024 г. — 10,5₽ млрд), а это уже показывает фин. устойчивость эмитента.

💡 OCF составил 8,8₽ млрд (-12% г/г), снижение связано с оборотным капиталом. CAPEX подрос до 7,5₽ млрд (+70,4% г/г), это много, но с учётом новости о том, что распределительные сети будут модернизировать своё оборудование, то теперь ожидаемо, хоть и неприятно (планировали сократить CAPEX за год на 17%, но получаем рост за 9 месяцев на 33,6% г/г). Как итог, FCF получился отрицательным -4,1₽ млрд (года назад прибыль в +1,8₽ млрд). За 9 месяцев FCF составил 2,5₽ млрд (-78,4% г/г), его хватает на выплату 0,022₽ на акцию в виде дивидендов, но в последнее время компания платит около 33% от чистой прибыли (остальные 17% уходят на инвестиции в развитие, по див. политике прибыль может корректироваться). Это 0,049₽ на акцию за 9 м. 2025 г. (~10,7% див. доходности).

📌 Вывод: Во II полугодии ждём значительное увеличение выручки за счёт июльского повышения тарифов. Ключевую ставку во II полугодии начали снижать, а значит % по кредитам начнут падать, к сожалению это влияет и на % доходы, но кубышка у компании увесистая. Проблема в CAPEXе — его сокращение уже не планируется, а это уже влияет на FCF (вероятность повышенных дивидендов исчезает). Согласно бизнес-плану на 2025 г. компания планирует увеличить прибыль на 33% до 18,3₽ млрд, думаю данные показатели занижены (никто не предвидел, что тарифы поднимут выше, также высокая к.с. начала снижаться), по факту дивиденд может выйти чуть больше, но увеличение payouta не стоит ожидать из-за раздутого CAPEXа.

С уважением, Владислав Кофанов

Телеграмм-канал: t.me/svoiinvestor

- 04 декабря 2025, 12:56

теги блога Владислав Кофанов

- акции

- алмазы

- Алроса

- аналитика

- аэрофлот

- банки

- бензин

- бюджет

- бюджет в России

- бюджет РФ 2024

- бюджет РФ 2025

- валюта

- вклад

- вклады

- ВТБ

- газ

- Газпром

- Газпромнефть

- Группа ЛСР

- демпферные выплаты

- дефицит бюджета

- дивидендная политика

- дивиденды

- долг

- долгосрочное инвестирование

- доллар

- доллар рубль

- доходы бюджета

- европа

- застройщики

- золото

- инвестиции

- инфляция

- инфляция в России

- ипотека

- итоги месяца

- Китай

- ключевая процентная ставка

- ключевая ставка ЦБ РФ

- кредитование

- кризис

- ЛСР

- Лукойл

- металлурги

- металлургия

- Минфин

- ММК

- налоги

- недвижимость

- нефтегазовые доходы

- нефтепродукты

- Нефть

- НЛМК

- НМТП

- Новатэк

- Облигации

- операционные результаты

- отчеты МСФО

- отчеты РСБУ

- отчёт

- офз

- офз с переменным купоном

- Пик

- портфель

- портфель инвестора

- прогноз по акциям

- производство стали

- психология инвестора

- РЖД

- Роснефть

- Россети Центр и Приволжье

- рубль

- самолет

- санкции

- сбербанк

- Северсталь

- Совкомфлот

- СПГ

- сталь

- Сургутнефтегаз

- татнефть

- Транснефть

- уголь

- удобрения

- Финансовая грамотность

- финансы

- ФНБ

- фондовый рынок

- форекс

- Фосагро

- фьючерс mix

- ЦБ России

- ЦБ РФ

- ЦБР

- экономика

- экономика России

- ЭЛ5-Энерго

- энергентики

- юань

- Яндекс