фск россети

Меры господдержки ФСК ЕЭС могут смягчить влияние растущей долговой нагрузки - Атон

- 24 мая 2021, 11:07

- |

Как сообщает Коммерсант, топ-менеджмент государственного электросетевого холдинга Россети не намерен возвращать акционерам прибыль по итогам 2020 года. Компания объясняет это значительным увеличением долговой нагрузки своей «дочки» ФСК из-за финансирования электрификации Восточного полигона для РЖД (ФСК планирует привлечь 122 млрд руб., что может привести к увеличению соотношения чистый долг /EBITDA до 2.5x, согласно консенсусу). Вопрос об отказе от выплат будет рассмотрен 24 мая на заседании совета директоров госхолдинга. При этом, по сообщениям СМИ, эта позиция пока не согласована с Минфином и Росимуществом.

Текущая дивидендная политика компании предполагает выплату 50% чистой прибыли, скорректированной среди прочего на сальдо доходов и расходов от переоценки финансовых вложений и инвестиции. если выплата состоится, она может обеспечить порядка 6% доходности по нашим оценкам. На данный момент мы считаем новость негативной с точки зрения восприятия, однако отметим, что обсуждаются меры господдержки ФСК, в том числе в виде субсидий, которые могут смягчить влияние растущей долговой нагрузки.Атон

- комментировать

- Комментарии ( 0 )

Совет директоров ФСК ЕЭС 24 мая обсудит дивиденды

- 20 мая 2021, 15:41

- |

2.3. Повестка дня заседания Совета директоров эмитента:

...

4. О рекомендациях годовому Общему собранию акционеров ПАО «ФСК ЕЭС» по распределению прибыли и убытков ПАО «ФСК ЕЭС» за 2020 год.

5. О рекомендациях годовому Общему собранию акционеров ПАО «ФСК ЕЭС» по размеру дивидендов по акциям ПАО «ФСК ЕЭС» за 2020 год и порядку их выплаты.

источник

Газпром, фск

- 19 мая 2021, 07:32

- |

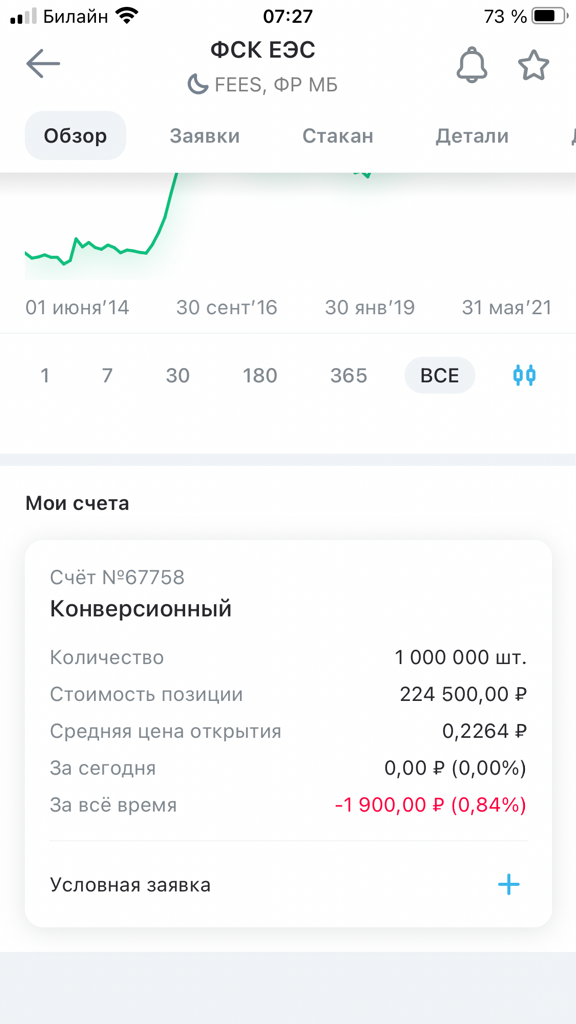

Вчера докупили газпром и фск- почему? Потому что по мультипликаторам дёшево торгуются, смотрите сами, p/b у компаний 0.4, что означает в случае банкротства имущества компаний хватит заплатить держателям долга и акционерам даже больше, чем стоят акции сейчас.

P/e тоже низкий, прибыль есть, дивиденды есть, долг умеренный, должны стоить дороже, причём сильно. Тот же газпром раз в 2.5-3 по хорошему, понятно есть истории про подрядчиков Газпрома, но все равно он должен стоить дороже, тем более дивиденды 50% по мсфо это очень достойно.

( Читать дальше )

Рост энергопотребления и техприсоединения обеспечат леверидж ФСК ЕЭС - Финам

- 14 мая 2021, 19:42

- |

Мы выделяем следующие факторы. Во-первых, сейчас идет оживление энергорынка на фоне переоткрытия экономики и более холодной погоды. Энергопотребление с начала года выросло на 5% и, вероятно, рынок восстановится раньше, чем многие того ожидали.

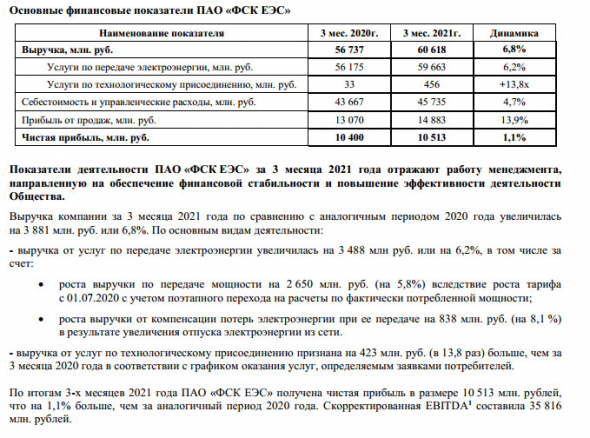

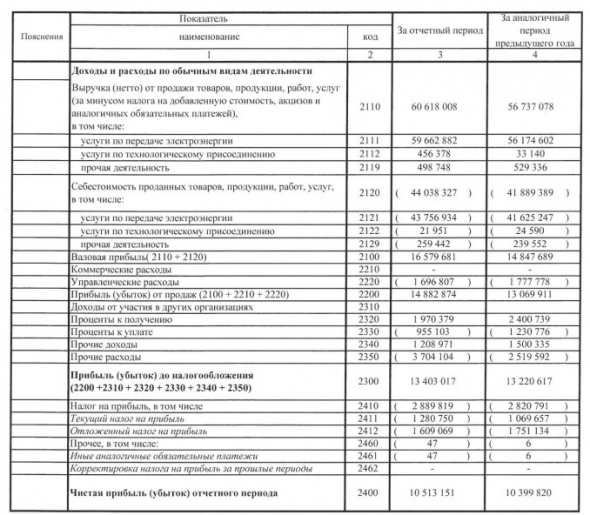

Мы ожидаем, что отчет по МСФО за 1 квартал отразит эти тенденции, и мы увидим повышение операционной рентабельности. Уже вышедший отчет по РСБУ подтвердил нашу гипотезу о восстановлении доходов. Выручка от передачи электроэнергии выросла на 6,2% г/г, а операционная прибыль повысилась на 14%.Малых Наталия

ГК «Финам»

Акции, включенные в MSCI SmallCap сегодня: ФСК ЕЭС, Глобалтранс, Совкомфлот, Лента, НМТП, QIWI

- 12 мая 2021, 11:05

- |

📈Главное событие — включение OZON в MSCI EM.

📈Увеличена доля Полиметалла с 0,2 до 0,25.

📈НЛМК с 0,2 до 0,25.

📈Мосбиржа с 0,6 до 0,65.

📉Снижена доля Магнита 0,7 до 0,65

📈Русал был включен в список бумаг, которые могут быть потенциально включены, но пороговая капитализация 59 руб на акцию (это будет в ноябре самое раннее).

Был также пересмотр структуры индекса малой капитализациии:

📈Акции, включенные в MSCI SmallCap сегодня: ФСК ЕЭС, Глобалтранс, Совкомфлот, Лента, НМТП, QIWI.

📉Акции Мечела были исключены.

Реакция рынка говорит о том, что серьезное влияние новости оказали только лишь на OZON:

📈OZON +2.5%

📈LNTA +1.7%

📈FEES +1.2%

📈NMTP +1.2%

📈RUAL +1.1%

📈NLMK +1%

📈MOEX +0.9%

📈MTLR +0.8%

📈POLY +0.6%

📈QIWI +0.5%

📈GLTR+0.2%

📉FLOT -0.5%

📉MGNT -0.9%

Сравнительный взгляд на МРСК и российский электросетевой сектор (осторожно, мультипликаторы)

- 07 мая 2021, 12:26

- |

📊 Добрался я всё-таки до анализа российских электросетевых компаний, которые уже дружно отчитались по РСБУ за 1 кв. 2021 года. Правда, теперь сижу и думаю – а нафига я потратил на это несколько часов? Мой внутренний максимализм и желание быть в курсе текущего финансового самочувствия большинства российских компаний мешают моему здоровому сну, надо что-то с этим делать.

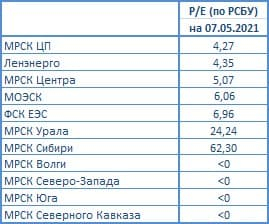

Графиками с динамикой выручки и чистой прибыли по каждой из компаний я не буду вас перегружать, ограничусь своими небольшими комментариями ниже и сравнительной картинкой с мультипликатором P/E:

✔️ Анализировать компании для удобства изложения на сей раз буду группами, а потому начну с МРСК ЦП, МРСК Центра, МОЭСК и Ленэнерго. Эти компании в целом продемонстрировали положительную динамику основных финансовых показателей, а драйверами роста стали схожие факторы: рост операционных показателей (=энергопотребления) и/или положительная тарифная конъюнктура, что вызвано более холодной зимой и постепенным выходом российской экономики из ковидного кризиса прошлого года.

( Читать дальше )

Чистая прибыль ФСК ЕЭС РСБУ 1 кв составила ₽10,5 млрд против ₽10,4 млрд годом ранее

- 30 апреля 2021, 16:11

- |

ФСК. Накопление в коррекционной волне.

- 28 апреля 2021, 21:19

- |

➡️ На дневном графике виден импульсный рост с начала 2015 года, поднявший стоимость акций предприятия в 8 раз за 2 года. Последующие несколько лет развивалась коррекция к этому росту. Я полагаю, что коррекция имела структуру плоскости ABC и завершилась на падении в марте прошлого года. Дальнейшее движение рассматриваю как начало нового глобального витка роста в волне (3), с потенциалом на обновление исторического максимума (В январе 2011 года акции достигали отметки 0,4810 рубля). Таким образом, сейчас цена находится в волне [iii]of1of(3).

( Читать дальше )

Рост энергопотребления и техприсоединения обеспечат леверидж ФСК ЕЭС - Финам

- 16 апреля 2021, 19:37

- |

Мы рекомендуем «Покупать» акции ФСК ЕЭС с целевой ценой 0,272 руб. на конец 2022 года с расчетом на рост прибыли на фоне выхода энергорынка из кризиса и увеличения доходов от техприсоединений с 2022 года. Потенциал оцениваем в 28%.Малых Наталия

ГК «Финам»

Восстановление энергорынка даст компании операционный леверидж и позволит восстановить показатели рентабельности и прибыли. Энергопотребление в ЕЭС России повысилось в 1К21 на 5,1% г/г.

ФСК ЕЭС — дивидендная «фишка» со средней доходностью 8,4%. Прогресс по норме выплат мы считаем вопросом времени, и это является значимым резервом для переоценки капитализации в долгосрочном плане. По итогам 2020 года дивиденд может составить 0,0146 руб. с DY 7%, но мы не исключаем решения о выплате промежуточного DPS за 1К21 на фоне улучшения показателей.

Выручка от техприсоединений в 2021 году, согласно финансовому плану (ФЭМ), останется на низком уровне, но в 2022 году может вырасти в 4 раза до 15 млрд руб. по РСБУ.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал