сургутнефтегаз

Нефтегазовые доходы в октябре 2025 г. — доходы падают из-за крепкого рубля, цен на сырьё и санкций, в ноябре ожидаются ещё худшие цифры.

- 17 ноября 2025, 15:22

- |

🛢️ По данным Минфина, НГД в октябре 2025 г. составили 888,6₽ млрд (-26,7% г/г), месяцем ранее — 582,5₽ млрд (-24,5% г/г). Нефтегазовые доходы продолжают снижаться по отношению к прошлому году, всё из-за укрепления ₽, санкций, пошлин и снижения цены на сырьё (средний курс $ в октябре 2024 г. — 96,2₽, цена Urals — 64,72$). Средний курс $ в октябре 2025 г. составил 80,9₽ (в сентябре — 83₽), средняя же цена Urals снизилась до 53,68$ за баррель по данным МИНЭК (в сентябре — 56,82$), как итог цена за бочку в октябре была равна ~4342₽ (в сентябре — 4716₽). С новыми правками по бюджету средний прогнозный курс $ за 2025 г. снизился с 94,3 до 86,1₽, цена Urals выросла с 56 до 58$, октябрьские поступления для бюджета катастрофически малы. Рассмотрим полноценно отчёт:

🗄 НДПИ (671,3₽ млрд vs. 677,2₽ млрд месяцем ранее). РФ в 2024 г. 6 месяцев не придерживалась плана сокращения, в начале 2025 г. происходила компенсация по добыче за ранее превышенные квоты, но начиная со II кв. РФ уже наращивает добычу. В сентябре 2025 г. добыла нефти — 9,382 млн б/с (+43 тыс. б/с м/м). В ноябре восьмёрка стран ОПЕК+ увеличили квоты на добычу в декабре на 137 тыс. б/с, Россия в декабре сможет добывать 9,574 млн б/с (правда на последующие четыре месяца рост объёмов будет поставлен на паузу).

( Читать дальше )

- комментировать

- 4.2К | ★4

- Комментарии ( 2 )

ММВБ к Сургут об

- 17 ноября 2025, 13:17

- |

Телеграмм

Морской экспорт нефти из РФ с 3 по 9 ноября опустился до трехмесячного минимума - около 320 тыс тонн в сутки — Ъ со ссылкой на ЦЦИ

- 14 ноября 2025, 13:30

- |

Стоимость перевозки сырья за неделю увеличилась к предыдущей на 3,7% почти на всех основных направлениях - санкции США позволили судовладельцам увеличить запрашиваемую премию за риск. В то же время острой проблемы дефициты флота сейчас не наблюдается.

По оценкам ЦЦИ, в январе 2025 года доля западных судовладельцев в перевозках нефти из РФ составляла не более 20%, а к середине года выросла до 30–40%.

Ключевые нефтяные индийские терминалы Джамнагар и Вадинар, обеспечивающие топливом частные НПЗ, маржа переработки которых выросла с $4 до $10,6 за баррель, продолжают принимать грузы с российской нефтью, говорится в обзоре.

( Читать дальше )

📉 Закрытые компании — в чем проблема для инвестора?

- 13 ноября 2025, 00:54

- |

Кейсы бывают разные. Иногда, как у Сургута, компания не раскрывает результат (приходится считать приблизительно самостоятельно), но при этом строго следует дивидендной политике, от которой не отклонялась много лет. А бывает как у Магнита, где нет ни коммуникации, ни предсказуемости — дивиденды выплачиваются, когда бенефициару вздумается.

1️⃣ Сургутнефтегаз – один из крупнейших нефтяников и единственный, кто до сих пор скрывает ключевые показатели. За 2024 и 1 квартал 2025 не показали даже выручку. Пресс-релизы отсутствуют. Однако компания строго следует дивидендной политике, что и поддерживает доверие.

2️⃣ ВСМПО-АВИСМА – производитель титана, не попавший под жесткие санкции. Компания стала «инноватором» в плохом смысле: менеджмент сделал дивиденды тайными. Их утверждают и платят, но акционеры узнают сумму только при поступлении средств. Причем непонятно, зачем скрывать выплаты — они небольшие, и всё равно становятся известны постфактум.

( Читать дальше )

Нефтяной срез: выпуск №7. SDN санкции против российской нефтянки и дисконт 20$ с барреля - акции идут на дно, но стоит ли ловить падающий нож?

- 13 ноября 2025, 00:33

- |

Продолжаю выпускать рубрику — Нефтяной срез. Цель: отслеживать важные бенчмарки в нефтяной отрасли, чтобы понимать куда дует ветер.Прошлый пост: smart-lab.ru/mobile/topic/1192768/

Почему это важно? Тут будут данные, которые еще не впитаны в отчетность и показывают тенденции (будущее) на которых можно заработать (гарантий никто не дает) или не потерять (если внимательно читали бы срезы — наверно не потеряли бы)

Для начала выводы из прошлого Нефтяного среза №6 от 15 августа:

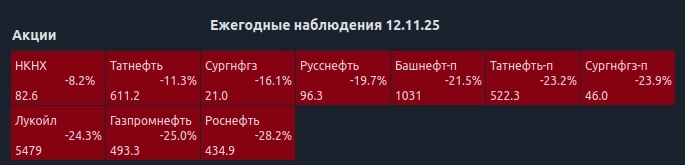

Акции нефтегаза с начала года (без учета дивидендов) — заработать было трудно в секторе полное разочарование!

С учетом дивидендов общая доходность была следующая по сегодняшний день, по сути Татнефть + Русснефть только обогнали LQDT (что в целом тоже неплохо)

Четверок в рейтинге Мозговика в нефтянке у нас нет с Нового Года — и хорошо. Но может быть сейчас пора ставить? Давайте разбираться

Для начала хорошие новости (дальше будут плохие:)) — добыча нефти в целом в России растет к цели в 9,5 млн баррелей в сутки

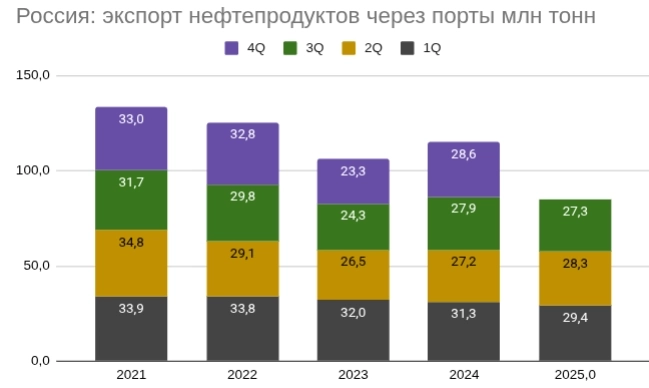

Рост добычи можно также увидеть в перевалке нефти через порты, в 3 квартале отгрузили рекордные 48 млн тонн нефти (таких объемов в 3 квартале не отгружали с 19 года)

По нефтепродуктам спад из-за атак на НПЗ (сентябрь был сложным для многих НПЗ из-за БПЛА Украины). По отношению к прошлым двум годам некритичное падение

Теперь к плохим новостям

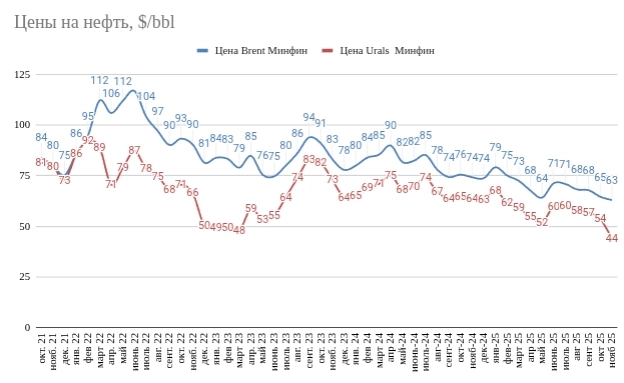

Во 3 квартале средняя цена на российский Urals была 56$ за баррель (-2,4% кв/кв, в то же время -14% г/г)

4-й квартал (ноябрь) начинаем с ЕЩЕ БОЛЕЕ НИЗКИХ ЦЕН (urals 44$ сегодня стоил в порту Приморска).

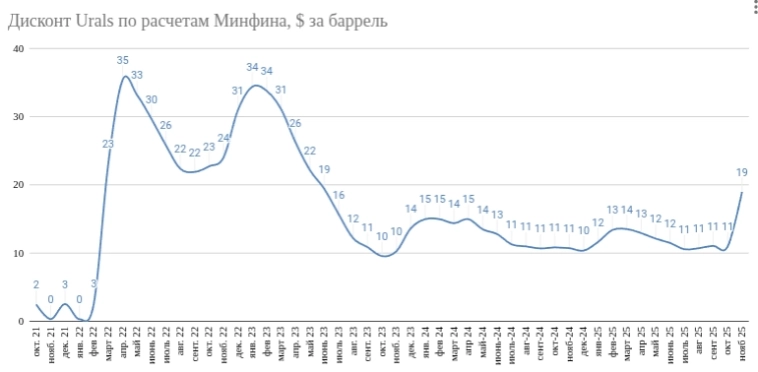

В целом 3-й квартал прошел без сюрпризов, а вот 4-й квартал из-за санкций Трампа может быть очень сложным (дисконт подскочил до 18-20$ за баррель), цена на нефть на рекордно низких уровнях (ЗА ПОСЛЕДНИЕ 3 ГОДА МЫ ТАКОГО НЕ ПЕРЕЖИВАЛИ)

Ждать чуда от российских нефтяников во третьем и четвертом квартале не стоит! Крепкий рубль усугубляет ситуацию (год назад курс был 89 рублей и более низкие операционные расходы на персонал)

Еще один график с дисконтом — тут еще ESPO (дальневосточная нефть), рост дисконта не такой драматичный тут

( Читать дальше )

Россия в октябре 2025г нарастила добычу нефти на 47 тыс б/с до 9,382 млн б/с и добывала меньше плана ОПЕК+ на 99 тыс б/с — ОПЕК

- 12 ноября 2025, 18:32

- |

Россия в октябре должна была добывать 9,481 млн б/с нефти с учетом всех добровольных сокращений и обязательств по компенсации перепроизводства.

tass.ru/ekonomika/25604927

Сургутнефтегаз и Ситибанк

- 12 ноября 2025, 16:16

- |

📈Акции Сургутнефтегаза рванули вверх так как будто с компании сняли санкции или вся кубышка пошла вдруг на дивиденды - рост за 15 мин на 3%

- 12 ноября 2025, 16:04

- |

Компании, перерабатывающие российскую нефть на давальческих условиях за пределами страны, смогут получать обратный акциз по аналогичной схеме с НПЗ внутри России — Минфин

- 12 ноября 2025, 15:21

- |

Право на получение выплаты будут иметь организации, включенные в специальный перечень, утверждаемый правительством РФ.

Соответствующие поправки в Налоговый кодекс подготовлены Минфином ко второму чтению законопроекта, входящего в пакет бюджетных инициатив.

tass.ru/ekonomika/25604291

📉 Сургутнефтегаз – префы брать рано!

- 12 ноября 2025, 03:54

- |

Популярный вопрос — стоит ли покупать SNGSP, ведь акции находятся на невысоких уровнях, а большинство инвесторов ожидает ослабления рубля в 2026 году.

Однако есть две ключевые проблемы:

▪️ Текущее ослабление спекулятивное и краткосрочное

▪️ На рубль влияют нерыночные факторы

Уже ясно, что рубль в 2025 году не успеет ослабнуть ниже уровней 2024 года (около 100 ₽ за доллар к концу года). Это значит, что не будет положительных валютных переоценок у Сургутнефтегаза, которые формируют две трети прибыли компании. В первом полугодии Сургут уже получил убыток.

🤔 Стоит ли брать акции сейчас?

Инвесторы покупают SNGSP в первую очередь ради дивидендов. Летом 2026 года, в лучшем случае, выплатят около 3 ₽, но не исключено, что ограничатся минимальной выплатой ниже 1 ₽.

❓ Кому нужны префы с доходностью 7%, когда на рынке достаточно бумаг с доходностью 12–16%?

Таким образом, крупный дивиденд здесь возможен только летом 2027 года.

☝️ Рынок уже нервно реагирует на вероятность отсрочки снижения ключевой ставки на один квартал, а в случае Сургутнефтегаза ждать придется семь кварталов до реализации драйвера.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал