комментарий

Ростелеком. Долг упрямо двигает всё выше #2, но было много позитива в отчете МСФО за Q3 2025г.

- 17 ноября 2025, 22:08

- |

Компания Ростелеком опубликовала финансовые результаты за 3 квартал 2025г.:

👉Выручка — 208,7 млрд руб. (+8,2% г/г)

👉Операционные расходы — 172,5 млрд руб. (+6,0% г/г)

👉Операционная прибыль — 36,3 млрд руб. (+19,5% г/г)

👉Финансовые расходы — 30,8 млрд руб. (+40,7% г/г)

👉OIBDA — 80,58 млрд руб. (+10,7% г/г)

👉Чистая прибыль — 5,62 млрд руб. (-6,7 млрд руб. а Q3 24г.)

Выручка в Q3 2025 г. увеличилась всего на +8,2% г/г и составила 208,7 млрд руб. и основной вклад в рост выручки обеспечили — сегмент услуг широкополосного доступа в интернет и мобильный бизнес.

Рост доходов в сегменте услуг широкополосного доступа в интернет на 11,8% до 30,4 млрд руб. связан с увеличением количества клиентов, подключенных по оптическим сетям доступа, и роста ARPU.

Рост доходов от мобильной связи на +9,2% до 73,5 млрд руб., связан с развитием сервисов и уникальных продуктовых дифференциаторов, а также повышением ARPU абонентов архивных тарифных планов.

( Читать дальше )

- комментировать

- 6.2К | ★1

- Комментарии ( 15 )

Интер РАО. Акции ползут вниз. Может отчет за Q3 25г. поможет росту?!

- 16 ноября 2025, 18:24

- |

Компания Интер РАО опубликовала финансовые результаты за Q3 2025г. по МСФО:

👉Выручка — 424,1 млрд руб. (+17,1% г/г)

👉Операционные расходы — 407,3 млрд руб. (+20,9% г/г)

👉Операционная прибыль — 23,7 млрд руб. (-13,1% г/г)

👉Финансовые доходы — 21,0 млрд руб. (+3,5% г/г)

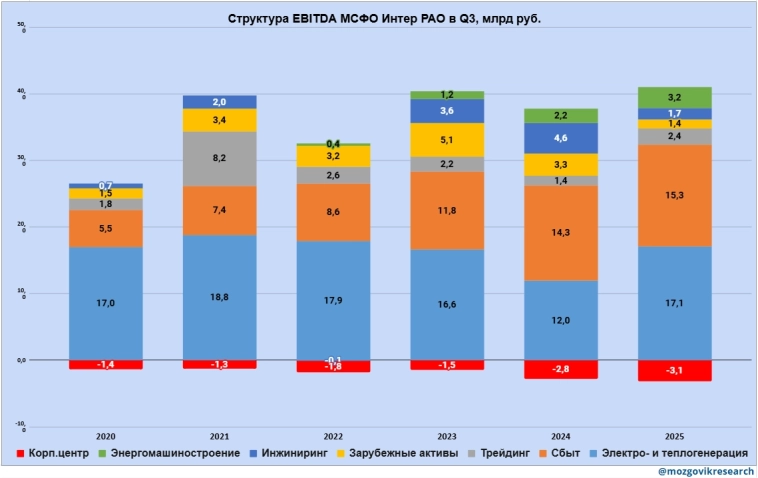

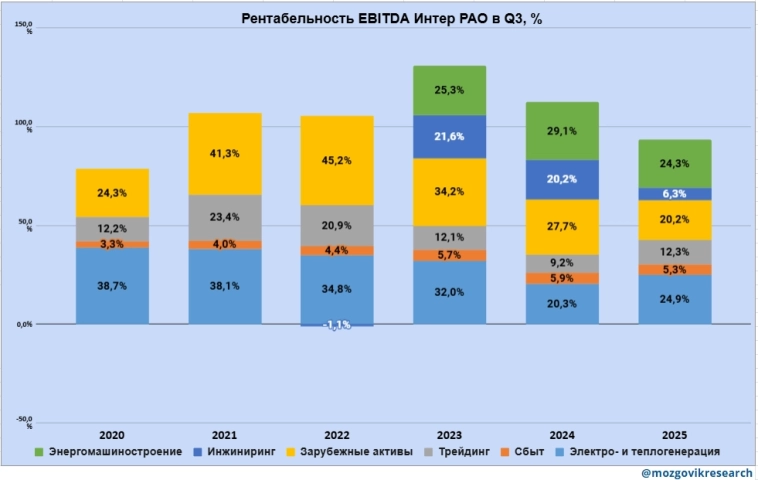

👉EBITDA — 37,9 млрд руб. (+8,3% г/г)

👉Чистая прибыль — 30,8 млрд руб. (-1,5% г/г)

Разбор отчета РСБУ за Q3 2025г. можно прочитать здесь, там я частично касался операционных результатов, где выработка электроэнергии снизилась г/г на -4,0% до 29,6 млрд кВт*ч. — это слабый результат, и поэтому я и ждал снижение прибыли за 3 квартал, но факт оказался лучше моего ожидания — прибыль в итоге снизилась, но всего на -1,5% и 30,8 млрд руб., а это хороший результат, но акции и не думают расти, давайте разбираться почему так происходит.

Известно, что большая доля в общей выручке принадлежит низкомаржинальному сегменту «Сбыт», который приносит меньше денег, чем сегмент «Генерация» (куда входит электро- и теплогенерация).

Выручка в сегменте «Генерация» выросла на +16,2% до 68,7 млрд руб., благодаря росту цен на РСВ и КОМ, включению в расчёт цены мощности инвестиционной составляющей с 13 месяца начала поставки в КОММод для энергоблоков и ввод c 01.01.2025г. по блоку №2 Костромской ГРЭС и блоку №2 Гусиноозерской ГРЭС, с 01.03.2025г. по блоку №4 Ириклинской ГРЭС, по блоку №7 Костромской ГРЭС и с 01.11.2024г. по блоку №1 Пермской ГРЭС, и благодаря этим факторам EBITDA “Генерации” выросла с 12,0 до 17,1 млрд руб.

EBITDA сегмента «Сбыт» выросла на +7,2% г/г до 15,3 млрд руб. и доля «Сбыт» в общей EBITDA составила 40,3%.

( Читать дальше )

Хэдхантер. Отчет МСФО за Q3 2025г.. Мой прогноз на 2025г. выполняется!

- 14 ноября 2025, 17:26

- |

Вышли финансовые результаты по МСФО за Q3 2025г. от компании Хэдхантер:

👉Выручка — 10,95 млрд руб. (+1,9% г/г)

👉Операционные расходы — 5,17 млрд руб. (+17,6% г/г)

👉Операционная прибыль — 5,77 млрд руб. (-8,9% г/г)

👉EBITDA скор. — 6,57 млрд руб. (-5,4% г/г)

👉Чистая прибыль скор. — 6,13 млрд руб. (-15,5% г/г)

Финансовые результаты Q3 2025г. слабоватые, но я ждал хуже, операционная прибыль -8,9% г/г, а чистая прибыль скорректированная -15,5% — давайте разбираться почему.

( Читать дальше )

Какая доходность среди облигаций с рейтингом от АА- до АА+ и сроком погашения от 3 до 6 месяцев?

- 14 ноября 2025, 13:30

- |

МТС. Отчет МСФО Q3 2025г.. “Стабильность” - признак мастерства

- 13 ноября 2025, 21:28

- |

Вышли финансовые результаты по МСФО за Q3 2025г. от компании МТС:

👉Выручка — 213,8 млрд руб. (+18,5% г/г)

👉Себестоимость (услуг, товаров и амортизация) — 129,0 млрд руб. (+29,0% г/г)

👉Коммерческие и административные расходы — 37,2 млрд руб. (-5,8% г/г)

👉Операционная прибыль — 38,3 млрд руб. (+14,5% г/г)

👉Скорректированная OIBDA — 71,8 млрд руб. (+16,7% г/г)

👉Финансовые расходы — 37,9 млрд руб. (+30,1% г/г)

👉Чистая прибыль акционерам — 6,0 млрд руб. (+492,7% г/г)

Отчет вышел средний, в рамках ожиданий и не только моих, но и рынка, и котировки особо никак не отреагировали (+0,7%, а индекс МБ +0,2%), правда с момента последнего отчета МТС упал меньше, чем индекс.

Операционная прибыль выросла на +14,5% до 38,3 млрд руб., финансовые расходы, выросшие на +30,1% до 38,3 млрд руб., съели всю операционную прибыль и чистая прибыль составила всего 6,0 млрд руб., но справедливости ради это лучше, чем в Q3 24г., где ЧП была всего 1,0 млрд.

( Читать дальше )

Нефтяной срез: выпуск №7. SDN санкции против российской нефтянки и дисконт 20$ с барреля - акции идут на дно, но стоит ли ловить падающий нож?

- 13 ноября 2025, 00:33

- |

Продолжаю выпускать рубрику — Нефтяной срез. Цель: отслеживать важные бенчмарки в нефтяной отрасли, чтобы понимать куда дует ветер.Прошлый пост: smart-lab.ru/mobile/topic/1192768/

Почему это важно? Тут будут данные, которые еще не впитаны в отчетность и показывают тенденции (будущее) на которых можно заработать (гарантий никто не дает) или не потерять (если внимательно читали бы срезы — наверно не потеряли бы)

Для начала выводы из прошлого Нефтяного среза №6 от 15 августа:

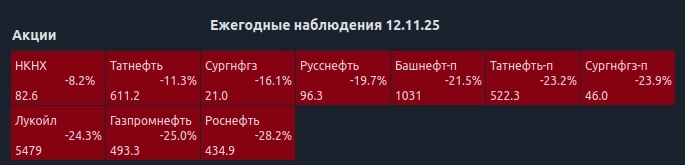

Акции нефтегаза с начала года (без учета дивидендов) — заработать было трудно в секторе полное разочарование!

С учетом дивидендов общая доходность была следующая по сегодняшний день, по сути Татнефть + Русснефть только обогнали LQDT (что в целом тоже неплохо)

Четверок в рейтинге Мозговика в нефтянке у нас нет с Нового Года — и хорошо. Но может быть сейчас пора ставить? Давайте разбираться

Для начала хорошие новости (дальше будут плохие:)) — добыча нефти в целом в России растет к цели в 9,5 млн баррелей в сутки

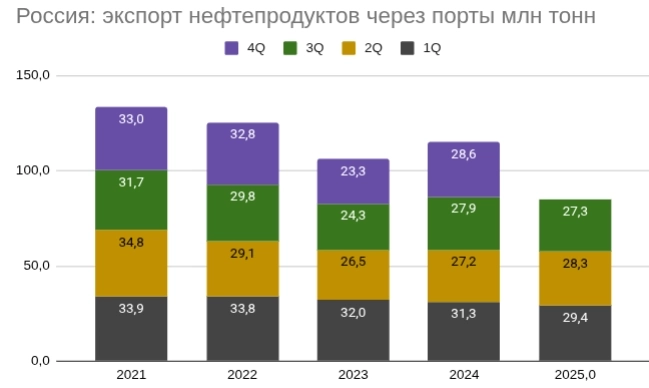

Рост добычи можно также увидеть в перевалке нефти через порты, в 3 квартале отгрузили рекордные 48 млн тонн нефти (таких объемов в 3 квартале не отгружали с 19 года)

По нефтепродуктам спад из-за атак на НПЗ (сентябрь был сложным для многих НПЗ из-за БПЛА Украины). По отношению к прошлым двум годам некритичное падение

Теперь к плохим новостям

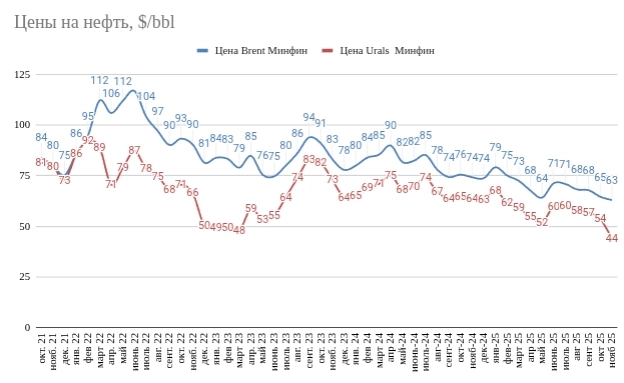

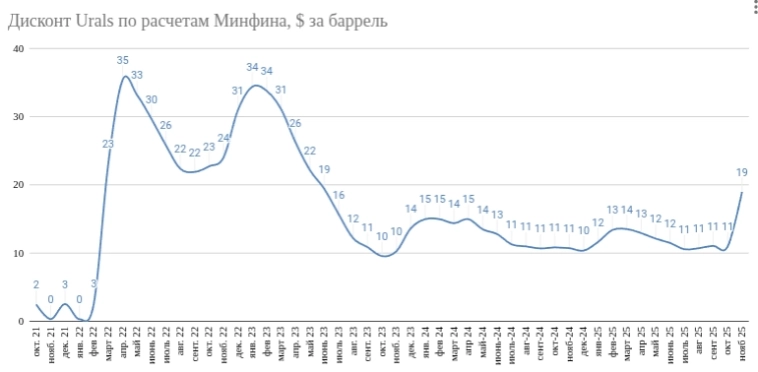

Во 3 квартале средняя цена на российский Urals была 56$ за баррель (-2,4% кв/кв, в то же время -14% г/г)

4-й квартал (ноябрь) начинаем с ЕЩЕ БОЛЕЕ НИЗКИХ ЦЕН (urals 44$ сегодня стоил в порту Приморска).

В целом 3-й квартал прошел без сюрпризов, а вот 4-й квартал из-за санкций Трампа может быть очень сложным (дисконт подскочил до 18-20$ за баррель), цена на нефть на рекордно низких уровнях (ЗА ПОСЛЕДНИЕ 3 ГОДА МЫ ТАКОГО НЕ ПЕРЕЖИВАЛИ)

Ждать чуда от российских нефтяников во третьем и четвертом квартале не стоит! Крепкий рубль усугубляет ситуацию (год назад курс был 89 рублей и более низкие операционные расходы на персонал)

Еще один график с дисконтом — тут еще ESPO (дальневосточная нефть), рост дисконта не такой драматичный тут

( Читать дальше )

Небольшой комментарий по итогам аукционов Минфина РФ ОФЗ-ПК (флоатеров) серий 29028 и 29029

- 12 ноября 2025, 20:43

- |

В предыдущем посте позиционировал новые ОФЗ-ПК (флоатеры): https://smart-lab.ru/mobile/topic/1228910/. Большой переспрос на аукционах Минфина РФ позволил разместить их без премии к близким и аналогичным ОФЗ серий 29026 и 29027. (см.: https://smart-lab.ru/mobile/topic/1229297/).

( Читать дальше )

Итоги аукционов Минфина РФ по размещению ОФЗ 12.11.2025: рекордные объемы по флоатерам с прошлого года

- 12 ноября 2025, 19:13

- |

Минфин РФ 12.11.2025 провел аукционы по размещению ОФЗ-ПД серий: 26252 с погашением 12.10.2033, а также по двум новым ОФЗ-ПК (флоатеры) серии 29028 с погашением 22.10.2039 и серии 29029 с погашением 22.10.2041. В результате рекордных объемов по последним с декабря прошлого года, план по привлечению оказался перевыполнен по 4 кварталу и за весь 2025 г. (до изменения)

ОФЗ-26252

- Предложение: доступный остаток (445,4 млрд руб.)

- Спрос: 198,6 млрд руб.

- Размещено: 164,6 млрд руб. по номиналу

- Выручка: 151,9 млрд руб.

- Средневзвешенная цена: 91,54% от номинала

- Средневзвешенная доходность: 14,83%

- Премия к открытию дня: 9 б. п.

ОФЗ-29028

- Предложение: доступный остаток (1 000,0 млрд руб.)

- Спрос: 1 866,5 млрд руб.

- Размещено: 876,2 млрд руб. по номиналу

- Выручка: 830,7 млрд руб.

- Средневзвешенная цена: 93,82% от номинала

- Средневзвешенная доходность: -

- Дисконт к открытию дня: -

ОФЗ-29029

- Предложение: доступный остаток (1 000,0 млрд руб.)

- Спрос: 1 378,1 млрд руб.

- Размещено: 815,0 млрд руб. по номиналу

- Выручка: 771,1 млрд руб.

- Средневзвешенная цена: 93,62% от номинала

- Средневзвешенная доходность: -

- Дисконт к открытию дня: -

План/факт размещения ОФЗ по номиналу

*С учетом дополнительных размещений после аукционов

**По номиналу без учета продолженных Минфином РФ поправок в ФБ о размещении на 2,2 млрд руб. в 4 кв. 2025 г.

Примечание: после аукционов Минфин РФ увеличил план размещения на 4 кв. до 3,8 трлн руб., т. о., его исполнение составит 74,4%, а за 2025 г. — 95,6%

Размещено ОФЗ по номиналу по видам с начала 2025 г., млрд руб.

Текущий план на 2025 г. по выручке от размещения ОФЗ – 4,781 трлн руб. Минфин РФ в 4 кв. 2025 г., согласно предложенным поправкам (приняты Государственной Думой в октябре 2025 г.), планирует занять через госбумаги 2,2 трлн руб. для финансирования дефицита федерального бюджета (ФБ). Таким образом новый план будет — 6,981 трлн руб. по выручке (5,565 трлн руб. — чистое привлечение с учетом погашений).

План привлечения ОФЗ согласно поправкам Минфина РФ, млрд руб.

Источники: Минфин РФ, Московская биржа, собственные расчеты

Источники: Минфин РФ, Росстат, Счетная палата и собственные расчеты

Примечание: Государственный долг приведен с учетом государственных гарантий

Какая доходность среди облигаций с наивысшим рейтингом надежности и сроком погашения от 3 до 6 месяцев?

- 12 ноября 2025, 13:35

- |

АФК "Система" установила ставку 12-13-го купонов облигаций 001Р-13 на уровне 16%

- 12 ноября 2025, 10:25

- |

https://www.e-disclosure.ru/portal/event.aspx?EventId=M-AcAfSO1mEK7FD9QDkQSTQ-B-B

ISIN — RU000A101Q26

Период предъявления облигаций к оферте с 13.11.2025 по 19.11.2025 (подробнее уточняйте у брокера).

Дата выкупа 24.11.2025

Следующая оферта — 18.11.2026

Стакан на данный момент👉

Если вы сейчас купите в стакане по 99,84, то эффективная доходность к след. оферте составит 16,78% (оферта 18.11.2026)

Если вы купите в стакане по 99,49, то эффективная доходность к след. оферте составит 17,09% (оферта 18.11.2026)

Примечание:

Пост информационный.

Создан чтобы помочь вам определиться с дальнейшими действиями по данной облигации (предъявить к оферте/оставить до след. оферты/купить к оферте/продать в стакан), и не пропустить оферту.

Если полезно поставьте лайк👍

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал