инвесттема

Итоги безумной недели на рынке РФ

- 02 июля 2022, 16:09

- |

Рынок разыграл свою черную карту. Газпромовской волной накрыло весь фондовый рынок России. Индекс Мосбиржи потерял 8,7% за неделю. Искать иные причины снижения не стоит. Баллом правят эмоции, которые захлестнули частных инвесторов. Правда эти самые эмоции мешают рассуждать логически. Давайте успокаиваться и работать дальше. Газик не единственная компания на нашем рынке.

Доллар за неделю заметно приободрился. Правительство уже в открытую говорит, что готово принимать все меры для стабилизации курса. Для большинства компаний на рынке РФ низкий курс доллара служит основанием снижения денежных потоков. Пора бы уже от текущих значений отталкиваться вверх.

Нефтегазовый сектор завершил неделю разнонаправленно. Про Газпром мы говорили вчера. На карте рынка осталась его метка с -35%. Роснефть компенсировала потери и закрылась всего в -0,3%. Акционеры не стали придумывать костыли по отжиму средств у акционеров и одобрили выплату в 23,63 рубля на акцию. Аналогично поступил и Сургутнефтегаз, одобривший дивиденды и прибавивший 15,9% к обычке и 3,4% к префам.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 8 )

Реквием по Газпрому

- 01 июля 2022, 09:24

- |

На рынке РФ живого места не осталось после сообщений по Газпрому. Котировки даже упали на планку, когда падение в моменте достигало 25%. Национальное достояние потянуло за собой не только дочек, которые уже утвердили дивиденды, но и весь рынок. Инвесторы закладывают риск отказа и остальных компаний сектора от своих рекомендаций.

Ситуация не уникальная. Все предыдущие годы Газпром обделял выплатами своих акционеров, урезая их объем. Причиной всегда была инвестиционная программа. Около 2 трлн рублей в год Газпром тратил на свои проекты и только после прохождения пика инвест-затрат в 2018 году, у инвесторов появился шанс.

Шанс мимолетный, так как спецоперация внесла коррективы и для поддержания производственных и операционных результатов нужны новые CAPEXы. Вторая ветка Силы Сибири, новые проекты в странах Азии. Утвержденных ранее 1,8 трлн рулей на 2022 год не хватит, поэтому выплата высоких дивидендов не имела смысла и ранее.

Буквально месяц назад мы считали с вами дивиденды Газпрома. Еще чуть позже я рассказал вам свою

( Читать дальше )

ЦИАН и астрология

- 29 июня 2022, 09:18

- |

Похоже последняя компании, отчет за первый квартал по МСФО которой мы разберем в ближайшее время. Остальные решили воздержаться от публикаций, боясь санкционного преследования, нарушения прав зарубежных инвесторов и ретроградного меркурия 😡 Теперь ждем публикаций отчетов за 2 квартал, а сегодня у меня на столе отчет самого популярного сервиса по поиску недвижимости в России.

В этой статье я попробую опустить предыдущий негатив в виде обналичивания своих долей мажоритариями на IPO. Рассмотрим финансовые показатели. Выручка компании за 1 квартал 2022 года выросла на 38% до 1,7 млрд рублей. Причем общее количество размещенных объявлений сократилось на 16,7%, а прирасти удалось лишь за счет роста монетизации.

💬 Результаты ЦИАНа напрямую зависят от сентимента в секторе девелопмента. Высокая ставка ЦБ во втором квартале толкнула вверх и ставки по ипотеке, что снизит спрос на первичную и вторичную недвижимость, и как следствие, операционные показатели «доски объявлений».

Операционные расходы за период выросли на 18,8% и лишь прибыль от курсовых разниц в размере 185 млн рублей, позволила выйти в плюс по итогам квартала. Чистая прибыль составила 44 млн рублей против убытка годом ранее. Результаты конечно положительные, но компания все равно остается на грани рентабельности.

( Читать дальше )

Дефолт, санкции и строительные стимулы

- 28 июня 2022, 09:55

- |

Неделя началась с дефолта России по внешним долгам и роста российского рынка. Я уже писал статью на тему технического дефолта, перечитайте. А тем временем индекс прибавил 0,9%. Как мы и предполагали ранее, страны G7 договорились о запрете импорта золота из РФ и обещали уже сегодня огласить список новых санкций.

На золотом эмбарго хуже рынка чувствуют себя золотодобытчики. Представители золотодобывающих компаний уверили, что санкции незначительны и в мире еще много стран, которые готовы покупать российское золото. Однако негативом сейчас являются не только санкции, но и крепкий рубль, который бьёт по рублевым финансовым результатам.

Белой вороной в этом секторе стал Petropavlovsk. Акции росли в понедельник почти на 10%. Новости же мы увидели только после закрытия торгов: «Биржа переводит бумаги из листинга „первого уровня“ в „третий“. Таким образом акции смогут покупать только квалифицированные инвесторы. С 30 июня компанию исключат из баз расчета индексов Московской биржи.

( Читать дальше )

Золотая лихорадка

- 27 июня 2022, 11:16

- |

ЕС намерен добавить золото в новый, седьмой пакет антироссийских санкций. На прошедших выходных состоялся саммит лидеров стран Евросоюза, на котором, в том числе, обсуждали вопрос о введении ограничительных мер, касающихся золота.

Согласно данным Reuters, седьмого пакета санкций пока нет, хотя продолжается работа, связанная с определением сфер, на которые можно ввести ограничения. Страны «Большой семерки» уже ввели запрет на экспорт российского золота, и теперь решается вопрос о присоединении остальных стран Евросоюза к этим ограничениям. В ближайшем будущем наше золото не попадет на европейский рынок.

После начала спецоперации на Украине акции золотодобывающих компаний сильно просели и пока нет никаких признаков их восстановления. Если Брюссель включит золото в седьмой пакет антироссийских санкций, то Москве станет проблематично проводить операции с драгметаллом не только в банках западных стран, но и во всем мире. В этом случае золото станет токсичным активом, ради которого никто не захочет открыто рисковать.

Золотодобывающие компании РФ, как правило, продают драгметалл коммерческим банкам, которые экспортируют его или перепродают внутри страны. Золотодобытчики стремятся получить экспортные лицензии, чтобы напрямую выйти на зарубежные рынки Турции, ОАЭ, Китая и Казахстана. В прошлом году российские золотодобытчики произвели 346 тонн драгметалла, подавляющая часть которого была направлена на экспорт. Поэтому санкции могут создать множество проблем.

Спасти может инициатива Минфина по созданию резерва из золота и драгоценных камней для мобилизационных нужд России. Правда выкупать будут не у всех. Тут на первое место выходят Полюс и АЛРОСА, а такие, как Селигдар или Петропавловск останутся не у дел.

Ну и не стоит забывать про неформальную торговлю драгметаллом и алмазами. К примеру, Индия является крупнейшей в мире страной-производителем ювелирных украшений, а еще там сосредоточен крупный центр контрабанды золота. Пекин также является крупным производителем и потребителем золота, и для него не составит труда скрыть в своих торговых потоках российское золото. Поэтому не забрасываем идею по золотодобытчикам в дальний угол.

( Читать дальше )

Новатэк - тот еще экспортер

- 27 июня 2022, 10:46

- |

С наступлением новой реальности российские экспортеры попали под двойной удар. С одной стороны международные партнёры разрывают с ними контракты и вводят санкции, с другой стороны укрепление национальной валюты бьет по рублевым доходам. Для понимания рисков мы проанализируем структуру доходов Новатэка.

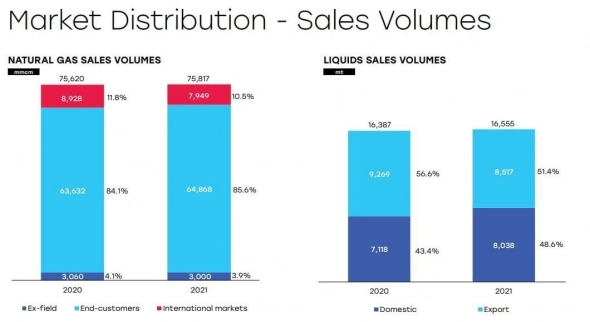

В массах бытует представление о Новатэке, как об экспортере СПГ, но реальность оказывается немного другой. Для примера возьмём 2021 год. 45% выручки компании приходится на природный газ, в том числе сжиженный. Остальная выручка (55%) получена за счет продажи попутной продукции — нафта, нефть, прочие продукты переработки газа и газового конденсата, стабильный газовый конденсат и СУГ.

На экспорт природного газа, в том числе СПГ, компания отгрузила всего 10% от общих продаж. Практически весь остальной природный газ Новатэк реализует на внутреннем рынке конечным потребителям по сети магистральных газопроводов и региональным распределительным сетям. Потребителями являются 41 регион РФ, крупнейшими из которых являются Челябинская, Московская область, Москва.

Мы привыкли думать, что лишь один Газпром отапливает наши жилища, что не совсем так.

Доля реализации остальной продукции занимает больше половины выручки, а экспортной составляющей в ней также 51%. Это примерно 322 млрд рублей, приходящие от экспорта в год. И примерно 50 ярдов от экспорта природного газа, о котором говорил выше. Выходит, что от поставок СПГ за границу Новатэк зависит слабо, однако общий экспортный доход все равно достигает 32%.

В итоге, компания будет испытывать давление из-за сильного рубля, как и прочие экспортеры. А вот санкции в отношении российского СПГ вряд ли нанесут существенный удар по выручке. Напомню, его в общей доле самый минимум. Теперь остается понять, как пострадает другой экспорт, но в условиях отсутствующих отчетов задача эта скорее для детектива.

Ну а что по компании, то все не так плохо. Переориентация мощностей и того же СПГ в Китай займет мало времени. Первую линию Арктик СПГ-2 запустят и без западных партнеров, а санкционный удар придется только на небольшую долю экспорта, который и так занимает не более 35%. Вопрос лишь том, стоит ли сейчас присматриваться к покупкам, но это уже совсем другая история.

Друзья, напомню, что не все мои статьи долетают до смартлаба. Основную аналитику я публикую у себя в Telegram. Подписывайтесь, чтобы не пропускать публикации. В удобном формате, без токсичной ифнормации и без воды, сможете искать инвест-идеи.

АФК Система - Ozon’овый слой все меньше

- 20 июня 2022, 09:20

- |

Одной из самых интересных компаний на нашем рынке я по-прежнему считаю АФК Систему. И как же я был рад, когда она отчиталась за 1 квартал 2022 года. Предлагаю распаковать отчет по МСФО компании, еще раз взглянуть на результаты дочек в текущей макроэкономической ситуации и определиться, нужна ли она сейчас в портфеле.

Итак, выручка Системы выросла на 26,2% до 216,4 млрд рублей. Напомню, что АФК — это холдинг, который консолидирует результаты своих дочерних компаний. Так вот самое интересное, что основной прирост в общих результатах — заслуга не МТС, а Сегежи и Степи. Лесопромышленный холдинг удвоил выручку за счет роста объемов продаж и ценовой конъюнктуры. Мы разбирали его результаты в отдельной статье.

Степь вообще прибавила в выручке 108,9% или 14 ярдов в копилку Системы. Компания развивается вширь, запуская новые направления бизнеса и кратно увеличивая выручку. Пропущу повышение удельного надоя молока и перейду к сути. Степь станет локомотивом роста капитализации АФК после IPO. Очень жду.

( Читать дальше )

Иранская нефть, Фосагро и Гонконг

- 17 июня 2022, 08:53

- |

Накануне индекс Мосбиржи прибавил 1,7%, в лидерах роста были нефтяные бумаги. Дискот Urals к Brent достиг отметки $33,6 за бочку, что является минимальной отметкой с 8 апреля. Ответственные за нефтянку российские чиновники утверждают, что скидки на отечественную нефть продолжат сокращаться на фоне дисбаланса спроса и предложения на мировом рынке.

США в четверг ввели новые санкции в отношении Ирана, чем еще больше осложнили заключение «ядерной сделки». Именно иранская нефть рассматривалась Вашингтоном, как альтернатива российской, поскольку она более близка по своему химическому составу к Urals. Однако по данным ОПЕК с января по май Тегеран смог увеличить добычу всего лишь на 62 тыс. б/с. Если Запад хочет обрушить добычу нефти в России на 1,5 — 2 млн б/с, то как Иран сможет компенсировать потери?

В Санкт-Петербурге проходит 25-й юбилейный международный экономический форум, где из уст политиков и предпринимателей часто звучат позитивные речи относительно перспектив экономического роста в России. Высокие цены на углеводороды вселяют оптимизм в ряды политической элиты, но такие цены не вечны и в следующем году всё может измениться, но сейчас об этом думать никто не желает. «Пока гром не грянет, мужик не перекрестится».

💰Глава ФосАгро Михаил Рыбников дал надежду инвесторам на дивидендные выплаты по итогам первого полугодия, чем приободрил рынок — по итогам дня бумаги подорожали на 5,8%. Дивидендные истории в этом будут основными на российском рынке, поскольку балом правят физлица, а они исторически отдают предпочтение такому классу активов.

СПБ Биржа на будущей неделе начнет торги 12 акциями с первичным листингом на Гонконгской бирже. Раз запрещают торговать западными бумагами, будем торговать восточными – решил менеджмент СПБ Биржи. К слову, бумаги самой питерской биржи торгуются сейчас почти в 5 раз дешевле цены IPO и особого ажиотажа в них в последнее время не наблюдается. Китайские акции в обязательном порядке буду разбирать на страницах блога, но спешить не стоит.

Не является инвестиционной рекомендацией

( Читать дальше )

Газпром - альтернативный взгляд

- 16 июня 2022, 08:26

- |

Тезис о том, что мы победили в «газовой войне» прочно засел в умах инвесторов. Подгоняемые СМИ и рекомендацией по дивидендам за 2021 год, эти самые инвесторы готовы начинать покупки даже с текущих значений. В этой статье я хочу дать альтернативный взгляд на перспективы компании, дабы вы были более объективными и не кидались в омут с головой.

Итак, поставки Газпрома в дальнее зарубежье за 5 месяцев текущего года сократились на треть. 65,6 млрд куб. м газа ушло на экспорт в отчетном периоде, что на 28,9% ниже уровня прошлого года. Среднесуточный экспорт в июне также снижается на 13%. И это учитывая ажиотажный спрос на газ и рекордные темпы заполнения газовых хранилищ в Европе.

Сокращение экспорта влияет и на добычу. С начала года она упала на 6,4% и продолжит падать весь оставшийся год. Выпадающие объемы вряд ли смогут впитать страны Азии. Быстро нарастить экспорт в Китай не получится из-за отсутствия достаточной пропускной способности Силы Сибири.

Дополнительным негативом служат проблемы с турбинами на Северном потоке. Прокачка газа на компрессорной станции «Портовая» сократилась на треть до 100 млн куб. м в сутки. Компания Siemens, которая должна обслуживать турбины и поставлять необходимые комплектующие, отказывается от своих обязательств. Где же импортозамещение спросите вы? 👈🏻 Риторический вопрос.

В полной мере мы не можем оценить, как сокращение добычи и экспорта повлияет на финансовые результаты. Компания продолжает скрывать эти данные. Тем не менее по периферийным показателям можем выстраивать инвест-модели. Одним из таких показателей является цена на газ.

Как мы уже знаем, контрактные цены отличаются от спотовых, однако регулярно приближаются к ним после перезаключения контрактов на новый срок. Вчера цены на газ на европейских хабах подскочили на 10% и вновь превысили $1300 за тыс. кубометров. Проблемы с экспортом Газпрома влияют на них напрямую.

В этой статье я постарался не говорить о дивидендах, так как они единственный драйвер, который влияет на котировки в моменте. Но мы долгосрочные инвесторы и такие фундаментальные факторы, как сокращение объемов экспорта и добычи, должны учитывать.

Не является инвестиционной рекомендацией

( Читать дальше )

Рубль против экспортеров

- 14 июня 2022, 12:49

- |

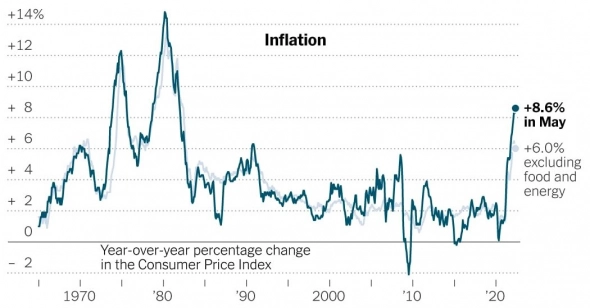

Выходные на российском рынке заканчиваются, поэтому снова возвращаемся к обзору текущей ситуации. Одна из основных макроэкономических повесток на данный момент – ускорение инфляции в США. Американский ИПЦ взлетел до 8,6% г/г в мае, после 8,3% месяцем ранее. Это новый рекорд практически за пол века.

💬 Оптимистично настроенные аналитики прогнозируют замедление роста цен уже этим летом-осенью. Подобные прогнозы мы слышим еще с 2020 года, но рост цен так и не собирается замедляться.

Такая ситуация может вынудить ФРС повышать ставку более решительными шагами и ужесточить денежную политику. Подобный настрой отражается в индексе доллара, который вновь находится на своих исторических максимумах, относительно корзины мировых валют.

Несмотря на усиление доллара, российский рубль в пятницу вернулся к отметке 56 и может продолжить динамику в краткосрочной перспективе. Это крайне негативно сказывается на доходах экспортеров. Особенно учитывая падение объемов экспорта. 2022 год может стать провальным для некторых представителей сектора и другого бизнеса, попавшего под санкции.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал