дивидендная политика

Совкомфлот отчитался за 2024 г. — финансовые показатели ожидаемо ухудшились из-за санкций и падения ставок на фрахт. Что дальше?

- 17 марта 2025, 19:22

- |

СКФ опубликовал фин. результаты по МСФО за 2024 г. Под конец года многие эксперты ожидали более сильных результатов компании (сезонность бизнеса и ослабление ₽), но в IV кв. эмитент показал отрицательные результаты и это до введения санкций от 10 января 2025 года (SDN List). Но стоит отметить, что при всём давлении на компанию год отработала она достойно:

🚤 Выручка: 1,869$ млрд (-19,3% г/г), IV кв. 397$ млн (-28,9% г/г)

🚤 EBITDA: 1,041$ млрд (-33,9% г/г), IV кв. 190$ млн (-42,8% г/г)

🚤 Чистая прибыль: 424,4$ млн (-55% г/г), IV кв. -80,5$ млн (годом ранее 241,1$ млн)

⚓️ Операционных результатов компания не предоставляет, но есть несколько фактов. Мировые цены на Aframaх в 2024 г. были ниже, чем в 2023 г., стоит отметить, что СКФ возил российскую нефть на 30-40% дороже мировых цен из-за своей флотилии, но данная наценка улетучилась из-за санкций (санкционные корабли простаивали или возили ниже мировых цен). РФ в 2024 г. начиная со II кв.

( Читать дальше )

- комментировать

- 505 | ★3

- Комментарии ( 1 )

Аэрофлот впервые прибыльный с 2019 г., Сбербанк хитрит с прибылью/налогом, Инфляция двузначная

- 16 марта 2025, 13:35

- |

Тайм коды:

00:00 | Вступление

00:30 | Интер РАО отчиталась за 2024 г. — денежная позиция приносит около половины прибыли, CAPEX сократился из-за санкций, проблемы с поставками

06:34 | Объём ФНБ в феврале 2025 г. незначительно сократился, укрепление рубля давит на ликвидную часть. Фонд продолжает инвестиции в Газпром

10:05 | Сбербанк отчитался за февраль 2025 г. — прибыли помогла переоценка кредитов и низкое резервирование. Цессия и секьюритизация на сцене

16:49 | Аэрофлот отчитался за 2024 г. — компания наконец-то прибыльная и поделится ею с акционерами в виде дивидендов, но не всё так просто!

22:55 | Инфляция в феврале — по году остаётся двузначная. Темпы марта всё равно выше прошлого года, не помогает даже укрепление рубля

27:17 | Аукционы Минфина — индекс RGBI воспрял, инвесторы верят в скорейший мир, а СЗКО зарабатывают на них!

30:20 | Заключение

P.S. Если у вас проблемы с Ютубом, то выставляю видео на альтернативных площадках:

( Читать дальше )

Ударный отчет Татнефти (TATN) за 2024. Какие будут дивиденды

- 16 марта 2025, 09:37

- |

Одна из самых знаковых российских нефтяных фишек, заслуженный дивидендный аристократ и (чего уж там) моя любимица — Татнефть — отчиталась по МСФО за 2024 год.

💼Конечно, я держу в портфеле бумаги Татки на весомую долю. Поэтому, разумеется, я ждал выхода отчетности и внимательно ее изучил, чтобы представить вам полезную выжимку — как всегда, коротко и по делу.

👉Ранее на Смартлабе я уже качественно «прожарил» отчеты Ростелеком, Сбер, ВТБ, Мечел, Яндекс, Фосагро, Газпромнефть, НОВАТЭК, Норникель и Северсталь.

Чтобы не пропустить свежие обзоры, подписывайтесь на мой фирменный телеграм-канал с авторской аналитикой и инвест-юмором.

⛽О компании

🛢️Татнефть — одна из крупнейших российских вертикально-интегрированных компаний. 34% обыкновенных акций принадлежит Республике Татарстан. Около 3% приходится на казначейские акции, 13% размещено в ADR. У Татки один из самых высоких free-float на нашем рынке — 32%, т.е. акции максимально ликвидные (в отличие, например, от Газпромнефти).

( Читать дальше )

Аэрофлот отчитался за 2024 г. — компания наконец-то прибыльная и поделится ею с акционерами в виде дивидендов, но не всё так просто!

- 13 марта 2025, 09:13

- |

Аэрофлот представил нам фин. результаты по МСФО за 2024 г. Впервые с 2019 г. эмитент завершил год с прибылью, а значит можно рассчитывать дивиденды (с их выплатой тоже всё интересно), но если углубиться в изучение отчёта, то прибыль сложилась из разовых эффектов и помощи государства. Рассмотрим для начала основные данные:

✈️ Выручка: 856,8₽ млрд (+40% г/г)

✈️ Скоррект. EBITDA: 237,6₽ млрд (+18,4% г/г)

✈️ Чистая прибыль: 55₽ млрд (в 2023 г. убыток -14₽ млрд)

💬 За 2024 г. Аэрофлот перевёз 55,3 млн пассажиров (+16,8% г/г). На внутренних линиях пассажиропоток увеличился до 42,6 млн пассажиров (+12,8% г/г), на международных линиях до 12,7 млн пассажиров (+32,7% г/г). Процент занятости пассажирских кресел составил рекордные 89,6%, увеличившись на 2,1 п.п. год к году.

( Читать дальше )

🏮HeadHunter. Рекордный отчёт, жирные дивиденды и... обвал акций — как IV квартал смазал перспективы на 2025 год и что делать инвесторам?

- 12 марта 2025, 21:06

- |

Новый выпуск подкаста от инвест-канала «Fond&Flow»

Написал для вас пост — "как заработать на рынке перед следующим заседанием ЦБ", а также разобрал самые глупые ошибки, которые совершают в период кризиса в России. Все идеи на канале, подпишись чтобы не пропустить ничего интересного! У нас уютно❤️

🎲#46. Под ребрами...

На прошлой неделе компания опубликовала отчёт по МСФО за 2024 г.

За год компания показала двузначные темпы роста, хорошую рентабельность + дивиденды, которые были выше среднего по рынку

👀 Казалось бы, это идеальный повод для роста котировок. Но… что-то пошло не так, и мы увидели значительное снижение стоимости.

Что происходит? Почему акции продолжают продавать, и является ли это обоснованным? Давай смотреть..

🧊 Квартал рекордов: сильные результаты, но рынок как-то не впечатлило!

( Читать дальше )

Сбербанк отчитался за февраль 2025 г. — прибыли помогла переоценка кредитов и низкое резервирование. Цессия и секьюритизация на сцене

- 12 марта 2025, 11:32

- |

🏦 Сбербанк опубликовал сокращённые результаты по РПБУ за февраль 2025 г. Банк в очередной раз использует разные хитрости, чтобы «показать» инвесторам, что прибыль выше, чем в прошлом году (низкое резервирование, переоценка валютных кредитов и снижение налога на прибыль), если бы данных манипуляций не произошло, мы бы увидели прибыль ниже 100₽ млрд. Темпы выдачи корп. кредитов продолжают снижаться, поэтому давайте подробно рассмотрим кредитные портфели (кредитный портфель сокращается 3 месяц подряд, была валютная переоценка кредитов и цессия автокредитов — уступка кредитов 3 лицу). Частным клиентам в феврале было выдано 220₽ млрд кредитов (-51% г/г, в январе 201₽ млрд):

💬 Портфель жилищных кредитов вырос на 0,3% за месяц (в январе -0,2%, тогда произошла секьюритизация — упаковка кредитов в облигации) и составил 11₽ трлн. В феврале банк выдал 124₽ млрд ипотечных кредитов (-19% г/г, в январе 69₽ млрд). Снижение связано с отменой льготной ипотеки (видоизменение семейной), повышением КС.

( Читать дальше )

Почему денежный поток важнее размера капитала (из цикла: «Заметки Рантье»).

- 11 марта 2025, 09:14

- |

В статье описывается исключительно личное мнение, а ЗДЕСЬ подтверждение доводов, что я сам придерживаюсь описанных ниже принципов.

Жизнь делит людей по идеологиям на группы: «бензин или дизель», «автомат или механика», «карьера или бизнес» и участники которых готовы с пеной у рта доказывать преимущества своего выбора😎.

Вселенная долгосрочных инвесторов (трейдеров не рассматриваем) также делится на 2 «непримиримых» лагеря: рост капитала или дивидендная стратегия.

Вступив с зрелый возраст я для себя понял следующее: неважно, относитесь ли вы к категории людей, находящихся на пороге пенсии, пенсионеров, полагающихся на социальное обеспечение, либо тех, кто продолжает активно трудиться – стабильный приток денег гораздо важнее общей суммы накоплений, особенно в настоящих условиях экономической нестабильности.

( Читать дальше )

Интер РАО отчиталась за 2024 г. — денежная позиция приносит около половины прибыли, CAPEX сократился из-за санкций, проблемы с поставками

- 10 марта 2025, 12:00

- |

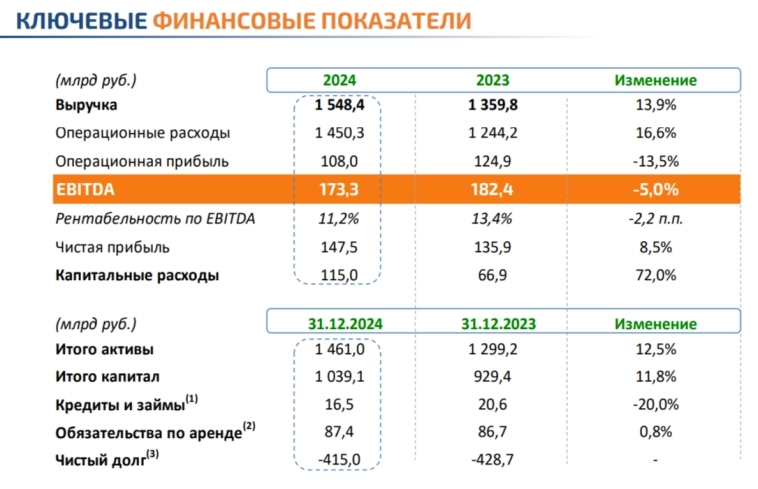

🔌 Интер РАО опубликовала фин. результаты по МСФО за 2024 г. Компания продолжает быть бенефициаром высокой ключевой ставки, кубышка (денежная позиция) на сегодняшний день приносит на 22% меньше, чем основной бизнес компании, поэтому инфляция эмитенту не страшна, также Интер РАО делает правильные шаги в бизнесе, о чём и «говорит» нам отчёт. Рассмотрим для начала основные данные:

⚡️ Выручка: 1548,4₽ млрд (+13,9% г/г)

⚡️ EBITDA: 173,3₽ млрд (-5% г/г)

⚡️ Чистая прибыль: 147,5₽ млрд (+8,5% г/г)

💡 Заработок выручки делиться на несколько сегментов: сбыт — 1013,1₽ млрд (+12,2% г/г, расширение географии присутствия, индексация тарифов и приобретение активов), генерация — 277,6₽ млрд (+7,6% г/г, рост тарифов и новые программы КОММОД), энергомашиностроение и инжиниринг — 140,8₽ млрд (+56,8% г/г, увеличился портфель заказов, покупка компаний), трейдинг — 59,5₽ млрд (+8,5% г/г, рост выручки по направлениям Казахстана, Монголии и Киргизии компенсировал сокращение объёмов поставок в Китай из-за дефицита мощности на ДВ) и прочие — 57,4₽ млрд (+4,9% г/г).

( Читать дальше )

"Геополитика манипулирует российским рынком! В чем риск Аэрофлота?

- 07 марта 2025, 17:00

- |

Приветствуем всех подписчиков и подписчиц в предпраздничную пятницу!✨

После повышенной волатильности в четверг, торги завершились в боковике из-за напряженности на фоне геополитики, особенно француза Макрона.

На западе США и ЕС хочет свой «кусок пирога» в плане урегулирования украинского конфликта, хотя без России это невозможно.

Акции каких компаний смогли быстро восстановится после боковика?

В течении недели я обратил внимание за быструю позитивную динамику Русала🏭. Даже несмотря на коррекцию, бумага быстро восстановилась. В итоге, за неделю собрала +8,1%🔥.

Главным драйвером остаются слова Путина о готовности возобновления поставок алюминия в США. Здесь надо учитывать, основным поставщиком алюминия для США была Канада, а после введенных пошлин 25% во вторник, Трамп решил выбрать нового поставщика, причем будет не Китай из-за тех же пошлин.

При таком сценарии стоит ожидать продолжение роста Русала на российском рынке на следующей неделе. Напомню, Белый дом уже готовит проект отмены американский санкций против РФ.

( Читать дальше )

Грузоперевозки по ЖД за февраль 2025 г. — полный провал и это на фоне низкой базы прошлого года, к обвалу присоединилась нефть/нефтепродукты

- 06 марта 2025, 13:19

- |

🚂 По данным РЖД легко отслеживается динамика перевозки грузов, за каждым сырьём стоит та или иная компания, поэтому на основе показателей можно сделать вывод об успешности сектора (конечно, необходима ещё цена сырья, и не все используют только ЖД для транспортировки). Давайте рассмотрим данные за февраль:

💬 В феврале погрузка составила 87 млн тонн (-9,3% г/г, в январе 2024 г. — 93,1 млн тонн), 9 месяцев подряд погрузки ниже 100 млн тонн, но в феврале произошёл самый натуральный обвал и это при низкой базе прошлого года. Напомню вам, что последний раз положительная динамика была показана в сентябре 2023 г. (100,9 млн тонн, +0,2% г/г), как итог — 17 месяцев подряд снижения.

💬 Погрузка за 2025 г. составляет 180 млн тонн (-5,6% г/г), продолжаем двигаться в одном направлении по цифрам с кризисным 2009 годом (даже в ковид было лучше).

Теперь переходим к самому интересному, а именно к погружаемому сырью (взял основное):

🗄 Каменный уголь — 26,9 млн тонн (-3,2% г/г)

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал