группачеркизово

Группа Черкизово БО-001Р-07 - размещена новая корпоративная облигация

- 31 июля 2024, 13:56

- |

💼 Группа Черкизово БО-001Р-07

$RU000A1094F2

https://www.tbank.ru/invest/bonds/RU000A1094F2/

Рейтинг — ЭКСПЕРТ/АКРА ruAA/AA-(RU)

Купон — Плавающий

Номинал — 1000 Р

Количество выплат в год — 12

Дата погашения облигации — 15.07.2027

Тинькофф стратегия Облигации ААА

&Облигации ААА

https://www.tbank.ru/invest/strategies/d1f27427-8f8a-4f7d-8b8f-da10cdf77f1c/

Тинькофф стратегия ВИМ — Ликвидность + Облигации

&ВИМ — Ликвидность + Облигации

www.tbank.ru/invest/strategies/2be05558-e757-4438-9374-f5a72adcaa43/

- комментировать

- 239

- Комментарии ( 0 )

Свежие облигации Черкизово 001Р-07 [флоатер]. Насвинячимся?

- 24 июля 2024, 19:14

- |

Главный кошмар для всех отечественных веганов снова выходит на долговой рынок. Группа Черкизово планирует собрать заявки на свой 7-й выпуск облигаций уже завтра, 25 июля. Мясо-мейкеры не удивляют: это очередной флоатер с привязкой к ключевой ставке. Интересно, что бонды размещаются буквально за день до долгожданного заседания ЦБ.

💼Я уже 6 лет активно инвестирую в долговой рынок РФ (и не только — рассказывал, как я погорел на египетских облигациях), и постоянно слежу за новинками, достойными внимания. Ранее делал обзоры на новые выпуски Мегафон, ВЭБ.РФ, Элемент Лизинг, Аэрофьюэлз, Миррико, Позитив, МТС.

Чтобы не пропустить другие обзоры, подписывайтесь на телеграм-канал с авторской аналитикой и инвест-юмором.

🍖А теперь — почавкали смотреть на новый флоатер от Черкизово!

![Свежие облигации Черкизово 001Р-07 [флоатер]. Насвинячимся? Свежие облигации Черкизово 001Р-07 [флоатер]. Насвинячимся?](/uploads/2024/images/21/79/60/2024/07/24/b8d8da.webp)

🥩Эмитент: ПАО «Группа Черкизово»

🍖Группа Черкизово — крупнейший производитель мяса в России. Группа производит и перерабатывает мясо птицы, свинины и комбикорма.

( Читать дальше )

КИТ Финанс: Облигации Черкизово

- 24 июля 2024, 11:56

- |

Крупнейший производитель мясной продукции в РФ размещает флоатер, привязанный к значению ключевой ставки.

• Ориентир по ставке купона — «ключ» + до 1,6%

• Срок обращения — 3 года

• Купонный период — 30 дней

• Прием заявок до 14.00 25 июля в приложении

___________________________________

📈Флоатеры — бенефициары ситуации на рынке. Инструмент предлагает доходность сравнимую с депозитами. При этом вероятное повышение ставки сделает выпуск еще более заманчивым из-за премии к ставке. Купон будет все равно выше «ключа».

💸 Генерация денежного потока. Выпуск предлагает ежемесячный купон. При условии грамотного реинвестирования, сложный процент увечит доходность инвестора.

👍🏻Доступно неквалифицированным инвесторам (после прохождения тестирования на для сделок с облигациями со структурным доходом).

🎉Клиентам КИТа больше бонусов: участие в размещении через мобильное приложение КИТ Инвестиции без комиссии брокера в рамках акции "Жаркое лето с КИТом"

( Читать дальше )

Облигации Черкизово 1Р7 с переменным купоном на размещении

- 24 июля 2024, 10:09

- |

Группа «Черкизово» — крупнейший производитель мясной продукции, который входит в РФ в тройку лидеров на рынках куриного мяса, мяса индейки и продуктов мясопереработки.

25 июля «Черкизово» планирует провести сбор заявок на выпуск 3-летних облигаций с переменным купоном без оферты и амортизации. Посмотрим подробнее параметры нового выпуска, отчетность.

Выпуск: Черкизово 1Р7

Рейтинг: АА(RU) от АКРА

Номинал: 1000 ₽

Объем: 5 млрд. ₽

Старт приема заявок: 25 июля

Дата размещения: 30 июля

Дата погашения: 30.07.2027

Тип купона и доходность: переменный, сумма доходов за каждый день купонного периода, исходя из значения ключевая ставка + спред не выше 160 б.п. (1,6%) Периодичность выплат: ежемесячные

Амортизация: нет

Оферта: нет

В составе компании 15 птицеводческих комплексов, 20 свинокомплексов, 13 мясоперерабатывающих предприятий, 13 комбикормовых заводов, маслоэкстракционный завод и около 355 тыс. га сельскохозяйственных земель. Компания производит продукцию под брендами Черкизово, Петелинка, Куриное царство, Пава-пава, Pit-продукт и другие.

( Читать дальше )

Оферта... или афера? Как компании законно кидают своих инвесторов на деньги

- 27 марта 2024, 20:27

- |

Вчера мы вспомнили матчасть и посмотрели, какие бывают типы оферт по облигациям. Обсудили потенциальную пользу и риски для держателей бондов с офертой. А сегодня, как и обещал, покажу на конкретных примерах, почему покупать облигации с офертой и не следить за ней — плохая идея для ваших денег.

🏴☠️Некоторые эмитенты слишком злоупотребляют своим правом на оферту. Вроде бы всё в рамках закона и предварительных договоренностей — но при этом все равно не покидает ощущение, что инвесторов цинично «опустили на бабки». Сегодня посмотрим на недавние примеры таких недобросовестных компаний-редисок и сделаем выводы.

Чтобы быть подготовленным и не попадать в такие ситуации, подписывайтесь на мой телеграм-канал про акции, облигации и финансы в целом.

🌾АО им. Т.Г. Шевченко

АО им. Т.Г. Шевченко — сельскохозяйственное предприятие, которое выращивает зерновые и масличные культуры, а также разводит крупный рогатый скот и… наивных инвесторов, которые покупают его облигации.( Читать дальше )

- комментировать

- 11.5К |

- Комментарии ( 31 )

Черкизово оценка компании по отчету РСБУ

- 19 июля 2023, 17:21

- |

Об организации

1- Черкизово: Российская группа компаний, предприятие, занимающееся производством мясной продукции.

2- Группа «Черкизово» производит продукты и субпродукты из курицы, включая широкий ассортимент брендированного куриного мяса.

3-выпуски облигаций:

RU000A102LD1

RU000A105C28

RU000A1024W4

RU000A105M67

Цель оценки:Оценка состояния компании с целью приобретения облигаций эмитента.

Общие значения (за 6 мес. 2023г)

1-Выручка: 10127,18 млн.руб.

2-Прибыль: 7089,673 млн.руб

Оценка

Общая динамика

1-Динамика выручки: 333,6% (YoY)

2-Динамика прибыли: 3289,2% (YoY)

3-Динамика долговой нагрузки: -21,4% (*)

4-Динамика активов: -3,8% (*)

Оценка по коэффициентам: 3 из 5

Кредитный рейтинг:

ruAA-

Вывод: отличный эмитент под покупку облигаций, долговая нагрузка в идеальном состоянии, долг/собственный капитал 1:1.

За год компания нарастила прибыль в 3289,2%, что говорит о восстановлении финансовой составляющей компании.

Долговая нагрузка за 6 мес. Снизилась на 21,4%.

( Читать дальше )

Основные изменения в фондах, ориентированных на ВДО

- 11 июля 2023, 09:19

- |

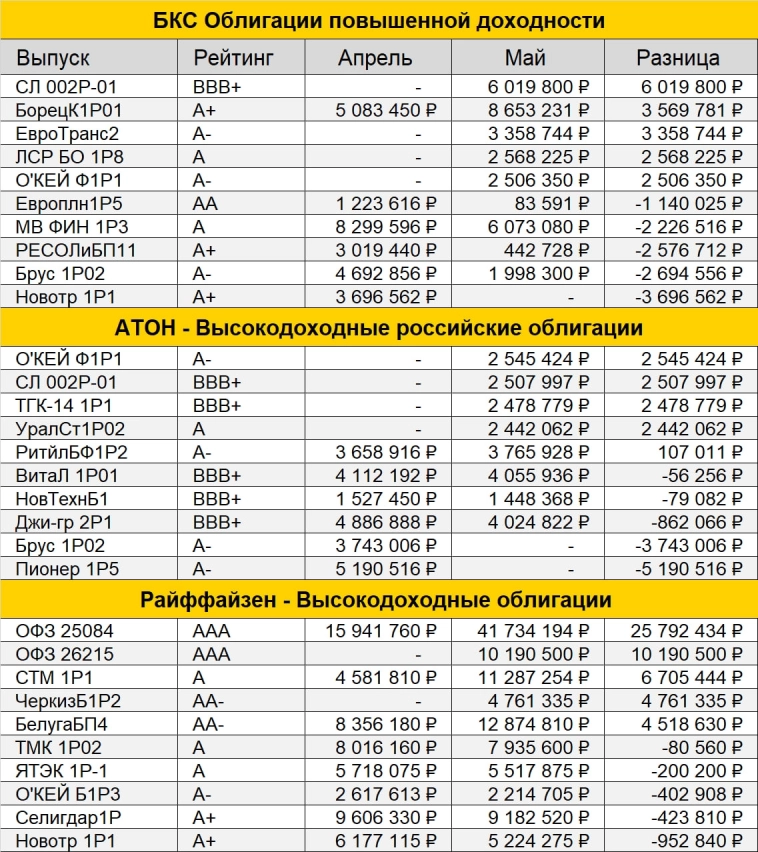

В продуктовой линейке биржевых фондов Московская Биржа выделяет три фонда ВДО:

- Райффайзен — Высокодоходные облигации СЧА 523 млн руб.

- БКС Облигации повышенной доходности СЧА 364 млн руб.

- АТОН — Высокодоходные российские облигации СЧА 86 млн руб.

В таблице показаны основные изменения в структуре фондов за май: статистика из 5 наиболее увеличившихся и сократившихся позиций.

@Mark_Savichenko

Подписаться на ТГ | Чат Инвесторов| YOUTUBE | VK | СайтМосбиржа зарегистрировала облигации Группы Черкизово серии БО-001P-06

- 08 декабря 2022, 18:17

- |

Выпуску присвоен регистрационный номер 4B02-06-10797-A-001P.

Андеррайтером при размещении выпуска назначен Газпромбанк.

Параметры займа пока не раскрываются.

В настоящее время в обращении находятся 4 выпуска биржевых облигаций компании на 32,3 млрд рублей.

По итогам первого полугодия 2022 года выручка группы выросла на 20,1%, до 88,9 млрд рублей. Чистая прибыль сократилась на 48,9%, до 6,9 млрд руб.

"Группа Черкизово" установила финальный ориентир ставки 1-го купона бондов на уровне 9,95%, объем выпуска увеличен до 10 млрд руб.

- 25 октября 2022, 16:31

- |

ПАО «Группа Черкизово» установило финальный ориентир ставки 1-го купона 3-летнего выпуска облигаций серии БО-001Р-05 на уровне 9,95% годовых, объем выпуска увеличен до 10 млрд руб., сообщил «Интерфаксу» источник на финансовом рынке.

Ориентиру соответствует доходность 10,33% годовых.

Предусмотрено 12 квартальных купонов. Ставки 2-12-го купонов будут равны ставке 1-го купона.

ОРИЕНТИР КУПОНА ПО ОБЛИГАЦИЯМ ГРУППЫ "ЧЕРКИЗОВО" ОБЪЕМОМ ОТ 5 МЛРД РУБ. - НЕ ВЫШЕ 10,2% ГОДОВЫХ

- 25 октября 2022, 11:06

- |

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал