Унител

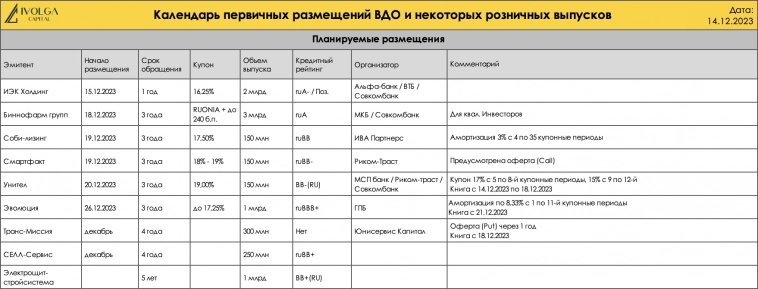

Календарь первички ВДО и актуальные размещения ИК Иволга Капитал

- 26 декабря 2023, 10:04

- |

- Сегодня начинается размещение выпуска облигаций МФК Быстроденьги 002Р-04 (для квал. инвесторов, ruBB, 150 млн руб., 22% годовых до оферты)

- АПРИ Флай Плэнинг БО-002P-04 (BB|ru|, 250 млн руб., 24% годовых до оферты, с амортизацией) размещен на 79%

- МФК Саммит 001Р-02 (для квал. инвесторов, ruBB-, 21% годовых в 1-6 купонные периоды / 18% в 7-12 / 16% в 13-18 / 15% в 19-36) размещен на 99%

- МФК Быстроденьги 002P-03 (для квал.инвесторов, ruBB, 150 млн руб., 21% в 1-6 купонные периоды / 18% в 7-12 / 16% в 13-18 / 15% в 19-42 ) размещен на 95%

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Унител, БО-П01

- 21 декабря 2023, 15:03

- |

Характеристики эмитентов №14

📢 Добрый день!

⚡️ Размещение

Вчера прошло размещение дебютного выпуска облигаций Унител, БО-П01 объёмом 150 млн. руб. По итогам 2-х торговых сессий разместили 77.7 млн. руб., при этом 37.5 млн. руб. выкупил МСП-Банк. Остальной объём ушел розничным инвесторам. В декабре этого года АКРА присвоило компании рейтинг BB-(RU) с прогнозом «Стабильный».

✔️ О компании

ООО «Унител» является B2B оператором телекоммуникационных услуг. Компания создана в 2012 году, регион присутствия — Санкт-Петербург и Ленинградская область. В портфеле компании более 30 видов предоставляемых услуг от телефонии и сетевой инфраструктуры до телематика и colocation. В структуре выручки 90% выручки приходится на B2B и 10% на B2G и B2O. Ключевыми сегментами для компании являются ШПД (43%), сетевая инфраструктура (22%) и услуги частных виртуальных сетей VPN (17%). Средства привлекаются на реализацию инвестиционной программы, направленную на подключение новых клиентов в сегменте B2B, включая модернизацию сети, рефинансирование долгового портфеля, запуск новых сервисов, а также приобретение более мелких игроков через M&A на рынке.

( Читать дальше )

«Унител»: рейтинг авансом или справедливая оценка?

- 20 декабря 2023, 15:09

- |

20 декабря компания начинает размещение дебютного выпуска объемом 150 млн рублей. Аналитики Boomin провели экспресс-разбор деятельности эмитента и дали оценку доходности выпуска.

Компания «Унител» ведет деятельность с 2014 г. в сфере предоставления услуг для бизнеса по подключению к корпоративной сети (интернет, телефония, облачные хранилища и иные каналы связи) по собственной волоконно-оптической сети общей протяженностью свыше 850 км. До 90% выручки компании от основного вида деятельности приходится на сегмент b2b (business to business), остальное — b2o (business to operators) и b2g (business to government). Деятельность распространяется на Санкт-Петербургскую и Ленинградскую области.

4 декабря эмитент зарегистрировал на Московской бирже выпуск облигаций серии БО-П01 и установил ориентир ставок 1-4 купонов на уровне 19% годовых, 5-8 купонов — 17% годовых, 9-12 купонов — 15% годовых.

12 декабря 2023 г. АКРА присвоило компании «Унител» рейтинг BВ-(RU) со стабильным прогнозом.

( Читать дальше )

Главное на рынке облигаций на 20.12.2023

- 20 декабря 2023, 12:49

- |

- МФК «Джой Мани» сегодня начинает размещение среди квалифицированных инвесторов трехлетних облигаций серии 001Р-01 объемом 250 млн рублей. Регистрационный номер — 4B02-01-00122-L-001P. Бумаги включены в Сектор ПИР. Ставки 1-6-го купонов установлены на уровне 23% годовых, ставки 7-12-го купонов — на уровне 22% годовых, 13-24-го купонов — 19% годовых, 25-36-го купонов — 17% годовых. Купоны ежемесячные. Организатор — ИК «Иволга Капитал». Кредитный рейтинг эмитента — ruB+ со стабильным прогнозом от «Эксперта РА».

- «Унител» сегодня начинает размещение трехлетних облигаций серии БО-П01 объемом 150 млн рублей. Регистрационный номер — 4B02-01-00124-L-001P. Выпуск включен в Сектор роста. Ставки 1-4-го купонов установлены на уровне 19% годовых, 5-8-го купонов — 17% годовых, 9-12-го купонов — 15% годовых. Купоны ежеквартальные. Сбор заявок на выпуск проходил с 14 по 18 декабря. Организаторы — МСП банк, ИК «Риком-Траст» и Совкомбанк. Кредитный рейтинг эмитента — BВ-(RU) со стабильным прогнозом от АКРА.

( Читать дальше )

Дебютные облигации Унител на размещении

- 20 декабря 2023, 07:40

- |

Унител работает на рынке телекоммуникаций Санкт-Петербурга и Ленинградской области свыше 11 лет. Компания оказывает услуги телефонии, облачной телефонии, доступа в интернет, организации сетевой инфраструктуры, дата-центра и colocation, телематики и IT.

В портфеле у эмитента более 1100 клиентов, 90% выручки приходится на бизнес-клиентов.

Стратегия развития компании включает:

— подключение новых клиентов с окупаемостью до 2-х лет и валовой маржой 80%;

— быстрый рост выручки за счет приобретения абонентской базы более мелких операторов связи с выручкой 36-60 млн руб. в год.;

— стабильный доход в рамках подписанных крупных госконтрактов со сроками реализации до конца 2025 года;

— органический рост за счет строительства собственной сети и привлечения новых клиентов в точках присутствия;

— предоставление в аренду собственного оборудования.

Компания занимает совсем небольшую долю рынка коммуникационных услуг региона, не превышающую 3%. Поэтому расти и развиваться в условиях жесткой конкуренции им будет не просто. Также минусом в деятельности компании можно отметить зависимость от поставок импортного оборудования (как правило, из недружественных стран).

( Читать дальше )

Главное на рынке облигаций на 19.12.2023

- 19 декабря 2023, 11:40

- |

- «СмартФакт» сегодня начинает размещение трехлетних облигаций серии БО-02-001P объемом 200 млн рублей. Регистрационный номер — 4B02-02-00102-L-001P. Ставка купона установлена на уровне 19% годовых на весь период обращения. Купоны ежеквартальные. По выпуску предусмотрена возможность проведения call-опционов. Организатор — ИК «Риком-Траст». Кредитный рейтинг эмитента — ruВB- со стабильным прогнозом от «Эксперта РА».

- «Соби-Лизинг» сегодня начинает размещение трехлетних облигаций серии 001P-04 объемом 150 млн рублей. Регистрационный номер — 4B02-04-00632-R-001P. Ставка купона установлена на уровне 17,5% годовых на весь период обращения. Купоны ежемесячные. По выпуску предусмотрена амортизация. Организатор — ИГ «ИВА Партнерс». Кредитный рейтинг эмитента — ruBВ со стабильным прогнозом от «Эксперта РА».

( Читать дальше )

Дайджест по рейтинговым действиям в высокодоходном сегменте за неделю (Унител, Лайфстрим)

- 16 декабря 2023, 11:14

- |

⬜️ ООО «Унител»

АКРА присвоило кредитный рейтинг BВ-(RU)

«Унител» — универсальный оператор телекоммуникационных услуг для бизнеса (B2B) в Санкт-Петербурге и Ленинградской области.

Бизнес Компании относится к категории высокотехнологичных, что требует особого внимания к поддержанию качества и непрерывности оказания услуг. В связи с этим «Унител» старается использовать в своей деятельности оборудование крупнейших вендоров. В настоящее время в собственности у Компании насчитывается около 850 км оптоволоконных линий связи, более десяти крупных магистральных узлов и свыше 80 узлов связи в объектах коммерческой недвижимости.

По оценкам Агентства, выручка Компании по итогам 2023 года составит 278 млн руб. С учетом планируемой покупки конкурента за 60 млн руб. (средства будут направлены за счет планируемого облигационного займа) и потенциального роста клиентской базы выручка Компании может увеличиться до 360 млн руб. в 2024–2026 годах.

Долг Компании преимущественно представлен банковскими краткосрочными кредитными линиями и займами от связанных сторон.

( Читать дальше )

Главное на рынке облигаций на 14.12.2023

- 14 декабря 2023, 11:32

- |

- «ВИС Финанс» сегодня начинает размещение четырехлетних облигаций серии БО-П05 объемом 2 млрд рублей. Регистрационный номер — 4B02-05-00554-R-001P. Бумаги включены во Второй уровень котировального списка. Ставка 1-6-го купонов установлена на уровне 16,2% годовых. Купоны ежеквартальные. Сбор заявок на выпуск прошел 12 декабря. Поручителем по займу выступила «Группа «ВИС». Организаторы — инвестиционный банк «Синара», Газпромбанк и ИФК «Солид». Выпуск доступен для приобретения неквалифицированным инвесторам после прохождения тестирования. Кредитный рейтинг эмитента — ruA+ со стабильным прогнозом от «Эксперта РА».

- «Унител» с 14 по 18 декабря проведет сбор заявок на трехлетние облигации серии БО-П01 объемом 150 млн рублей. Ориентир ставок 1-4-го купонов составит 19% годовых, 5-8-го купонов — 17% годовых, 9-12-го купонов — 15% годовых. Купоны ежеквартальные. Организаторы — МСП банк, ИК «Риком-Траст» и Совкомбанк. Техразмещение запланировано на 22 декабря. Кредитный рейтинг эмитента — BВ-(RU) со стабильным прогнозом от АКРА.

( Читать дальше )

14 декабря "Унител" начнет сбор заявок на облигации объемом 150 млн.рублей

- 13 декабря 2023, 14:27

- |

ООО «Унител» специализируется на предоставлении полного комплекса услуг связи на базе проводных технологий. Компания работает на рынке телекоммуникаций Санкт-Петербурга и Ленинградской области более 11 лет.

Сбор заявок 14-18 декабря

- Наименование: Унител-БО-П01

- Рейтинг: ВВ- (АКРА, прогноз «Стабильный»)

- Купон: (квартальный)

- 19% 1-4 купон

- 17% 5-8 купон

- 15% 9-12 купон

- Срок обращения: 3 года

- Объем: 150 млн.₽

- Амортизация: нет

- Оферта: нет

- Номинал: 1000 рублей

- Организатор: МСП банк, ИК «Риком-траст» и Совкомбанк

Вся свежая информация по новым выпускам у меня в телеграмм канале.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал