ОБлигации

Во что вкладываться пока высокая ключевая ставка и тухлый рынок акций?

- 16 сентября 2024, 09:13

- |

Многие заметили, что в последние полгода я стал меньше внимания уделять акциям и больше инструментам с фиксированной доходность. Почему?

Ответ на поверхности: высокая ключевая ставка. ЦБ поднял ее до 19%.

И не прогадал. Рынок акций — тухлый и ограниченный, зато расцвели пышным цветом разные финансовые инструменты с фиксированной доходность: от депозитов до ЦФА, которые дают сейчас доходность уже выше 20%.

Глобально в моих портфелях происходит следующее. Все это основано на математических моделях, которые заложены в портфели:

✅ В акциях — отдельные точечные покупки сильно просевших бумаг. Но пока стоят на паузе. Ждем еще большей просадки.

✅ Золото — сокращаю позиции, так как оно сильно выросло. Время активных покупок было в 2022 году, когда были низкими доллар, цена на металл плюс налоговые льготы.

✅ Инструменты с фиксированной доходностью — активно наращиваю долю из-за высоких ставок.

Вот на них хотел бы остановиться подробнее.

( Читать дальше )

- комментировать

- Комментарии ( 9 )

Сбер отчитался за август 2024 г. — выдал рекордную сумму корпоративных кредитов и начал восполнять резервы. Считаем дивиденды

- 16 сентября 2024, 09:07

- |

🏦 Сбербанк опубликовал сокращённые результаты по РПБУ за август 2024 г. Примечательно, что в этом месяце эмитент отчислил колоссально большую сумму на резервы — 93₽ млрд (в прошлом месяце 38,1₽ млрд, до этого Сбер 4 месяца подряд отчислял меньшие суммы, чем в 2023 г.), но всё равно показал улучшенные результаты по сравнению с 2023 г. и июлем 2024 г. Настораживает два момента: рост розничного кредитного портфеля по сравнению с июлем и рекордная выдача корпоративных кредитов (регулятор обратит на это внимание). Частным клиентам в августе было выдано 598₽ млрд кредитов (-34,6% г/г, в июле выдали 577₽ млрд):

💬 Портфель жилищных кредитов вырос на 1,2% за месяц (в июле 0,9%), с начала года на 6,4% и составил 10,8₽ трлн. Как итог, в августе банк выдал 231₽ млрд ипотечных кредитов (месяцем ранее 208₽ млрд). Рост на фоне отмены льготной ипотеке/видоизменении семейной ипотеке и повышения ключевой ставки, что весьма странно.

💬 Портфель потребительских кредитов увеличился на 0,8% за месяц (в июле 1,2%), с начала года на 8,5% и превысил 4,2₽ трлн.

( Читать дальше )

Что принесет новая неделя?

- 16 сентября 2024, 09:05

- |

Доброе утро коллеги 👋

Очередной понедельник и новая рабочая неделя. Какие сюрпризы она нам преподнесет? Будем посмотреть!

В пятницу прошло главное событие сентября, заседание ЦБ.

Экономика, кредитование и инфляция замедляются — ЦБ согласен, позитивно. ЦБ не стал ждать параметров бюджета на 2025 г., а в условиях сохраняющегося роста кредитования и высокого уровня инфляции повысил ставку до 19%. Параметры бюджета по дефициту и расходам должны быть опубликованы до 1 октября 2024 г. Ожидаем, что они снизятся в 2025 г. с уровней 2024 г. Иначе ставка может быть повышена до 20% и более.

Индекс МосБиржи находился под давлением продавцов большую часть прошедшей недели, однако в пятницу сделал существенный рывок вверх после повышения ключевой ставки ЦБ. Возможно, инвесторы рассчитывают, что 19% — это потолок в текущем цикле, хотя ряд аналитиков полагали, что ставка может быть увеличена до 20%. Банк России сохранил жесткость в риторике, на чем построен этот оптимизм в акциях? В итоге Индекс МосБиржи в пятницу закрылся на уровне 2678,99 (+2,45%).

( Читать дальше )

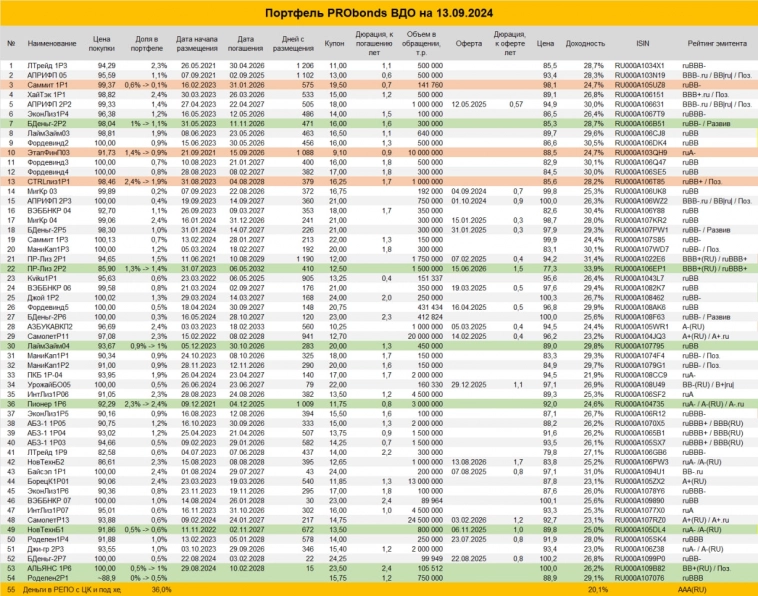

Очередные сделки в портфеле ВДО

- 16 сентября 2024, 09:02

- |

Новая серия корректировок в публичном портфеле PRObonds ВДО весьма сдержанна. Ключевая ставка 19% вступает в силу только сегодня, понаблюдаем за рынком. Изменения в портфеле — в основном, на уровне снижения весов в относительно менее доходных облигациях, и роста — в более. Доля денег, которые сегодня вслед за ставкой подорожают, не меняется.

Все операции, по продаже и покупке — по 0,1% от активов за торговую сессию, начиная с сегодняшней. Кроме БИЗНЕС АЛЬЯНСА (актуальный купон = КС + 5,5%), его облигации покупаем сегодня на первичном размещении.

Интерактивная страница портфеля PRObonds ВДО: https://ivolgacap.ru/hy_probonds/

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности

Следите за нашими новостями в удобном формате: Telegram, Youtube, Смартлаб, Вконтакте, Сайт

Почему я продал ОФЗ 26238

- 16 сентября 2024, 08:44

- |

В конце июля я решил сделать интересную ставку, купив на 10% от портфеля ОФЗ 26238, но спустя 1.5 месяца я решил закрыть данную позицию в ноль учетом НКД. Постараюсь подробно объяснить свое решение.

📌 Почему принял такое решение

— План ЦБ 🗣. На последнем заседании ЦБ поднял ставку до 19%, а на заседании в октябре почти наверняка поднимет до 20%. От таких действий больше всего старадают именно длинные облигации с фиксированным купоном. И вроде может показаться, что это финал, но не все так просто...

ЦБ настроен максимально жестко и готов душить инфляцию до конца, но вот беда: для этого он готов только дальше шарашить ставку вверх, убивая реальный сектор, хотя мог бы, например, повышать банковские нормативы по выдаче кредитов.

Да и попытка заглушить инфляцию вообще не состыкуется с действиями других ветвей власти, которые повышают утиль сбор с 1 октября на 70%. Инфляция снова весело помашет ручкой от такого решения! Значит ставку могут повышать и дальше! Пока все происходящее к сожалению напоминает Эрдогановщину 🇹🇷 1 в 1: денег становится больше, количество товаров и услуг не меняется, поэтому растущую инфляцию пытаются задушить ставкой. Если перегнуть палку (мы сейчас близки к этому), то можно получить обратный эффект и реальная ценность длинных ОФЗ уйдет в пол!

( Читать дальше )

Бриллиантовые 20,4% годовых! Новые облигации Алроса 001Р-01 (флоатер)

- 16 сентября 2024, 08:44

- |

Перефразируя известную песню, лучшие друзья инвесторов — это бриллианты! Мировая алмазная компания №1 Алроса выходит на рынок облигаций и планирует занять у нас деньжат под плавающую ставку. Начну с позитива: выпуск для всех. Ну а остальные нюансы обсудим, как обычно, в обзоре.

💼Я уже 6 лет активно инвестирую в долговой рынок РФ (и не только — рассказывал, как я погорел на египетских облигациях), и постоянно слежу за новинками, достойными внимания. Ранее делал обзоры на новые выпуски АФ Банк, МСП Банк, Т-Финанс, НКНХ, ФосАгро, РУСАЛ, КАМАЗ, Whoosh, Балт. лизинг.

Чтобы не пропустить другие обзоры, подписывайтесь на телеграм-канал с авторской аналитикой и инвест-юмором.

💎А теперь — погнали смотреть на новый выпуск Алросы!

💍Эмитент: ПАО «Алроса»

💎Алроса — крупнейший в мире производитель алмазов. В каратах на долю «Алросы» приходится 30% мировой и около 90% российской добычи алмазов. Алроса ведет добычу на территории Республики Саха (Якутия) и Архангельской области, разрабатывая 14 кимберлитовых трубок и 17 россыпных месторождений. Компания полного цикла — от разведки и добычи до продажи алмазов и ювелирки. Основные запасы в Якутии, при сегодняшних темпах их должно хватить на 30 лет.

( Читать дальше )

⭐️Аренза Про. В лизинг от ☕️кофемашины до подъемников и покрышек для 🚛

- 16 сентября 2024, 08:13

- |

Доходность до 29% но и риски не маленькие. В акционерах АФК

Мы разбираем компании и отбираем для вас лучшие инвест идеи💎 Присоединяйтесь!

---

Из лизинга мы уже смотрели:

А теперь принципиально иной сегмент. Микро лизинг выручает микро бизнес

О выпуске

Мы выбрали именно 2-ой выпуск из-за высокой доходности, ускоренной дюрации (частичные погашения с сентября 2024), отсутствия оферты. По тем же причинам может быть интересен выпуск 1Р01. Надо смотреть в моменте, что дешевле.

( Читать дальше )

22% на микрофинансах. Свежие облигации: Т-Финанс на размещении

- 16 сентября 2024, 07:34

- |

Все знакомы с Т-Банком, давайте теперь знакомиться с входящей в его группу микрофинансовой организацией Т-Финанс. Естественно, посмотрим и на параметры дебютного флоатера.

Что ещё по свежим флоатерам: Русал, Камаз, Whoosh, Балтийский Лизинг, Интерлизинг, Трансконтейнер. Предыдущий флоатер Русала тут — по нему купон КС+2,2%. Дальше — больше, не пропустите.

Объём выпуска — 5 млрд рублей. 2 года. Ориентир купона: КС+3%. Без оферты, без амортизации. Купоны ежемесячные. Рейтинг A от АКРА (апрель 2024).

Т-Финанс — микрофинансовая компания, входящая в группу компаний Т‑Банк и существующая с 2016 года. Выдаёт займы на товары в обычных и онлайн-магазинах: DNS, Яндекс Практикум, Много Мебели и многие другие. Короче говоря, POS-кредитование.

- Выпуск: Т-Финанс МФК-001Р-01

- Объём: 10 млрд рублей

- Начало размещения: 20 сентября (сбор заявок до 17 сентября)

- Срок: 2 года

- Купонная доходность: до КС+3%

- Выплаты: 12 раз в год

- Оферта: нет

- Амортизация: нет

Почему Т-Финанс? Они мимикрируют под Т-Банк?

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал