НОРИЛЬСКИЙ НИКЕЛЬ

Самое важное за неделю? - Норильский никель, Русал, Лукойл, МТС

- 30 октября 2022, 13:25

- |

Возвращаемся к еженедельной публикации комментариев по важным новостям, которые оказывают влияние на динамику акций.

Норильский никель опубликовал операционные результаты за 9 мес. 2022 г. Производство цветных металлов за отчётный период увеличилось в среднем на 10-20% по сравнению с 9 мес. 2021 г. Такая положительная динамика связана с низкой базой прошлого года, когда из-за аварий были временно приостановлены рудники «Октябрьский» и «Таймырский», а также Норильская обогатительная фабрика. Подробнее разбор операционных результатов смотрите здесь. #GMKN

Русал подал иск в Высокий суд в Лондоне против Потанина. В пресс-релизе пишут, что под управлением Владимира Потанина Норильский никель утратил ряд бизнес-активов, которые играли ключевую роль в деятельности группы. Таким образом, привело к тому, что акционеры компании в лице Русала понесли убытки. Поэтому Русал хочет сменить руководство в Норильском никеле и возместить убытки через суд.

( Читать дальше )

- комментировать

- 589

- Комментарии ( 0 )

Операционные результаты Норильского никеля за 9 мес. 2022 г. Как дела у компании?

- 24 октября 2022, 23:27

- |

Норильский никель опубликовал операционные результаты за 9 мес. 2022 г. Производство никеля за отчётный период увеличилось на 23% по сравнению с аналогичным периодом прошлого года – до 159,2 тыс. тонн.

Производство Меди составило 317 тыс. тонн, увеличившись на 10% по сравнению с 9 мес. 2021 г. Платины увеличилось на 11% – до 2 128 тыс. унций, производство палладия на 6% – до 491 тыс. унций.

Такая сильная динамика связана с низкой базой прошлого года, когда из-за аварий были временно приостановлены рудники «Октябрьский» и «Таймырский», а также Норильская обогатительная фабрика.

При этом, практически весь объем был произведен из собственного сырья, что в свою очередь положительно должно сказать на операционных расходах. Тем не менее, менеджмент сказал, что производство всех основных металлов выросло относительно аналогичного периода прошлого года, а также относительно предыдущего квартала.

Из позитивных новостей, менеджмент сообщил о том, что выстроил новые логистические цепочки и нашёл альтернативные каналы поставок запчастей. С другой стороны, это может привести росту операционных расходов, так как это дорогостоящие процессы.

( Читать дальше )

ОК Русал в понедельник, 24 октября, откроет книгу заявок на облигации в юанях сроком обращения 2,5 года - Синара

- 24 октября 2022, 16:44

- |

ОК РУСАЛ в понедельник откроет книгу заявок на облигации в юанях сроком обращения 2,5 года. Ориентир по ставке купона — не выше 3,8% годовых. Объем выпуска будет определен позднее. Расчеты по бумагам будут производиться в юанях с возможностью выплат в рублях по решению эмитента или по запросу инвесторов. Минимальная заявка — кратная 1 000 юаням, но не менее эквивалента 1,4 млн руб. Оферентами по выпуску выступят операционные компании группы — «РУСАЛ Красноярск» и «РУСАЛ Саяногорск».

У компании в обращении находятся два юаневых выпуска со ставкой купона 3,9% годовых, которые торгуются с доходностью около 3,7% годовых к оферте в августе 2024 г. С учетом небольшой разницы в дюрации, ориентир по купону для нового выпуска выглядит вполне справедливо.

Селигдар, одна из крупнейших российских золотодобывающих компаний и ведущий производитель олова, планирует 27 октября открыть книгу заявок на трехлетние облигации объемом 3 млрд руб. Ориентир доходности — значение КБД на сроке 3 года + не более 325–350 б. п.

( Читать дальше )

Фондовый рынок не для паникёров

- 11 октября 2022, 08:38

- |

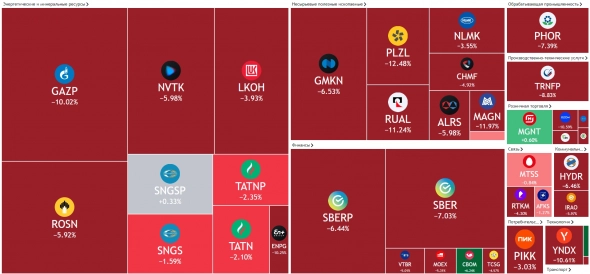

После воскресного доклада Председателя СК Александра Бастрыкина, когда официальные российские власти возложили ответственность за теракт на Крымском мосту на украинские спецслужбы, стало понятно, что неделька обещает быть «весёлой», и на запланированном в понедельник совещании с постоянными членами Совета Безопасности РФ вполне можно ожидать громких заявлений от Владимира Путина.

Но вместо этого уже в понедельник утром мы стали получать новости о массированных ракетных ударах по разным регионам Украины. Разумеется, российский рынок акций, и без того находящийся в замешательстве в течение последних недель, сначала крайне негативно отреагировал на все эти события, а индекс Мосбиржи, получив дополнительное давление в виде состоявшейся жирной дивидендной отсечки Газпрома, в моменте снижался до 1775 пунктов! Однако затем последовал мощнейший выкуп (причём ещё в первой половине дня), и к концу вчерашней торговой сессии индекс Мосбиржи попытался закрепиться выше 1900 пунктов!

( Читать дальше )

«Норникель» разместил облигации

- 07 октября 2022, 11:56

- |

ГМК «Норильский никель» оживила российский долговой рынок, находящийся последние две недели в стагнации, собрав книгу на 25 млрд руб. При этом доходность бумаг к трехлетней оферте составила почти 10% годовых.

Основными покупателями стали институциональные инвесторы, считают участники рынка. Эти инвесторы на фоне роста волатильности на рынке с интересом смотрят на выпуски качественных эмитентов, хотя требуют за свое участие заметную премию ко вторичному рынку.

Подробнее — в материале «Ъ».

Самое важное за неделю? - ММК, Распадская, Лукойл, X5 Group, Норильский никель и др.

- 07 августа 2022, 10:06

- |

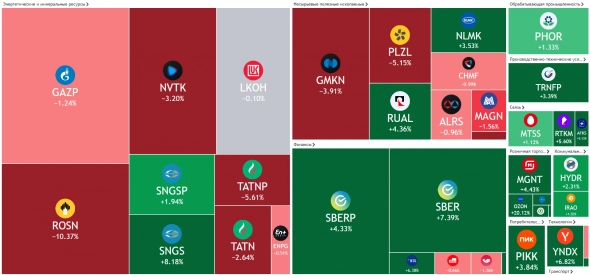

В конце каждой недели мы подводим промежуточные итоги и делимся результатами наших инвестиционных портфелей, какими бы они не были. А также публикуем еженедельную подборку важных новостей с комментариями, которые оказывают влияние на динамику акций.

На этой неделе по новой стратегии портфель «Finrange NEW» вырос на 3,66% — до 898 154 тыс. руб. по сравнению с падением индекса МосБиржи на 7,21%. Такая динамика обусловлена тем, что мы в понедельник перевернусь в обратную сторону и открыли короткие позиции по акциям банковской и нефтегазовой отраслям.

Правительство решило поддержать металлургов. На прошлой неделе прошло совещание у президента России по вопросам развития металлургии. На совещании Глава Минфина предложил закупать продукцию металлургических компаний в госрезерв. Таким образом сформировать запасы, которые «впоследствии можно будет использовать для интервенции на внутренние рынки при росте цен».

( Читать дальше )

Почему финансовые показатели Норильского никеля за I пол. 2022 г. выросли, а акции упали?

- 03 августа 2022, 18:51

- |

Норильский никель опубликовал финансовые результаты за I пол. 2022 г. по МСФО. Выручка компании осталась приблизительно на том же уровне, увеличившись на 1% по сравнению с I пол. 2021 г. – до $8,98 млрд.

Такие результаты обусловлены положительной динамикой цветных металлов, которые производит Норильский никель относительно прошлого года. А также всё дело в хороших производственных результатах.

В частности, производство никеля составило почти 100 тыс. тонн, что на 26% выше аналогичного периода прошлого года, при этом практически весь объём металла был произведен из собственного сырья компании. Производство меди увеличилось на 18%, а палладия и платины выросло на 8% и 1% соответственно.

( Читать дальше )

😁Главное

- 29 июля 2022, 07:52

- |

🟢Американские индексы вчера выросли. Я уже писал ранее, что они на повышательном тренде и пока не достигли перекупленности на дневках. Против лома — нет приёма! 15 июля индексы перешли в «зону быков». Может быть рост будет продолжаться 10 лет подряд, а может 20? Маловероятно, но вы же не знаете сколько он будет продолжаться! А все началось со статистики которая показала, что инвесторы заняли оборонительную позицию и имеют большие резервы по инвестированию. Все перешли на один борт корабля и корабль «медведей» кренится на борт. Фондовый рынок США в четверг достиг семинедельного максимума! Во втором квартале валовой внутренний продукт США упал на 0,9% в годовом исчислении после падения на 1,6% в первые три месяца года. Сейчас игра идёт на то что экономике США будет плохо и политика ФРС снова станет голубиной.

🔵“В какой-то момент ФРС изменит политику, и это должно быть классно для рисковых рынков, но в то же время они так стремятся подавить инфляцию, что мы предпочитаем не выкупать падение здесь”, — сказал Томас Тау, глава инвестиционной стратегии APAC iShares в BlackRock Inc.

( Читать дальше )

Самое важное за неделю? - ФосАгро, ТГК-1, Норильский никель, Белуга, Распадская и др.

- 10 июля 2022, 19:59

- |

В конце каждой недели мы публикуем еженедельную подборку важных новостей с комментариями, которые оказывают влияние на динамику акций.

Отмена дивидендов ФосАгро. В прошлую пятницу после закрытия основной торговой сессии ФосАгро опубликовала пресс-релиз о решениях, принятых органами управления эмитента. В пресс-релизе сказано, что акционеры компании не приняли решение об утверждении распределения прибыли, в том числе выплате дивидендов, по результатам 2021 г. Подробности смотрите в обзоре.

Одобрены дивиденды Башнефти. Акционеры компании утвердили рекомендацию совета директоров по дивидендам за 2021 г. в размере 117,29 руб. на оба тип акций. Дивидендная доходность по привилегированным акциям перед дивидендным гэпом составляла 12,93%.

( Читать дальше )

❓НорНикель и РусАл.Быть ли объединению?

- 05 июля 2022, 18:28

- |

❓НорНикель и РусАл.Быть ли объединению?

💬Сегодня наше Российское «инвестиционное болотце» перед открытием рынков всхолыхнула новость о потенциальном объединении активов НорНикеля и РусАла (En+)

📃Владимир Потанин, глава Интероса в интервью РБК заявил: «Я подтвердил согласие на начало процесса обсуждения слияния с UC Rusal». 4 июля Потанин направил руководству US Rusal соответствующее письмо.

Сама идея слияния появилась еще в 2007 году, когда структуры Дерипаски выкупили долю в Норникеле, но дальше слов идея не зашла, а корпоративные конфликт только продолжал усиливаться.

👆Изначально предложение обсудить объединение получено от руководства UC Rusal, как альтернатива продления акционерного соглашения, его срок истекает 1 января 2023 года. Потанин: „Сотрудничество с UC Rusal в рамках прежнего соглашения… несет риски и может нанести вред «Норильскому никелю» и всем его акционерам“.

📅 Напомню, давний конфликт Потанина и Дерипаски по поводу дивидендов и корпоративного управления был оформлен подписанием в 2012 году соглашения между „Интерросом“ (35.95% акций $GMKN) и US Rusal (26.25%).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал