Мегатакт

Обновление кредитных рейтингов в ВДО и розничных облигациях (ООО "Брусника" подтвердил А-.ru, ООО «ГЛОБАЛ ФАКТОРИНГ НЕТВОРК РУС» понизил до ruС, АО МФК "Саммит" подтвердил ruВВ)

- 18 октября 2025, 08:51

- |

🟢ООО «Брусника. Строительство и девелопмент»

НКР подтвердили кредитный рейтинг на уровне A-.ru со стабильным прогнозом.

ООО «Брусника. Строительство и девелопмент» — российская девелоперская компания. Основана в 2004 году. Штаб-квартира находится в Екатеринбурге. Компания строит жильё в крупных городах Урала, Сибири, Центральной России, Москве и Санкт-Петербурге. Входит в десятку крупнейших девелоперов России по объёму текущего строительства.

По итогам 2024 года выручка компании повысилась на 32%, OIBDA — на 41%. Совокупный долг с учётом обязательств по аренде вырос на 55% (до 214,7 млрд руб.) вслед за увеличением объёма долговых обязательств по проектам строительства жилья с использованием эскроу-счетов. В результате долговая нагрузка «Брусники», рассчитанная согласно методологии НКР как отношение скорректированного совокупного долга к OIBDA, увеличилась до 8,1 раза по сравнению с 4,9 на конец 2023 года. По мнению агентства, значительный объём завершения строительства объектов и соответствующего раскрытия эскроу-счетов в 2026–2027 годах, включая объекты в Московском регионе, позволят компании снизить долговую нагрузку.

( Читать дальше )

- комментировать

- 9.2К

- Комментарии ( 4 )

МЕГАТАКТ-НН обанкротился, помер. И двух лет не прожил! младенец! Где похороны пройдут?

- 13 октября 2025, 18:58

- |

- ответить

- 1.6К |

- Ответы ( 4 )

Финсостояние ⭐Мегатакт-НН⭐ за 2025-2

- 04 сентября 2025, 17:41

- |

Отчётность эмитента

️Контора Мегатакт-НН опубликовала свою отчётность за II квартал 2025 года.

️Контора Мегатакт-НН опубликовала свою отчётность за II квартал 2025 года.

( Читать дальше )

Обновление кредитных рейтингов в ВДО и розничных облигациях («Байсэл» подтвержден на уровне BB-.ru | «ЗАС Корпсан» снижен до уровня CC|ru| | "Роял Капитал" понижен до уровня |B+|ru|)

- 31 мая 2025, 09:17

- |

🟢 ООО «Байсэл»

НКР подтвердило кредитный рейтинг на уровне BB-.ru

ООО «Байсэл» — агротрейдинговая компания из Новосибирска. Основана в 2019 году. Закупает сельскохозяйственную продукцию (зерновые, зернобобовые и рапсовое масло) у производителей и реализует их конечным покупателям, преимущественно на экспорт.

Отношение совокупный долг/OIBDA на конец прошлого года увеличилось до 2,7 против 1,9 в 2023 году. Рассчитанная агентством долговая нагрузка (совокупный долг/OIBDA) к концу текущего года может достигнуть 3,6, если компания реализует планы роста операционных показателей в рамках бюджета.

Оценку финансового профиля также ограничивают умеренные показатели операционной рентабельности, которые по итогам 2024 года составили 6% и, вероятно, сохранятся на этом уровне в 2025 году. Вместе с тем оценку финансового профиля поддерживает высокий уровень рентабельности активов — 15% в 2024 году и не менее 7% по прогнозам на 2025 год.

Собственный капитал компании на конец 2024 года составлял 27% активов, что оказывает умеренно позитивное влияние на оценку финансового профиля.

( Читать дальше )

Анализ эмитента: ООО ПКФ "МЕГАТАКТ-НН" (за 2024 г.) | Облигации

- 28 мая 2025, 10:38

- |

Анализ проведен по итогам финансовой отчетности (РСБУ) предприятия за 2024 г.

Финансовые результаты:

— Выручка: 2786 млн. руб.

— Чистая прибыль (убыток): 28 млн. руб.

Резюме:

(*) — динамика указана за отчетный период.

Собственный капитал увеличился на 23% (+), долгосрочные обязательства выросли на 224% (-), краткосрочные снизились на 19% (+).

Предприятие существенно закредитованное, заемный капитал превышает собственный в 9,4 раза. Долговая нагрузка увеличилась на 3% (-).

По финансовым результатам (год-к-году): выручка выросла на 41%, чистая прибыль прибавила 9%.

...Полный анализ этого и других эмитентов (с расчетом ОФС, фин. показателей, рейтинг и др.) см. в телеграм-канале.

Обновление кредитных рейтингов в ВДО и розничных облигациях (ЛСР - подтверждение А | Унител - понижение до B+ | Мегатакт - рейтинг на пересмотре)

- 14 декабря 2024, 09:35

- |

📉 ДАЙДЖЕСТ ПО РЕЙТИНГОВЫМ ДЕЙСТВИЯМ В ВЫСОКОДОХОДНОМ СЕГМЕНТЕ, ПОРТФЕЛЕ PROBONDS ВДО И РОЗНИЧНЫХ ИНВЕСТИЦИОНЫХ ОБЛИГАЦИЙ ЗА ПРОШЕДШУЮ НЕДЕЛЮ

🟢ПАО «Группа ЛСР»

Эксперт РА подтвердил кредитный рейтинг на уровне ruA

ПАО «Группа ЛСР» — диверсифицированная крупная строительная компания, работающая на рынке с 1993 года и реализующая проекты в Санкт-Петербурге, Ленинградской области, Москве, Екатеринбурге и Сочи.

По расчетам агентства, отношение долга, скорректированного на денежные средства и на средства на эскроу-счетах, на 30.06.2024 к EBITDA по МСФО за 12 предшествовавших месяцев составило 1,6х (годом ранее – 3,2х).

Прогнозная ликвидность компании находится на уровне выше среднего: операционный денежный поток на горизонте года от отчетной даты с учетом остатка денежных средств и невыбранных кредитных линий полностью покрывает плановые платежи по долгу и капитальным затратам.

🔴ООО ПКФ «Мегатакт-НН»

НКР подтвердило кредитный рейтинг на уровне BB.ru и установило прогноз «рейтинг на пересмотре — неопределённый прогноз»

( Читать дальше )

Анализ эмитента: ООО ПКФ "МЕГАТАКТ-НН" (за 2кв. 2024 г.)

- 29 августа 2024, 09:43

- |

Анализ проведен по итогам финансовой отчетности (РСБУ) предприятия за 2кв. 2024 г.

Финансовые результаты:

— Выручка: 1182 млн. руб.

— Чистая прибыль (убыток): 14,4 млн. руб.

Резюме:

(*) — динамика указана за отчетный период.

Собственный капитал увеличился на 11% (+), долгосрочные обязательства выросли на 135% (-), краткосрочные снизились на 9% (+).

Предприятие закредитованное, заемный капитал превышает собственный в 9,66 раза. Долговая нагрузка увеличилась на 6% (-).

По финансовым результатам (год-к-году): выручка выросла на 32%, чистая прибыль прибавила 44%.

...

Полный анализ этого и других эмитентов (с расчетом ОФС, фин. показателей и др.), рейтинг, а также информацию о новых выпусках см. в телеграм-канале.

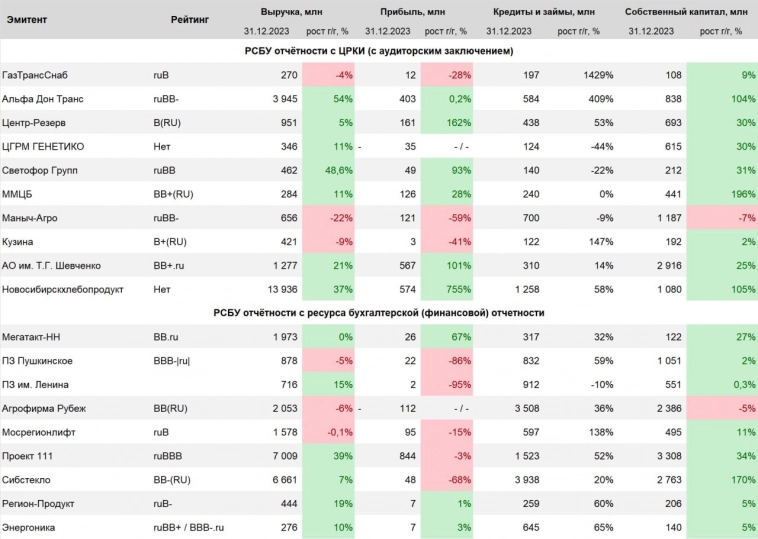

Дайджест отчётностей в сегменте ВДО за 2023 год (ГазТрансСнаб, Альфа Дон, Центр-Резерв, Генетико, Светофор, ММЦБ, Маныч-Агро, Кузина, Шевченко)

- 31 марта 2024, 08:59

- |

Эмитенты продолжают публиковать отчётности по итогам года, приводим таблицу с некоторыми показателями из их отчётностей. Отдельно добавили отчётности эмитентов, которые ещё не раскрыли отчётность на ЦРКИ, но опубликовали данные на ресурсе БФО (отчётности там не аудируемые)

В таблице нет микрофинансовых, лизинговых и девелоперских компаний, т.к. по ним делаем отдельные отраслевые обзоры.

Важный дисклеймер: РСБУ отчётности имеют свои особенности, а также не могут учесть бизнес-модель и структуру бизнеса каждого эмитента.

Предыдущие дайджесты здесь и здесь

Следите за нашими новостями в удобном формате: Telegram, Youtube, Смартлаб, Вконтакте, Сайт

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал