Избранное трейдера Иван Золотов

Эффект бабочки

- 09 февраля 2021, 14:37

- |

Оглядываясь назад, все люди без исключения о чём-то сожалеют… но абсолютно напрасно.

Cлучившиеся в прошлом события даровали вам жизнь сегодня.

Благодарите судьбу за все козни которые она вам устроила, за купленный Газпром по 360, за пропущенное дно рынка в марте 2020 года, за игнорирование роста Теслы. :)

Радуйтесь упущенной выгоде, неразделённой любви, потерянным друзьям, не родившимся детям, ибо всё это в конечном счёте привело к сегодняшней точке, в которой вы ЖИВЫ, а это — главное достижение человека, несравнимое ни с чем другим.

При любом другом стечении обстоятельств вы могли умереть.

Смерть — это не временное явление, это навсегда… навечно!

Перед сном каждый вечер мысленно благодарите Вселенную, которая любезно предоставила вам ещё один день жизни, каким бы плохим он не был.

P.S. Эффект бабочки — термин в естественных науках, обозначающий свойство некоторых хаотичных систем: незначительное влияние на систему может иметь большие и непредсказуемые последствия, в том числе и совершенно в другом месте.

- комментировать

- ★2

- Комментарии ( 3 )

Почему наши ETF (БПИФ) на Америку не выгодны даже с учетом льготы по НДФЛ

- 08 февраля 2021, 20:08

- |

Все фонды отстают от бенчмарка, даже знаменитый VOO отстает от S&P 500. Только VOO отстает от индекса на 0,05% в год (чуть больше ежегодной комиссии — 0,03%). А вот торгующиеся на мосбирже фонды (ETF, БПИФ) могут отставать на 3% и более ежегодно, зато при их покупке инвестор имеет налоговую льготу по НДФЛ. Что выгоднее для инвестора: купить отечественные ETF, БПИФ на американский рынок со льготой по НДФЛ на мосбирже или инвестировать через зарубежного брокера в крупнейшие ETF на S&P 500, рассмотрим далее.

( Читать дальше )

и снова про бесполезность P/E. Итоги второго эксперимента

- 06 февраля 2021, 14:35

- |

Чуть ранее продал Verizon (VZ) — ещё один т.н. «див аристократ».

Это присказка, а сказка про индикатор P/E, бесполезность которого я последовательно пропагандирую.

В сентябре я сделал пост Разрыв в индикаторе (Gap in p/e) только увеличивается. Новая экономика США. ⇦ Там все подробности.

Затем,я начал эксперимент заново со следующей корректировкой:

1. по итогам года в портфелях осталось высокий PE — 48 акций, низкий PE — 46. При этом, в низком — у 5 акций fwd PE выше 15...

2. поэтому, я убрал не подходящие по PE (5 из низкого) и добавил новых акций, что бы получилось 50 в каждом портфеле согласно условиям эксперимента.

3. в каждом портфеле пересчитал веса заново - снова поровну — акции в равных долях. Т.е. в каждом портфеле средства снова распределены равномерно между 50-тью бизнесами.

( Читать дальше )

Прежде чем инвестировать в акции американской компании — прочти её 10-K отчёт

- 04 февраля 2021, 20:54

- |

В этой статье я попытаюсь коротко рассказать о том, как оптимально читать годовые отчеты компании (речь пойдет о 10-K форме), и на что стоит обращать внимание. Это будет программа-минимум для того, чтобы получить базовое представление касательно состояния бизнеса той или иной компании.

Что такое форма 10-K?

Форма 10-K представляет из себя годовой отчет деятельности компании, который включает такие разделы, как обзор бизнеса компании, основные риски, финансовая отчетность и комментарии к ней, корпоративное управление и т.д. Каждая компания, чьи акции торгуются на американской фондовой бирже, обязана ежегодно подавать форму 10-K в SEC.

( Читать дальше )

ТОП-10 дивидендных идей по текущим ценам

- 04 февраля 2021, 15:19

- |

Один из самых частых вопросов касается текущих идей на рынке. Сразу оговорюсь, что это лишь мое мнение и я сам на данные активы сделал ставку.

1️⃣ Юнипро — одна из самых интересных компаний с точки зрения див. доходности. Наконец-то работы по 3 энергоблоку БГРЭС вышли на финишную прямую, уже все готово к запуску, проводятся финальные испытания. После запуска блока в эксплуатацию размер дивидендов по заверению менеджмента поднимут до 0,317 руб, что дает около 11% ДД к текущим ценам. Также компания получила квоту на модернизацию 2,5ГВт в рамках ДПМ-2 до 2025 года, что позволит окупить вложенные инвестиции.

2️⃣ Энел — активно строит ветропарки, становясь все более зеленой. На период строительства менеджмент планирует платить по 3 млрд. руб в виде дивидендов или 0,085 руб на акцию, что дает к текущим ценам 9,5% годовых. Недавно вышла позитивная новость о том, что задержка ввода в эксплуатацию Азовской ВЭС (план — декабрь 2020 года) не повлечет применения штрафных санкций.

( Читать дальше )

Итоги января

- 03 февраля 2021, 20:31

- |

По результатам 2020 окончательно решил переносить фокус на акции американских бирж. Разделил депо на несколько частей, 1 часть на Америку, заодно квала получил, 2 часть долгосрочная на ИИС с вычетами (тут российские бумаги в основном), 3 часть для спекуляций на срочке.

На америке стратегия такая: 1) акции роста, в основном пока ИТ и фармацевтика, 2) вкладываюсь в стратегию Усиленных инвестиций, они тоже на смартлабе есть, 3) покупаю сильно упавшие шлаки, которые могут вырасти в несколько раз.

По итогам января стратегия оправдывается. Американская часть дала уже +10% в баксах с начала года. Основные идеи, сработавшие в январе, и ждущие реализации в феврале:

- GTHX — фарма, в феврале ждем одобрения крутого препарата против последствий рака, уже +70% к закупу, но жду иксы (не знаю, можно ли рекомендовать к покупке, акция уже удвоилась с лоев, так что осторожно).

- EBS — производитель вакцин от ковида — вы думали, Pfizer или Moderna сами делают вакцины? нет, они отдают само производство на другие конторы, как раз одной из них является EBS, вот это более живая идея

- DOCU — делает ЭЦП в мировом масштабе, реальная тема в условиях ковида, но тоже вырос прилично, не могу рекомендовать покупать.

- NVDA — растет биткойн, НВидиа — один из бенефициаров этой темы и в других начинаниях лидирует, жду мощный отчет и переоценку, не только по причине биткойна.

- LRN — бенефициар онлайн-обучения школоты в США, растет хорошими темпами

- MOMO — китайский аналог тиктока и давай поженимся в одном лице, наделал временно стратегических ошибок и упал, но восстанавливается.

( Читать дальше )

В сеть утекли данные среднего инвестиционного портфеля Мосбиржи

- 03 февраля 2021, 20:00

- |

Смеркалось. Снег укутывал печалью население городов. Сотрудники Московской биржи, как и в любой другой день, трудились на благо общества, но это им не помогло. Через работу системы пресс-службы Мосбиржы, данные о среднем инвестиционном портфеле просочились в сеть и взорвали её самым гуманным образом.

Московская биржа – это биржевой холдинг, который организует торги акциями, облигациями, валютой, зерном, производными инструментами и драгоценными металлами. Количество физических лиц, имеющие у неё брокерские счета, только за январь увеличились почти на 10%, составив 9,4 миллиона, а сделки совершало в 3 раза больше людей, чем в январе годом ранее. Лудоманы.

Объём сделок по акциями частными инвесторами достиг 41%, что составляет немалую и весомую силу на этом полигоне борьбы быков и медведей. Сбербанк в январе оказался более чем в 2,5 раза сильнее, чем банк Тинькофф, по количеству открытых ИИС (индивидуальных инвестиционных счетов) с 1.8млн против 0.643млн соответственно. Я бы уже впал в отчаяние, но их часы показывают, что этим заниматься некогда. Это Тинькофф понял ещё со времён «Техношока».

Лидерами по количеству открытых ИИС являются 3 «нерезиновых» региона: Москва, Московская область и Санкт-Петербург. Хотя об этом я мог сказать и не прибегая к поиску этой информацией.

Лидерами голубых фишек оказалась Роснефть. Лидерами средних и коротышей оказались ПИК и АФК Система. Вот, собственно, такая табличка:

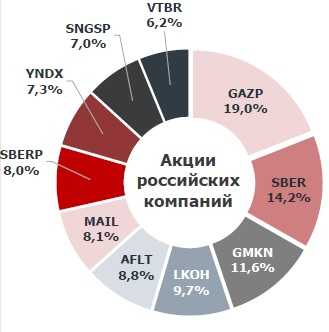

Скрывавшиеся ранее данные обнажили перед нами 3 средних инвестиционных портфеля Мосбиржы. Каждый из портфелей оказывается ориентирован на свой «рынок»

1)Средний портфель акций российских компаний, куда вошли такие акции, как: (Левенгук(LVHK) решили не добавлять)

Газпром(GAZP) -19%

Сбербанк(SBER) – 14,2%

СбербанкПреф(SBERP) – 8%

Норникель(GMKN) – 11,6%

ЛУКОЙЛ(LKOH) – 9,7%

Аэрофлот(AFLT)– 8,8% гы-гы

MAIL.ru Group(MAIL) – 8.1%

Yandex(YNDX) — 7,3%

СургутПреф(SNGSP) – 7%

ВТБ(VTBR)– 6.2% (аххахаха)

( Читать дальше )

Зарплата каждый день

- 03 февраля 2021, 18:07

- |

Рассчитывал собрать примерно 200 тикеров, но судя по всему их будет гораздо больше.

Даже не мог представить, насколько привлекательный рынок США для консервативного инвестора.

После унылой мосбиржи с её несколькими десятками квазигосударственных эмитентов просто глаза разбегаются. :)

Сотни компаний с растущими на протяжении десятилетий дивидендными выплатами!

Подавляющее большинство платят ежеквартально и некоторые даже ежемесячно.

Поэтому денежные поступления будут практически каждый день, что весьма полезно для ментального состояния.

Ты на бирже не мужик, если ты не знаешь Quik! Мои находки, мои непонятки.

- 03 февраля 2021, 11:46

- |

Начал работать, примерно, год назад, т.е. новичок. Пользуюсь Квиком. Торгую вручную в сроках от дней до месяцев и бесконечности. Т.е. не совсем смарт-лабовский формат, но, возможно, кому-нить пригодится. Личный опыт и вопросы. Итак.

1) Горячие клавиши!Сколько раз, в течение жизни, я мысленно благодарил одного из своих преподов в ВУЗе. Курс он читал какой-то незначащий, типа «Пакеты прикладных программ», что ли, но крепко-накрепко вдолбил в голову: работая в любой программе, первым делом, выучивай горячие клавиши!Это так сильно помогает, что странно, почему этому в школе не учат.

В Квике какие-то клавиши заданы, какие-то можно назначать, но, похоже, не все. Постоянно пользуюсь Ctrl+E (редактирование), Alt+G (график), Alt+I (информация об облигации), Ctrl+N (копия окна), Alt+T (показывать окно поверх других). Сильно не хватает клавиш для работы с шаблонами и вкладками. Например, переключаться между вкладками можно по Alt+1...Alt+9 можно, а между шаблонами нельзя. Загружать/удалять/переименовывать вкладки нельзя итд.

Вопрос: этих клавиш, действительно, нету и нельзя назначить или мне не по глазам?

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал