Избранное трейдера Тимофей Мартынов

А вы уже посчитали, как повышение НДС отразится лично на Вас?

- 08 октября 2025, 08:38

- |

Давайте-ка с вами попробуем посчитать, буквально на пальцах, во что повышение НДС выльется лично для вас.

Есть у нас три гипотетических российских гражданина, все три ежемесячно тратят 100 тысяч рублей. Но принадлежат они к разным социальным слоям: первый — зарабатывает 50 тысяч, а еще 50 снимает с кредитки; второй — сколько зарабатывает, столько и тратит, то есть 100 тысяч, а вот третьему повезло — зарабатывает он миллион, а тратит 100 тысяч.

И вроде как если три друга тратят в месяц одинаковую сумму, то и повышение НДС должно на них отразиться одинаково. Сейчас НДС в их тратах составляет 16666 рублей. После повышения ставки до 22% эта цифра увеличится до 18032 рубля. (Как посчитано- понятно? Или нужны пояснения). Вроде пока все одинаково.

А вот и нет. Давайте посчитаем отношение НДС к заработанному.

( Читать дальше )

- комментировать

- 31.9К | ★1

- Комментарии ( 45 )

⭐️Календарь оферт (октябрь) 🍁Как не словить -40% в облигациях?

- 08 октября 2025, 08:33

- |

Оферты в облигациях бывают нормальными… А бывают такими, или даже такими. Чтобы не получить одним днем -40% по счету мы придумали простое решение – Календарь. Да, да, зумеры изобрели календарь… 😉 Мы для вас вручную перебираем оферты, отсеиваем лишнее, и напоминаем раз в месяц

Яркими примерами 💩фу-фу-фу оферты стали:

И даже наша любимая 🌲Сегежа🫤

( Читать дальше )

Кого послушать на главной конференции для инвесторов и трейдеров?

- 08 октября 2025, 04:47

- |

Будет один день, восемь залов и десятки спикеров — от ветеранов Смартлаба до корпоративных представителей и фондов.

В 12:00 я сам выступаю в зале №7 («Спекуляции») — расскажу про автоматизацию и новые подходы к работе с финансовыми данными. Если вам близки темы Python, Excel и трейдинговых API — буду рад личному знакомству (после моего выступления).

Но ещё я готовлю подробный репортаж о конференции — не просто «понравилось / не понравилось», а именно что полезного можно вынести из каждого выступления.

В моей статье не будет фраз вроде «инфоцыганщина» или «всё ни о чём» — я хочу сделать срез того, что реально может быть полезно частному инвестору.

Фото с прошлого 2024 года

Мой предварительный маршрут по залам:

10:15, зал 1: открытие конференции — Тимофей Мартынов, Сергей Хотимский

11:00, зал 7: Сергей Таболин

12:00, зал 7: Михаил Шардин (мой доклад)

( Читать дальше )

Скоро придётся всем платить за ОМС

- 07 октября 2025, 19:20

- |

Матвиенко нормальную идею закинула. Где за медицинское страхование будут обязаны платить безработные. Мол, нормальные люди оплачивают ОМС тунеядцам. И в целом, как бы вам не было противно, она права. Те, кто работает чёрным в чёрную, не производит отчисление никаких налогов, кроме уплаченных при покупке в магазине или за имущество.

В России в 2023 году насчитали 14,9 млн человек трудоспособного возраста, которые не работали и работу не искали. А на что жили, спрашивается7 что за нетрудовые доходы? А вот как раз проблема в том, что доходы были и даже трудовые. Но эти люди хитро избегали возможности скидывать деньги «в общаг». Т.е. такие себе пиявки на израненном теле государства.

Теперь Матвиенко предложили обязать таких людей платить по 45к рублей в год за медицинское страхование. Для примера, ИП в 2020 году платил 8426 рублей. В 2024 году эта сумма стала уже 49500 рублей. Для сотрудников организаций, кто устроен по серой схеме и получает минималку, взносы в год 11776 рублей. Поэтому чтобы безработные не расслаблялись, они станут платить по 45000 рублей.

( Читать дальше )

Моментум-портфель и фундаментальный анализ: как это сочетается?

- 06 октября 2025, 11:43

- |

Рубрика «вопрос — ответ».

«Если у вас в портфеле акций 50/50 две разные (если не противоположные) по смыслу и задачам стратегии, то нет ощущения, что в итоге в портфеле лежит примерно широкий рынок? И что Альфе становится неоткуда взяться?»

Оговорюсь, это реплика в ответ на мое признание, что моментум и фундаментал у меня примерно 50/50. Но что важно? Стратегии не противоположные, там часто одни и те же акции, просто взятые по разным основаниям.

Противоположностью Моментума был бы Анти-Моментум, то есть просто корзинка дохлых котят, акций максимально хуже рынка. А противоположностью фундаментального портфеля был бы портфель акций с самыми отвратными мультипликаторами, с долгами, без прибыли. И вот два анти-портфеля, пожалуй, были бы хуже рынка. Но никто не призывает такое играть.

«Ребалансировка портфеля по моментуму раз в месяц получается лучше показывает себя чем раз в неделю? Или просто вам так удобнее?»

( Читать дальше )

⛏ ЮГК. Финита ля комедия?

- 02 октября 2025, 12:05

- |

Дорогие подписчики, сегодня поговорим о золотодобытчике ЮГК и его финансовых результатах по итогам 1П2025. С момента последнего обзора в ЮГК случились серьезные перемены, в ходе которых контролирующим акционером стало государство. Пройдемся по ключевым моментам и разберемся, есть ли здесь перспективы:

— Выручка: 44,2 млрд руб (+29,6% г/г)

— EBITDA: 8,5 млрд руб (+15,4% г/г)

— Чистая прибыль: 7,3 млрд руб (+35,2% г/г)

Телеграм канал Фундаменталка — обзоры компаний, ключевых новостей фондового рынка РФ

📈 Невзирая на то, что производство на Уральском хабе показало существенное сокращение, выручка ЮГК в отчетном периоде выросла на 29,6% г/г — до 44,2 млрд руб., что обусловлено положительной динамикой цен на золото. На фоне этого EBITDA прибавила 8,5% г/г — до 15,4 млрд руб., а чистая прибыль увеличилась на красивые 35,2% г/г и составила 7,3 млрд руб., только вот с прибылью есть один маленький нюанс👇

Если скорректировать чистую прибыль на курсовые разницы (6,6 млрд руб.), то получим всего 666 млн руб. за 1П2025. Год к году имеем падение на 74,7%.

( Читать дальше )

Хэдхантер. Ситуация на рынке труда в сентябре ухудшилась, а тут еще и рост страховых взносов подъехал. Изменение целевой цены!

- 01 октября 2025, 20:06

- |

Вышла статистика рынка труда за сентябрь 2025 года, которую Хедхантер публикует ежемесячно, что же там интересного:

( Читать дальше )

Родила контора в ночь не то сына, не то дочь: Мать и дитя разродилась дивидендами

- 01 октября 2025, 14:07

- |

После объявления рекомендации выплаты дивидендов, котировки акций Мать и дитя прибавили 2%.

Совет директоров МД Медикал Груп (Мать и дитя) решил предложить выплату дивидендов по результатам 1 полугодия 2025 года 42 рубля дивидендами на акцию, что означает дивдоходность около 3,4%. Дивиденды всегда звучат хорошо, но так ли хорошо в этом случае?

Прежде всего предлагаю вспомнить предыдущие выплаты:

( Читать дальше )

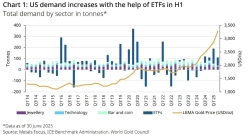

Спрос на золото в США вырос на 110%. В чём причина?

- 01 октября 2025, 12:19

- |

По данным Мирового совета по золоту (WGC), во втором квартале 2025 года спрос на золото в США вырос на 110% по сравнению с предыдущим годом, но снизился на 34% к прошлому кварталу. Хотя эти данные охватывают только рынок Соединённых Штатов, ситуация на нём сильно влияет на мировой спрос и поэтому важна для каждого инвестора, интересующегося золотом.

Квартальное снижение вызвано сокращением потребительского спроса на золото из-за удорожания металла за последние несколько лет. Он, согласно августовскому обзору WGC, во втором квартале 2025 года упал на 24% по сравнению с аналогичным периодом прошлого года. Наибольшее падение произошло в сегменте золотых монет и слитков, где квартальный спрос составил всего 9 тонн (-53% г/г), став самым низким с конца 2019 года.Хотя за этот же период стоимость золота увеличилась почти на 40%, США стали одним из немногих рынков, где продажи этого сегмента снизились также и в долларовом выражении.

( Читать дальше )

📉МосБиржа: шокирующая статистика, которая перевернет ваше представление об инвестициях

- 30 сентября 2025, 09:20

- |

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал