SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

stanislava

Мечел - несколько разочаровывающие результаты из-за снижения продаж коксующегося угля при благоприятной ценовой конъюнктуре в 1 квартале

- 01 июня 2017, 11:05

- |

Мечел опубликовал операционные результаты за 1К17

Продажи концентрата коксующегося угля упали на 8% кв/кв до 2,0 млн т, включая 1,2 млн т, проданные третьим сторонам (-22% кв/кв) из-за распродажи запасов в 4К и роста доли энергетического угля в Нерюнгринском угольном разрезе. Продажи энергетического угля немного снизились — до 1,7 млн т (-3% кв/кв), поскольку отгрузка в Китай была перенесена на следующий отчетный период. Продажи PCI и антрацитов выросли на 13% и 9% соответственно. Общие продажи стальной продукции упали на 2% до 1,05 млн т, несмотря на сезонное снижение спроса на арматуру в России. Мечел зафиксировал рекордный объем проката в марте — 65 тыс т на универсальном рельсобалочном стане, что предполагает аннуализированный объем 780 тыс т. Производство на Эльгинском комплексе было стабильным — 837 тыс т .

Продажи концентрата коксующегося угля упали на 8% кв/кв до 2,0 млн т, включая 1,2 млн т, проданные третьим сторонам (-22% кв/кв) из-за распродажи запасов в 4К и роста доли энергетического угля в Нерюнгринском угольном разрезе. Продажи энергетического угля немного снизились — до 1,7 млн т (-3% кв/кв), поскольку отгрузка в Китай была перенесена на следующий отчетный период. Продажи PCI и антрацитов выросли на 13% и 9% соответственно. Общие продажи стальной продукции упали на 2% до 1,05 млн т, несмотря на сезонное снижение спроса на арматуру в России. Мечел зафиксировал рекордный объем проката в марте — 65 тыс т на универсальном рельсобалочном стане, что предполагает аннуализированный объем 780 тыс т. Производство на Эльгинском комплексе было стабильным — 837 тыс т .

Несколько разочаровывающие результаты, на наш взгляд, из-за снижения продаж коксующегося угля при благоприятной ценовой конъюнктуре в квартале (1К17 — бенчмарк FOB Australia $285/т). Продажи стали скорее всего улучшатся во 2К на фоне начала строительного сезона в России, однако мы считаем, что рынок сфокусируется на показателях продаж коксующегося угля, поскольку цены на сырье вновь выросли из-за наводнений в Австралии. У нас нет официальной рекомендации по акциям Мечела.АТОН

- комментировать

- Комментарии ( 0 )

Мечел - впереди может быть еще один сильный квартал из-за роста спотовых цен на коксующийся уголь в результате наводнений в Австралии

- 01 июня 2017, 10:52

- |

Мечел опубликовал финансовые результаты за 1К17

Выручка составила 77,4 млрд руб. (-3% кв/кв), EBITDA — 22,8 млрд руб. (-7% кв/кв), рентабельность EBITDA упала всего на 2 пп, оставшись на комфортном уровне 29%. Чистая прибыль Мечела увеличилась до 13,9 млрд руб. с 1,6 млрд руб. в предыдущем квартале. Рост контрактной цены коксующегося угля в 1К17 до $285/т (с $200/т в 4К) помог компенсировать негативное влияние укрепления рубля на 7% и снижения продаж коксующегося угля на 8%. Показатель EBITDA добывающего сегмента вырос до 20 млрд руб. (+11% кв/кв), а рентабельность увеличилась до 49%, несмотря на сезонный зимний рост производственной себестоимости. Как и ожидалось, в стальном сегменте EBITDA упала до 3,6 млрд руб. (-51% кв/кв) на фоне подорожания сырья и сезонного замедления строительной активности — рентабельность упала до 8%. Чистая задолженность Мечела снизилась до 421 млн руб., а коэффициент чистой задолженности упал до 5,3x с 6,6x в конце 2016.

Выручка составила 77,4 млрд руб. (-3% кв/кв), EBITDA — 22,8 млрд руб. (-7% кв/кв), рентабельность EBITDA упала всего на 2 пп, оставшись на комфортном уровне 29%. Чистая прибыль Мечела увеличилась до 13,9 млрд руб. с 1,6 млрд руб. в предыдущем квартале. Рост контрактной цены коксующегося угля в 1К17 до $285/т (с $200/т в 4К) помог компенсировать негативное влияние укрепления рубля на 7% и снижения продаж коксующегося угля на 8%. Показатель EBITDA добывающего сегмента вырос до 20 млрд руб. (+11% кв/кв), а рентабельность увеличилась до 49%, несмотря на сезонный зимний рост производственной себестоимости. Как и ожидалось, в стальном сегменте EBITDA упала до 3,6 млрд руб. (-51% кв/кв) на фоне подорожания сырья и сезонного замедления строительной активности — рентабельность упала до 8%. Чистая задолженность Мечела снизилась до 421 млн руб., а коэффициент чистой задолженности упал до 5,3x с 6,6x в конце 2016.

Мы считаем, что Мечел опубликовал неплохие результаты, продемонстрировавшие видимое снижение долговой нагрузки — сокращение коэффициента чистой задолженности. Привилегированные акции Мечела взлетели на фоне сильного роста чистой прибыли — компания ежегодно должна выплачивать 20% от чистой прибыли по МСФО держателям привилегированных акций, и чистая прибыль за 1К17 предполагает дивидендную доходность приблизительно 18%. Тем не менее мы отмечаем, что на результатах за 1К сказалась прибыль от курсовых разниц в размере 9,7 млрд руб. на фоне укрепления рубля, и этот показатель может развернуться к концу года, если рубль подешевеет — сценарий, которого ожидают многие участники рынка. Мы считаем, что у Мечела впереди может быть еще один сильный квартал из-за роста спотовых цен на коксующийся уголь в результате наводнений в Австралии. У нас нет официальной рекомендации по акциям Мечела.АТОН

Аналитики считают Лукойл одной из самых привлекательных компаний в российском нефтяном сегменте, объединяющей сильный FCF, рост дивидендов и добыче самой высокорентабельной нефти.

- 01 июня 2017, 10:43

- |

Лукойл провел телеконференцию

Ниже мы выделяем наиболее важные моменты.

Капзатраты.Компания подтвердила свой прогноз в районе 550-600 млрд руб. Мы закладываем в нашу модель на 2017 600 млрд руб.

Добыча. ЛУКОЙЛ прогнозирует рост добычи углеводородов на 1-2% в этом году за счет роста добычи газа, в основном, в Узбекистане. Компания не ожидает никаких изменений в ее текущих планах добычи на высокомаржинальных проектах, таких как в Северном Каспии, на Пякяхинском месторождении и в Тимано-Печоре.

Инвестиционные планы. ЛУКОЙЛ продолжит повышать буровую активность в Западной Сибири, где планируется ограничить темпы снижения добычи, которое отмечается на зрелых месторождениях в этом регионе — компания ожидает роста объемов бурения на 10-15% г/г в этом году. Что касается разведки, ЛУКОЙЛ по-прежнему нацелен на северный Каспий и Балтийское море, полуостров Таймыр и блок -10 в Ираке. В случае с Северной Курной-2 ЛУКОЙЛ пока будет поддерживать добычу в рамках 1-ой очереди (400 тыс барр. в сутки), и пока не планирует инвестиции во 2-ую очередь проекта.

( Читать дальше )

Ниже мы выделяем наиболее важные моменты.

Капзатраты.Компания подтвердила свой прогноз в районе 550-600 млрд руб. Мы закладываем в нашу модель на 2017 600 млрд руб.

Добыча. ЛУКОЙЛ прогнозирует рост добычи углеводородов на 1-2% в этом году за счет роста добычи газа, в основном, в Узбекистане. Компания не ожидает никаких изменений в ее текущих планах добычи на высокомаржинальных проектах, таких как в Северном Каспии, на Пякяхинском месторождении и в Тимано-Печоре.

Инвестиционные планы. ЛУКОЙЛ продолжит повышать буровую активность в Западной Сибири, где планируется ограничить темпы снижения добычи, которое отмечается на зрелых месторождениях в этом регионе — компания ожидает роста объемов бурения на 10-15% г/г в этом году. Что касается разведки, ЛУКОЙЛ по-прежнему нацелен на северный Каспий и Балтийское море, полуостров Таймыр и блок -10 в Ираке. В случае с Северной Курной-2 ЛУКОЙЛ пока будет поддерживать добычу в рамках 1-ой очереди (400 тыс барр. в сутки), и пока не планирует инвестиции во 2-ую очередь проекта.

( Читать дальше )

Газпром - результаты телеконференции являются нейтральными для акций

- 01 июня 2017, 10:21

- |

Газпром: телеконференция по итогам 1К17

Мы выделяем следующие наиболее важные моменты.

Капзатраты. Газпром повысил свой прогноз до 1,8 трлн руб. с предыдущего 1,7 трлн руб. (с учетом НДС), представленного на прошлой квартальной телеконференции. Эта цифра не является окончательной и будет пересмотрена в сентябре. В настоящий момент в нашей модели для Газпрома мы закладываем капзатраты (без учета НДС) $20,4 млрд, в то время как консенсус-прогноз Bloomberg предполагает $24,6 млрд.

Прогноз по EBITDA. Газпром ожидает, что EBITDA в 2017 вырастет на 10% г/г в долларовом выражении. Это предполагает годовой показатель EBITDA $21,7 млрд в этом году, что выглядит достаточно умеренно по сравнению с нашим прогнозом $25,1 млрд и консенсус-прогнозом Bloomberg $24,4 млрд.

Экспорт газа. Компания вновь не представила точного прогноза по объемам экспорта газа, добавив, что она видит хорошие шансы на то, что они превысят уровень прошлого года. Эффективная цена реализации газа в Европе прогнозируется в районе $180-190/тыс куб м, что объясняет умеренный прогноз по EBITDA по сравнению с нашим и консенсус-прогнозом — мы в настоящий момент закладываем в нашу модель цену $210-220/тыс куб м для стран дальнего зарубежья.

( Читать дальше )

Мы выделяем следующие наиболее важные моменты.

Капзатраты. Газпром повысил свой прогноз до 1,8 трлн руб. с предыдущего 1,7 трлн руб. (с учетом НДС), представленного на прошлой квартальной телеконференции. Эта цифра не является окончательной и будет пересмотрена в сентябре. В настоящий момент в нашей модели для Газпрома мы закладываем капзатраты (без учета НДС) $20,4 млрд, в то время как консенсус-прогноз Bloomberg предполагает $24,6 млрд.

Прогноз по EBITDA. Газпром ожидает, что EBITDA в 2017 вырастет на 10% г/г в долларовом выражении. Это предполагает годовой показатель EBITDA $21,7 млрд в этом году, что выглядит достаточно умеренно по сравнению с нашим прогнозом $25,1 млрд и консенсус-прогнозом Bloomberg $24,4 млрд.

Экспорт газа. Компания вновь не представила точного прогноза по объемам экспорта газа, добавив, что она видит хорошие шансы на то, что они превысят уровень прошлого года. Эффективная цена реализации газа в Европе прогнозируется в районе $180-190/тыс куб м, что объясняет умеренный прогноз по EBITDA по сравнению с нашим и консенсус-прогнозом — мы в настоящий момент закладываем в нашу модель цену $210-220/тыс куб м для стран дальнего зарубежья.

( Читать дальше )

Аналитики считают опубликованные показатели высокими, и сохраняют позитивный взгляд на акции Газпрома

- 01 июня 2017, 10:05

- |

Газпром опубликовал сильные финансовые результаты за 1К17, FCF не индикативен

Газпром вчера опубликовал финансовые результаты за 1К17 по МСФО. Выручка составила 1815,3 млрд руб. (+3% по сравнению с прогнозом Атона и консенсус-прогнозом, +1% кв/кв), показатель EBITDA достиг 443,7 млрд руб. (+3% по сравнению с прогнозом Атона и консенсус-прогнозом, +45% кв/кв), отражая более сильный рост выручки, в основном из-за эффективной экспортной цены на газ, которая оказалась выше, чем мы ожидали. Чистая прибыль также оказалась выше — 333,5 млрд руб. (+7% по сравнению с прогнозом Атона, +4% по сравнению с консенсус-прогнозом, +38% кв/кв). FCF ушел глубоко в минус — минус 216 млрд руб. на фоне снижения OCF на 73% кв/кв после аномально высокого оттока оборотного капитала в размере 292,6 млрд руб. Этот отток был связан с переклассификацией денежных средств и депозитов Газпрома (некоторые депозиты компании были включены в прочие оборотные активы, а значит вошли в расчет оборотного капитала), таким образом, имея мало общего с обычной деятельностью Газпрома. За вычетом вышеупомянутого эффекта переклассификации депозитов FCF оказался высоким — 112 млрд руб., как отметила компания на вчерашней телеконференции. Напомним, что в 1К16 компания испытала обратный эффект — огромное высвобождение оборотного капитала в размере 240 млрд руб., которое также стало причиной экстремально высокого FCF на уровне 237,4 млрд руб., поэтому FCF Газпрома был нейтральным за вычетом этого эффекта.

( Читать дальше )

Газпром вчера опубликовал финансовые результаты за 1К17 по МСФО. Выручка составила 1815,3 млрд руб. (+3% по сравнению с прогнозом Атона и консенсус-прогнозом, +1% кв/кв), показатель EBITDA достиг 443,7 млрд руб. (+3% по сравнению с прогнозом Атона и консенсус-прогнозом, +45% кв/кв), отражая более сильный рост выручки, в основном из-за эффективной экспортной цены на газ, которая оказалась выше, чем мы ожидали. Чистая прибыль также оказалась выше — 333,5 млрд руб. (+7% по сравнению с прогнозом Атона, +4% по сравнению с консенсус-прогнозом, +38% кв/кв). FCF ушел глубоко в минус — минус 216 млрд руб. на фоне снижения OCF на 73% кв/кв после аномально высокого оттока оборотного капитала в размере 292,6 млрд руб. Этот отток был связан с переклассификацией денежных средств и депозитов Газпрома (некоторые депозиты компании были включены в прочие оборотные активы, а значит вошли в расчет оборотного капитала), таким образом, имея мало общего с обычной деятельностью Газпрома. За вычетом вышеупомянутого эффекта переклассификации депозитов FCF оказался высоким — 112 млрд руб., как отметила компания на вчерашней телеконференции. Напомним, что в 1К16 компания испытала обратный эффект — огромное высвобождение оборотного капитала в размере 240 млрд руб., которое также стало причиной экстремально высокого FCF на уровне 237,4 млрд руб., поэтому FCF Газпрома был нейтральным за вычетом этого эффекта.

( Читать дальше )

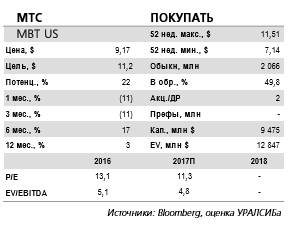

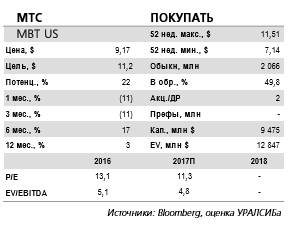

Развитие сервиса Кошелек МТС Деньги является попыткой использовать доступ к обширной абонентской базе МТС для получения дополнительных доходов от финансовых услуг

- 01 июня 2017, 01:05

- |

Компания перезапустила сервис Кошелек МТС Деньги

Сервис должен стать единой точкой доступа к финансовым услугам под брендом МТС. Вчера МТС объявила о перезапуске сервиса Кошелек МТС Деньги, который должен стать единой точкой доступа к финансовым услугам под брендом МТС. В рамках сервиса, реализованного с помощью мобильного приложения и вебсайта, будут объединены все платежные инструменты: сервисы мобильной коммерции и мобильного банкинга, а также счета телефона, электронного кошелька и банковских карт. Услуга будет доступна как корпоративным, так и частным абонентам МТС, а также абонентам других операторов. Сервис МТС Деньги также будет объединен с сервисом мобильного банкинга МТС Банка.

Относительно небольшие инвестиции в проект... Сервис Кошелек МТС Деньги был запущен в 2016 г. и первоначально предлагал ограниченную функциональность по осуществлению платежей и денежных переводов. В новом варианте будет реализован функционал переводов по номеру мобильного телефона незарегистрированным пользователям, оплата в интернет-магазинах, мессенджерах и других приложениях, возможность привязывать счет кошелька к сервисам Apple Pay, Android Pay и Samsung Pay, выпуск виртуальной банковской карты, возможность оформлять кредиты, вклады и карты, покупать доли в ПИФах, страховать средства, а также анализировать свои расходы. По оценке МТС, инвестиции в проект в период с 2016 по 2020 г. составят 600 млн руб.

( Читать дальше )

Сервис должен стать единой точкой доступа к финансовым услугам под брендом МТС. Вчера МТС объявила о перезапуске сервиса Кошелек МТС Деньги, который должен стать единой точкой доступа к финансовым услугам под брендом МТС. В рамках сервиса, реализованного с помощью мобильного приложения и вебсайта, будут объединены все платежные инструменты: сервисы мобильной коммерции и мобильного банкинга, а также счета телефона, электронного кошелька и банковских карт. Услуга будет доступна как корпоративным, так и частным абонентам МТС, а также абонентам других операторов. Сервис МТС Деньги также будет объединен с сервисом мобильного банкинга МТС Банка.

Относительно небольшие инвестиции в проект... Сервис Кошелек МТС Деньги был запущен в 2016 г. и первоначально предлагал ограниченную функциональность по осуществлению платежей и денежных переводов. В новом варианте будет реализован функционал переводов по номеру мобильного телефона незарегистрированным пользователям, оплата в интернет-магазинах, мессенджерах и других приложениях, возможность привязывать счет кошелька к сервисам Apple Pay, Android Pay и Samsung Pay, выпуск виртуальной банковской карты, возможность оформлять кредиты, вклады и карты, покупать доли в ПИФах, страховать средства, а также анализировать свои расходы. По оценке МТС, инвестиции в проект в период с 2016 по 2020 г. составят 600 млн руб.

( Читать дальше )

Тинькофф банк - дивидендная доходность за квартал равна 1,4%

- 01 июня 2017, 00:41

- |

Результаты за 1 кв. 2017 г. по МСФО: годовые прогнозы менеджмента остаются неизменными

Выкуп суборда позитивно скажется на стоимости фондирования. Тинькофф Банк вчера опубликовал отчетность за 1 кв. 2017 г. по МСФО. Она не принесла больших сюрпризов в части финпоказателей. Так, чистая прибыль оказалась на уровне консенсус-прогноза и на 2% выше наших ожиданий. Рентабельность капитала составила 43%. Маржа повысилась на 10 б.п. за квартал, что чуть лучше нашего прогноза (20 б.п.) и существенно лучше ожиданий рынка (150 б.п.). Впрочем, ЧПД совпал и с нашей, и с консенсусной оценкой. В свете новых регулятивных требований банк снизил ставки в апреле и по-прежнему ожидает влияния на валовую доходность до 2 п.п., кроме того, должна снизиться доля комиссий, связанных с выдачей кредитов (в отличие от некредитных комиссий). Во 2 кв. банк выкупал субординированные еврооблигации и понесет разовый убыток на 170 млн руб. (или больше, если объем выкупа увеличится), однако впоследствии это положительно скажется на стоимости фондирования. Также позитивны для стоимости фондирования общее снижение ставок, погашение старых дорогих депозитов и размещение нового рублевого выпуска по ставке примерно на уровне депозитных.

( Читать дальше )

Выкуп суборда позитивно скажется на стоимости фондирования. Тинькофф Банк вчера опубликовал отчетность за 1 кв. 2017 г. по МСФО. Она не принесла больших сюрпризов в части финпоказателей. Так, чистая прибыль оказалась на уровне консенсус-прогноза и на 2% выше наших ожиданий. Рентабельность капитала составила 43%. Маржа повысилась на 10 б.п. за квартал, что чуть лучше нашего прогноза (20 б.п.) и существенно лучше ожиданий рынка (150 б.п.). Впрочем, ЧПД совпал и с нашей, и с консенсусной оценкой. В свете новых регулятивных требований банк снизил ставки в апреле и по-прежнему ожидает влияния на валовую доходность до 2 п.п., кроме того, должна снизиться доля комиссий, связанных с выдачей кредитов (в отличие от некредитных комиссий). Во 2 кв. банк выкупал субординированные еврооблигации и понесет разовый убыток на 170 млн руб. (или больше, если объем выкупа увеличится), однако впоследствии это положительно скажется на стоимости фондирования. Также позитивны для стоимости фондирования общее снижение ставок, погашение старых дорогих депозитов и размещение нового рублевого выпуска по ставке примерно на уровне депозитных.

( Читать дальше )

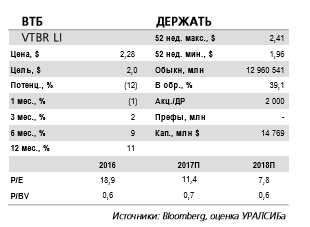

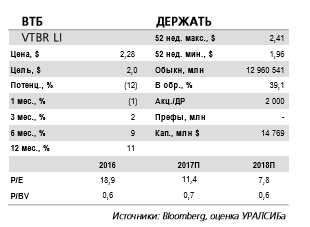

ВТБ - видим потенциал повышения годового прогноза прибыли на 10-15%

- 01 июня 2017, 00:16

- |

Результаты за апрель 2017 г. по МСФО: рентабельность капитала снизилась до 7%

Маржа осталась на уровне 4,1%. Вчера ВТБ опубликовал отчетность за апрель и 4 мес. 2017 г. по МСФО, отразившую снижение месячного ROAE до 6,6% против почти 9% в 1 кв. 2017 г. Это снижение произошло, в частности, за счет невысокого прочего дохода. При этом группа сохранила ЧПМ на уровне 4,1%, что соответствует прогнозу менеджмента, предусматривающему показатель выше 4% на текущий год, и немного снизила стоимость риска до 1,6% с 1,8% в 1 кв. с учетом забалансовых гарантий, или до 1,8% против 1,9% без них. Также удалось сохранить низкие темпы роста расходов плюс 1,5% год к году за апрель и плюс 1,6% за 4 мес. Соотношение Расходы/Доходы в апреле выросло до 45%, но по итогам 4 мес. составило 43%, что пока укладывается в прогноз менеджмента (ниже 45%).

Корпоративный портфель пока отстает от сектора, а розничный его, напротив, опережает. Рост чистых комиссий в апреле замедлился год к году до 5% против 13% в 1 кв. Последний прогноз руководства банка предполагает увеличение на 17% в 2017 г., пока же фактический показатель по итогам 4 мес. (+11%) отстает от этого прогноза. Корпоративные кредиты прибавили 0,5% за месяц (благодаря переоценке) и снизились на 2,3% с начала года в номинальном выражении (немного хуже сектора), а розничный кредитный портфель вырос на 1,3% за месяц и на 3,8% с начала года (лучше сектора).

( Читать дальше )

Маржа осталась на уровне 4,1%. Вчера ВТБ опубликовал отчетность за апрель и 4 мес. 2017 г. по МСФО, отразившую снижение месячного ROAE до 6,6% против почти 9% в 1 кв. 2017 г. Это снижение произошло, в частности, за счет невысокого прочего дохода. При этом группа сохранила ЧПМ на уровне 4,1%, что соответствует прогнозу менеджмента, предусматривающему показатель выше 4% на текущий год, и немного снизила стоимость риска до 1,6% с 1,8% в 1 кв. с учетом забалансовых гарантий, или до 1,8% против 1,9% без них. Также удалось сохранить низкие темпы роста расходов плюс 1,5% год к году за апрель и плюс 1,6% за 4 мес. Соотношение Расходы/Доходы в апреле выросло до 45%, но по итогам 4 мес. составило 43%, что пока укладывается в прогноз менеджмента (ниже 45%).

Корпоративный портфель пока отстает от сектора, а розничный его, напротив, опережает. Рост чистых комиссий в апреле замедлился год к году до 5% против 13% в 1 кв. Последний прогноз руководства банка предполагает увеличение на 17% в 2017 г., пока же фактический показатель по итогам 4 мес. (+11%) отстает от этого прогноза. Корпоративные кредиты прибавили 0,5% за месяц (благодаря переоценке) и снизились на 2,3% с начала года в номинальном выражении (немного хуже сектора), а розничный кредитный портфель вырос на 1,3% за месяц и на 3,8% с начала года (лучше сектора).

( Читать дальше )

Лукойл - ожидаем комментариев по краткосрочным ориентирам, СДП и дивидендам

- 31 мая 2017, 23:59

- |

Результаты по МСФО за 1 кв. 2017 г.: EBITDA выросла на 8% год к году и оказалась на 12% выше нашей оценки

EBITDA в долларах выросла на 37% год к году. Вчера ЛУКОЙЛ отчитался по МСФО за 1 кв. 2017 г. Выручка возросла на 22% год к году и на 2% квартал к кварталу до 1 432 млрд руб. (24,3 млрд долл.), оказавшись на 3% выше нашего прогноза и на 2% выше рыночных ожиданий. Показатель EBITDA увеличился на 8% год к году и на 13% квартал к кварталу и составил 208 млрд руб. (3,53 млрд долл.), что на 12% выше нашей оценки и на 8% превосходит консенсус-прогноз. В долларах EBITDA выросла на 37% год к году и 21% квартал к кварталу. Рентабельность по EBITDA уменьшилась на 1,8 п.п. год к году и увеличилась на 1,4 п.п. квартал к кварталу до 14,5%. Чистая прибыль выросла на 34% год к году и на 54% квартал к кварталу до 62 млрд руб. (1,1 млрд долл.) это на 22% и 20% выше нашего и консенсусного прогнозов соответственно. Чистая рентабельность увеличилась на 0,7 п.п. год к году и на 1 п.п. квартал к кварталу до 4,4%.

( Читать дальше )

EBITDA в долларах выросла на 37% год к году. Вчера ЛУКОЙЛ отчитался по МСФО за 1 кв. 2017 г. Выручка возросла на 22% год к году и на 2% квартал к кварталу до 1 432 млрд руб. (24,3 млрд долл.), оказавшись на 3% выше нашего прогноза и на 2% выше рыночных ожиданий. Показатель EBITDA увеличился на 8% год к году и на 13% квартал к кварталу и составил 208 млрд руб. (3,53 млрд долл.), что на 12% выше нашей оценки и на 8% превосходит консенсус-прогноз. В долларах EBITDA выросла на 37% год к году и 21% квартал к кварталу. Рентабельность по EBITDA уменьшилась на 1,8 п.п. год к году и увеличилась на 1,4 п.п. квартал к кварталу до 14,5%. Чистая прибыль выросла на 34% год к году и на 54% квартал к кварталу до 62 млрд руб. (1,1 млрд долл.) это на 22% и 20% выше нашего и консенсусного прогнозов соответственно. Чистая рентабельность увеличилась на 0,7 п.п. год к году и на 1 п.п. квартал к кварталу до 4,4%.

( Читать дальше )

ФСК продемонстрировала хороший рост EBITDA по МСФО в 1 квартале

- 31 мая 2017, 23:43

- |

ФСК увеличила скорректированную EBITDA по МСФО в I кв. до 35,5 млрд руб., скорректированную прибыль — до 18,1 млрд руб.

Чистая прибыль ФСК ЕЭС по МСФО в январе-марте текущего года составила почти 5,8 млрд руб. против 16,4 млрд руб. в аналогичный период 2016 года (сокращение в 2,8 раза), следует из отчетности компании. При этом скорректированная чистая прибыль компании выросла на 6,5%, до 18,1 млрд руб. Скорректированный показатель EBITDA в первом квартале составил 35,5 млрд руб. против 29,3 млрд руб. в аналогичный период 2016 года, сообщила компания. Выручка компании за отчетный период снизилась с 52,54 млрд руб. до 49,8 млрд. руб.

Чистая прибыль ФСК ЕЭС по МСФО в январе-марте текущего года составила почти 5,8 млрд руб. против 16,4 млрд руб. в аналогичный период 2016 года (сокращение в 2,8 раза), следует из отчетности компании. При этом скорректированная чистая прибыль компании выросла на 6,5%, до 18,1 млрд руб. Скорректированный показатель EBITDA в первом квартале составил 35,5 млрд руб. против 29,3 млрд руб. в аналогичный период 2016 года, сообщила компания. Выручка компании за отчетный период снизилась с 52,54 млрд руб. до 49,8 млрд. руб.

Снижение выручки компании связано с сокращение выручки от техприсоединения на 94,1%, а также падением в 4 раза доходов по генподрядным договорам «дочек». В то же время от основной деятельности выручка показала рост на 10,3%, до 45,9 млрд руб. ввиду роста тарифа и увеличения потребления. ФСК продемонстрировала хороший рост EBITDA при том, что операционные расходы увеличились на 2,1%. Это связано с тем, что при расчете EBITDA ФСК ЕЭС не учитывала убыток, связанный с восстановлением контроля над дочерней компанией Нурэнерго (в 12,3 млрд руб.). Этот же фактор и стал причиной роста скорректированной чистой прибыли.Промсвязьбанк

теги блога stanislava

- Globaltrans

- IPO

- Mail.ru Group

- Ozon

- TCS Group

- Veon

- VK

- X5 Retail Group

- Акрон

- акции

- Алроса

- Арктик СПГ-2

- АФК Система

- АЭРОФЛОТ

- Банк Санкт-Петербург

- банки

- Башнефть

- ВТБ

- Газпром

- Газпромнефть

- ГМК НорНикель

- Детский мир

- диввыплаты

- дивдоходность

- дивидендная политика

- дивидендные выплаты

- дивиденды

- дивполитика

- доллар рубль

- доллар-рубль

- доходность

- Евраз

- ЕС

- Интер РАО

- ИнтерРАО

- Китай

- Лента

- ЛСР Группа

- ЛУКОЙЛ

- М.Видео

- Магнит

- Мегафон

- Мечел

- ММК

- мосбиржа

- Московская биржа

- МТС

- НДПИ

- нефть

- нефть Brent

- НЛМК

- НМТП

- Новатэк

- Норникель

- облигации

- опек+

- операционные результаты

- отчеты МСФО

- ОФЗ

- ПИК СЗ

- Полиметалл

- Полюс Золото

- прогноз по акциям

- прогноз финрезультатов

- Распадская

- редомициляция

- РЖД

- Роснефть

- Россети

- Ростелеком

- Русагро

- Русал

- Русгидро

- самолет

- санкции

- Сбербанк

- сделки M&A

- Северный поток-2

- Северсталь

- Совкомфлот

- СПГ

- Сургутнефтегаз

- США

- Татнефть

- Тинькофф

- Тинькофф Банк

- ТМК

- Транснефть

- финрезультаты

- ФосАгро

- ФСК Россети

- Х5 Retail Group

- ЦБ

- цена на нефть

- ЭНЕЛ Россия

- Эталон

- Юнипро

- Ямал СПГ

- Яндекс

- Яндекс компания