Блог им. gofan777 |Интересные истории из телекомов, энергетики, нефтегаза и ритейла

- 25 декабря 2021, 16:58

- |

Вчера с коллегами, Владимиром Литвиновым и Юрием Козловым, провели небольшой эфир.

Прикладываю запись:

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 3 )

Блог им. gofan777 |Транснефть, текущее положение

- 20 декабря 2021, 20:38

- |

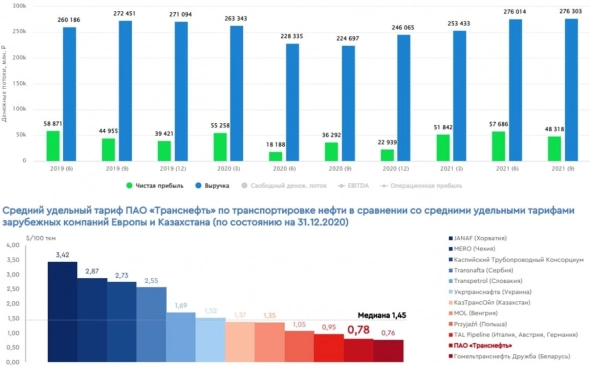

Основной доход компания получает от транспортировки нефти, нефтепродуктов и реализации нефти на экспорт. По итогам 9 месяцев текущего года на эти направления пришлось более 90% выручки.

Бизнес можно отнести к защитному сектору, выручка за последние 5 лет изменилась не сильно, а вот дивиденды платят стабильно. С 2020 года, как и все гос. компании Транснефть перешла на выплату «не менее 50% от ЧП по МСФО».

После сложного 2020 года сейчас выручка и прибыль почти восстановились до уровней 2019 года. По итогам текущего года можно ожидать дивиденды в размере 12400 руб, что дает около 8% годовых к текущим ценам. В условиях растущих ставок див. доходность не очень привлекательная.

Данные акции доступны для покупки не всем из-за относительно высокой цены, сейчас котировки префов находятся на уровне 154 т.р. Но появились новости о том, что в 2022 году с высокой долей вероятности проведут сплит акций, это сделает бумагу более ликвидной и даст возможность покупки даже тем, у кого портфель относительно небольшой.

( Читать дальше )

Блог им. gofan777 |Разбор фонда Тинькофф PAN-ASIA #TPAS

- 20 декабря 2021, 20:36

- |

«Теперь не только Китай». В ноябре 2021 года на Мосбирже появился новый БПИФ «Тинькофф Индекс Пан Азии» (TPAS). Он позволяет инвестировать в акции крупнейших компаний из десяти ведущих стран Азиатско-Тихоокеанского региона.

☝️Фонд следует за индексом TINKOFF PANASIA TOTAL RETURN INDEX USD, рассчитываемым АО «Тинькофф Банк». Этот индекс отслеживает динамику рыночной капитализации включенных в него компаний и выплаченных ими дивидендов (полная доходность).

Компании включаются в Индекс, если они отвечают ряду требований, среди которых:

✔️Рыночная стоимость выпуска акций компании должна превышать 1 млрд. долларов на дату расчета индекса;

✔️ Компания зарегистрирована и ведет свою деятельность в одной из стран АТР: Япония, Южная Корея, Китай, Тайвань, Малайзия, Филиппины, Индонезия, Таиланд, Индия, Сингапур.

🌎 География по странам:

Китай — 28,6%

Япония — 25,4%

Индия — 19,8%

Ю. Корея — 11,7%

Тайвань — 8,5%

Прочие — 6%

( Читать дальше )

Блог им. gofan777 |Утренние распродажи лишают активов

- 15 декабря 2021, 21:53

- |

Вчера на рынке наблюдалась достаточно интересная картина. На утренней сессии по многим активам были проколы вниз, видимо, кто-то решил собрать все стопы, пользуясь ситуацией, и у него это получилось.

🧐Мне иногда задают вопрос, пользуюсь ли я стоп-лоссами? Не пользуюсь и не вижу смысла их ставить, если вы покупаете акции на долгосрок (от 3х лет и более). Многие часто боятся потерять деньги, особенно вначале пути. Хочется какой-то внутренней страховки, это естественно, но часто эта страховка (особенно на фондовом рынке) срабатывает в самый неподходящий момент.

Надеюсь никого из вас по стопам не вынесло в этой ситуации, но давайте разберем некоторые кейсы, на которые обратил внимание:

Русагро — хороший уровень, за который можно было бы «спрятать» ордер на продажу (на всякий случай) был 1035 руб. Вчера цена пробила его, долетев до 1008 рублей, после чего отстрелила вверх. При этом, компания по мультипликаторам торгуется на исторических минимумах с потенциальной двузначной доходностью. Потенциал роста операционных показателей в среднесрочной перспективе сохраняется, также драйвером может стать экспансия в азиатские страны.

( Читать дальше )

Блог им. gofan777 |Что покупать на коррекции | Verizon vs AT&T | Sber vs Citi | Инвестиции в серебро

- 14 декабря 2021, 10:25

- |

Традиционные предновогодние ралли на рынке РФ сменились предновогодней коррекцией, но и на рынке США появляются идеи.

Предлагаю вашему вниманию небольшую нарезку вебинара, который прошел 11 декабря.

🎞

( Читать дальше )

Блог им. gofan777 |✈️Аэрофлот пошел на взлет

- 14 декабря 2021, 10:22

- |

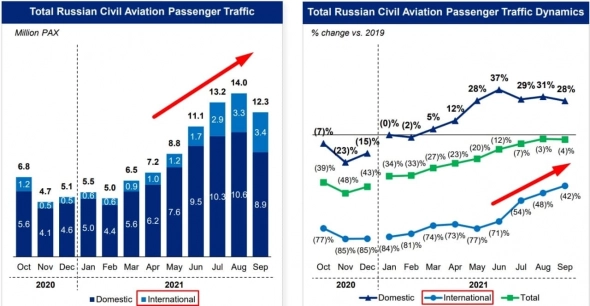

В прошлом нашем разборе цена акции компании была около 69 рублей и большинство из вас проголосовало, что акции упадут еще, так и произошло. Мы ждали отчета за 3й квартал, чтобы более детально оценить происходящее в бизнесе. На 3 квартал приходится основная часть прибыли, которая и формирует базу для всего года, летом обычно многие берут отпуск и спрос на перелеты возрастает.

Ключевые результаты 3 квартала:

📈Пассажиропоток вырос на 53,6% до 15,6 млн. чел., основной прирост пришелся на международные перевозки (рост в 4,8 раза).

📈Выручка выросла в 2 раза, EBITDA выросла в 2,7 раз, чистая прибыль вышла в положительную зону против убытка годом ранее.

Зам. ген. директора по коммерции и финансам, Андрей Чиханчин, так комментирует ситуацию:

«Значительный вклад в улучшение финансового результата внес спрос и обеспеченный им рост объема внутрироссийских перевозок, на которые мы сделали ставку в высокий сезон. Так, по итогам третьего квартала 2021 года пассажиропоток Группы «Аэрофлот» на внутреннем рынке превысил показатель аналогичного периода 2019 года на 27,4%. Постепенное снятие ограничений в международном сегменте, возможности которого были максимально использованы Группой «Аэрофлот», также оказало положительное влияние на результаты. Если в январе 2021 года выставленные емкости Группы «Аэрофлот» на международных линиях составляли только 15,4% от уровня сопоставимого периода 2019 года, то к сентябрю показатель восстановления перевозок достиг 43,1%».

( Читать дальше )

Блог им. gofan777 |OZON, а воз и ныне там

- 08 декабря 2021, 20:31

- |

Чуть более года назад компания провела IPO, в котором не поучаствовал только ленивый. Но сейчас акции подошли к своим историческим минимумам и с высокой долей вероятности могут их пробить.

В августе прошлого года я писал подробный пост, где сравнивал бизнес двух похожих маркетплейсов, OZON и Wildberries. Еще тогда эта идея казалась весьма сомнительной, поэтому, лично я участия в ней не принимал.

Но что у нас сейчас с бизнесом, стал ли он за год более интересным, может быть появились новый драйверы роста или дисконт, попробуем разобраться.

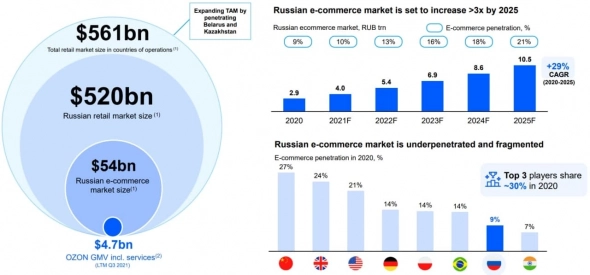

📈Компания по-прежнему основную ставку делает на рост бизнеса и захват рынка, рентабельность и прибыль не в приоритете. Надо сказать, что расти у них получает хорошими темпами. По итогам 3 кв. оборот (GMV) вырос на 145% г/г, а количество заказов выросло на 239% г/г до 56,2 млн. штук.

📈По прогнозам менеджмента, рынок e-commerce в РФ будет расти в ближайшие 5 лет на 29% в год. При этом, весь рынок оценивается в $54 млрд., из которых $4,7 млрд. приходится на OZON.

( Читать дальше )

Блог им. gofan777 |МТС - трансформация началась

- 06 декабря 2021, 20:05

- |

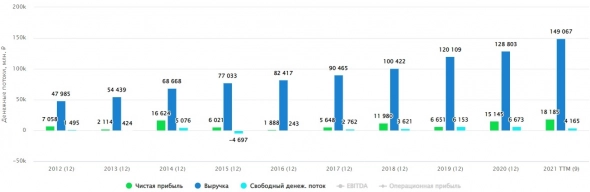

Дивидендные истории сейчас уже не пользуются значительным интересом у инвесторов. Рост инфляции и ставок в стране делают все более привлекательными облигации, которые имеют меньшие риски.

По итогам 3 кв. выручка компании выросла всего на 8,4% г/г это примерно уровень годовой инфляции в РФ. Если мы посмотрим на OIBDA, то там ситуация еще печальнее, рост составил всего 4,2% г/г. Другими словами, рост бизнеса не покрывает даже уровня инфляции по итогам первых 9 месяцев.

Чистый долг компании вырос до 396,7 млрд. руб. При этом, стоимость обслуживания растет вслед за ставками, если в 1 квартале обслуживание выходило всего в 5,6% годовых, то сейчас этот уровень вырос до 6,7%. Несложно посчитать, что рост стоимости обслуживания на 1% увеличивает расходы на 4 млрд. руб. И с высокой долей вероятности такая тенденция продолжится в ближайшие кварталы.

В 2022 году придется рефинансировать еще 102 млрд. руб, если ставки к этому времени не пойдут на спад, то стоимость обслуживания вырастет. Правда, тут может выручить ситуация с продажей башенного бизнеса, которая планируется как раз на 1 полугодие 2022 года.

( Читать дальше )

Блог им. gofan777 |Куда инвестировать на коррекциях | Стратегия набора акций в портфель | По какой цене брать нефтянку

- 02 декабря 2021, 14:43

- |

Блог им. gofan777 |Черкизово, большие планы и большие долги

- 02 декабря 2021, 14:40

- |

С начала текущего года акции компании вырастали на 85%, но сейчас мы наблюдаем коррекцию почти на 20% с пиков. Попробуем разобраться в причинах и оценить положение дел в бизнесе.

Изучая такие компании, как Русагро и Черкизово, мы с вами можем примерно оценить, что будет с ценами на основные продукты питания. Даже несмотря на вертикальную интеграцию, себестоимость и операционные издержки растут темпами, опережающими выручку. Это нам дает тонкий намек на то, что продуктовая инфляция отступит нескоро.

📉Выручка за 3 кв. выросла на 24,5%, а вот EBITDA наоборот показала снижение на (19,1% г/г). Продолжает расти и долговая нагрузка, чистый долг за 9 мес. вырос на 17,6% до 73,2 млрд. руб.

ND/EBITDA = 3 — мультипликатор выше нормы, высокая закредитованность.

🏭Несмотря на высокую долговую нагрузку, менеджмент не собирается сворачивать капексы. В 2022 году планируется ввести в эксплуатацию

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс