Блог им. KonstantinLebedev |Как НФО ловко обыграли всех на Московской бирже в 2024 году

- 06 февраля 2025, 20:21

- |

Где мы видим по графику покупок/продаж акций по категориям участников (млрд. руб.)

Физики в декабре продали акций на 58 млрд. руб. при этом если сравнить с индексом IMOEX

( Читать дальше )

- комментировать

- 944 | ★1

- Комментарии ( 0 )

Блог им. KonstantinLebedev |Менеджмент Селигдара проявляет обеспокоенность оборотом и количеством сделок

- 06 февраля 2025, 15:24

- |

Всем привет, менеджмент Селигдара в своем официальном, канале проявил обеспокоенность в связи с резким ростом объемов торгов.

Давайте взглянем повнимательнее, если посмотреть на среднедневные обороты за последние 30 дней

Видно, что они составляли 211 млн. руб. в день с аномальным одним днем 29 января, когда объемы достигли почти 1 млрд. руб.

( Читать дальше )

Блог им. KonstantinLebedev |Средненедельная инфляция в годовом выражении на 2 февраля ожидаемо замедлилась до 10.9% c 12.08% на 27 января

- 05 февраля 2025, 19:08

- |

✔️ ❌ По еженедельной статистики от Росстата, как минимум две недели в подряд устойчивое замедление базовой инфляции с поправкой на сезонность

❌ Устойчивое уменьшение инфляционных ожиданий.

✔️ Уменьшение темпов роста денежной массы M2 в близи темпов роста ВВП

✔️ В первую очередь за счет замедления кредитования

✔️ Изменение настроений участников фондового рынка на предпочтение более рискованных инструментов

Индекс потребительских цен

Мой грубоватый недельный индекс продовольственных цен в годовом выражении без сезонной корректировки на 2 февраля ожидаемо замедлился до 10,9% с 12.08% на 27 января. При этом мы наблюдаем значительное замедление индекса относительно 2024 года 14,46% и 2023 года 26,58% на той же неделе. За последние 3 месяца средний показатель средней инфляции замедлился до 23,76% против 24,84% неделей ранее, но ускорился относительно 2024 года 18.6%.

( Читать дальше )

Блог им. KonstantinLebedev |Селигдар решил догнать по показателю дивдоходсности на стоимость Полюс золото и Южуралзолото с потенциалом роста до +50%

- 05 февраля 2025, 11:03

- |

которые сейчас рванули и решили догнать рост который был в Полюс золото и Южуралзолото

( Читать дальше )

Блог им. KonstantinLebedev |Почему котировки золота на спотовом рынке бьют рекорды ?

- 04 февраля 2025, 17:18

- |

Котировки золота на спотовом рынке могут достигать рекордных уровней под влиянием комплекса экономических, геополитических и рыночных факторов. Вот ключевые причины:

1. Экономическая нестабильность и кризисы

Страх инвесторов: В периоды рецессий, банковских кризисов (например, крах Lehman Brothers в 2008 г. или проблемы Credit Suisse в 2023 г.) или пандемий (COVID-19) инвесторы переводят капитал в «убежища», такие как золото.

Снижение доверия к валютам: Девальвация фиатных денег или кризисы валютных систем (например, крах Бреттон-Вудской системы в 1971 г.) повышают спрос на золото как на альтернативу.

2. Инфляция и монетарная политика

Рост инфляции: Золото традиционно защищает от обесценивания денег. Например, в 1970-х при гиперинфляции в США цена золота выросла с 35до35до800 за унцию.

Низкие ставки ФРС и ЕЦБ: Когда центробанки снижают ставки (как в 2020–2021 гг.), доходность облигаций падает, делая золото привлекательнее.

( Читать дальше )

Блог им. KonstantinLebedev |При заключении сделки по Украине с РФ и США какие компании на Московской бирже станут основными бенефициарами ?

- 04 февраля 2025, 16:51

- |

На сообщениях:

Все от Зеленского до Трампа заявляют о достижении «значительного прогресса, направленных на разрешение конфликта в Украине»

В случае заключения гипотетической сделки между Россией, США и Украиной, которая привела бы к нормализации отношений или смягчению санкций, основными бенефициарами на Московской бирже могли бы стать компании из следующих секторов:

1. Энергетика и нефтегазовый сектор

Газпром (GAZP) и Новатэк (NVTK): восстановление экспорта газа в Европу через Украину или снятие ограничений на СПГ.

Лукойл (LKOH), Роснефть (ROSN): рост цен на нефть и нефтепродукты при снятии санкций, расширение рынков сбыта.

Транснефть (TRNF): увеличение транзита нефти через украинские маршруты.

2. Металлургия и горнодобывающая промышленность

Норникель (GMKN): снятие экспортных ограничений на никель и палладий.

Русал (RUAL): восстановление поставок алюминия на западные рынки.

Северсталь (CHMF), ММК (MAGN): рост спроса на сталь при возобновлении инфраструктурных проектов.

( Читать дальше )

Блог им. KonstantinLebedev |Наступила разрядка и рынок акций нейтрален

- 04 февраля 2025, 12:34

- |

Всем, привет пошлины уже не пошлины и приостановлены частично, рынок в целом в легком недоумении и сохраняет нейтралитет.

Чистые покупки слабее чем обычно в лидерах снова Полюс, Фосагро, Новатэк, Татнефть и среди них затесался МТС видимо веря в дивиденды очень сильно, но совет директоров всегда может сказать мы мол старались, но у нас не вышло:

1. Не смогли продать за дорого Облачный бизнес

2. Не смогли перекредитоваться из-за макродуционных надбавок для закредитованных компаний от ЦБ

По продажам в лидерах Газпром, видимо спекулянт выходит после новостей об ремонтах на Северных потоках

( Читать дальше )

Блог им. KonstantinLebedev |На рынке акций царит общий пессимизм, но не в Полюс золоте и других крепких компаниях с валютной выручкой

- 03 февраля 2025, 13:42

- |

При этом мы видим чистые покупки в

Полюсе, Лукойле, Газпроме, Новатэк, Татнефти, Роснефти и Интер Рао, а почему? и что объединяет эти все компании ?

А это все российские компаний с потенциалом роста валютной прибыли и низкой закредитованностью и часть из таких компаний подобрал для вас DeepSeek еще на прошлой неделе.

Так же продолжается отток средств из фондов денежной ликвидности

( Читать дальше )

Блог им. KonstantinLebedev |Зачем ЦБ так суетится вокруг фондового рынка?

- 02 февраля 2025, 00:06

- |

Всем, привет, выскажу свои догадки по поводу ЦБ и фондового рынка. Читаю новости от ЦБ и там:

На рынке появится фондовый индекс эталонных эмитентов акций

Где взяли под козырек не много не мало, а Обеспечения роста капитализации фондового рынка не менее чем до 66% ВВП к 2030 году и до 75% ВВП к 2036 году Банк России

Это все замечательно, но почему сейчас, в такой спешке и в чем интерес ЦБ ?

На этот вопрос поможет ответить слайд из презентации ЦБ об результатах банковского сектора за 2024 год от январь 2025

Для ЦБ накопленный дополнительный навес за 2023 и 2024 года средств населения на депозитах в банках до 57,5 трлн. руб. будет является проблемой в 2025 году.

Если приток средств нормализировать по уровеню инфляции от Росстата за 2024 году — 9,52%, а 2023 — 7,42% и заложить прогноз инфляции до 6% в 2025 году, то получим по оптимистичным оценкам цифру 46,1 трлн. руб. ((44,9-7,4)*(1+(0,0952+0,0742+0,06))) на конец 2026 года, когда должен спасть ажиотажный спрос на депозиты у населения вызванный высокими ставками ЦБ.

( Читать дальше )

- комментировать

- 12.9К |

- Комментарии ( 22 )

Блог им. KonstantinLebedev |Инвесторы в панике бегут в облигации неужели их испугала инфляция?

- 31 января 2025, 18:54

- |

Всем привет, наблюдаю за настроениями инвесторов,

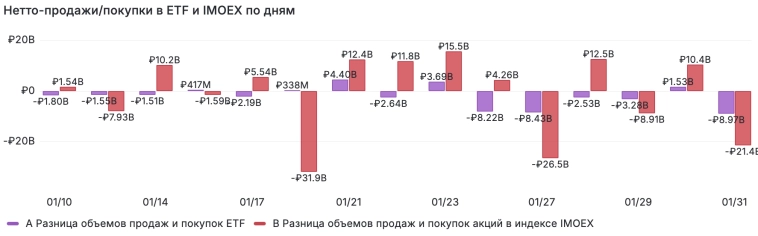

И видно три волны бегства из акций 20, 27 и 31 января по 31, 26 и 21 млрд. руб соответственно, видимо инвестор спекулянт ожидал продолжения ралли, но не дождался и пошел в облигации, тем более ставки по которым в последни время стали более разумные

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс