Какие ВДО-эмитенты задолжали ФНС? И что эта информация нам дает

- 26 сентября 2024, 06:42

- |

Вчера ФНС раскрыла информацию о суммах задолженности по уплате налогов, сборов, страховых взносов, пеней и штрафов на 10 августа 2024 года. В свою таблицу мы выносим эмитентов / оферентов ВДО с суммами задолженности, превышающими 1 млн рублей.

Подробное описание структуры раскрываемых данных можно прочесть на сайте налоговой службы. По каждому отдельному эмитенту сумму задолженности можно проверить, введя ИНН компании на ресурсе Прозрачный бизнес.

Общая сумма задолженности существенно снизилась в сравнении с предыдущими наблюдениями, в первую очередь за счёт снижения показателя у компаний группы Феррони, а также полным погашения задолженности у Роделена (эмитент сообщил о фактическом погашении еще 3 месяца назад: https://t.me/probonds/12097).

Среди компаний, из периода в период находящихся в данной таблице, много компаний, в преддефолтном состоянии. Так, Фабрика Фаворит, по всей видимости, уходит в полноценный дефолт и не будет учитываться в будущих таблицах, та же участь постигла КЭС. РКК и Кузина, также постоянные участники таблицы с долгами перед ФНС, уже допускали технические дефолты.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Итоги первичных размещений ВДО и некоторых розничных выпусков на 25 сентября 2024 г.

- 25 сентября 2024, 18:33

- |

Страх, что рынок упадет вместе с тобой, вытесняется страхом, что рынок вырастет без тебя

- 25 сентября 2024, 07:07

- |

Про динамику акций и наши операции в них.

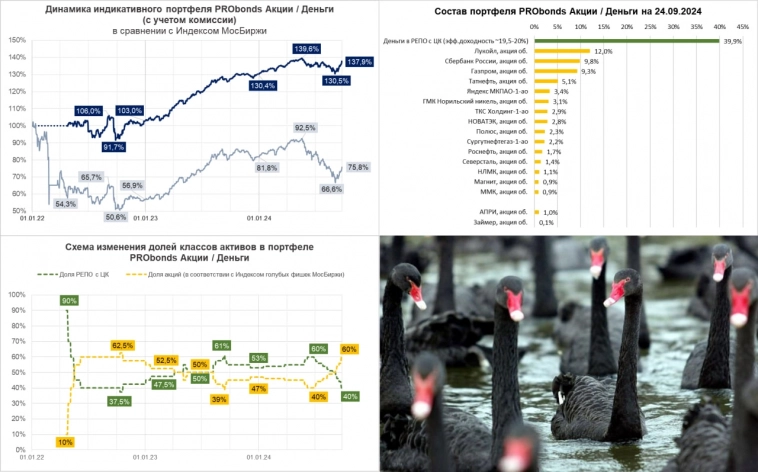

Последние месяцы мы неплохо угадываем с рынком. Осторожничали в конце весны. Поэтому провалились меньше рынка. И наращивали позиции в акциях во второй половине лета и особенно осенью, что позволило поучаствовать в росте сентября.

• Промежуточный результат – публичный портфель PRObonds Акции / Деньги имеет за 12 месяцев 9,3% при просадке Индекса МосБиржи на -5,8%.

Если на входе в коррекцию совокупный вес акций в нем снижался до 40% от активов, то сейчас превысил 60%. Остальное – деньги (в РЕПО с ЦК, эффективная ставка размещения около 20% годовых).

• Продолжим ли мы наращивать позицию в акциях? На этих ценах или выше, вероятно, нет.

Начавшаяся неделя как будто изменила отношение игроков к рынку. • До сих пор доминировал страх, что акции упадут, и лучше бы побыть без них. Теперь он вытесняется страхом, как бы не упустить выгоду, если акции вырастут. Первая реакция финализировала почти 4-месячный нисходящий фондовый тренд. Вторая, видимо, затормозит начавшийся рост.

( Читать дальше )

Итоги первичных размещений ВДО и некоторых розничных выпусков на 24 сентября 2024 г.

- 24 сентября 2024, 18:32

- |

МФК Джой Мани: кратный рост в новых экономических условиях. Прямой эфир 25 сентября 12:00

- 24 сентября 2024, 16:05

- |

25 сентября в прямом эфире МФК Джой Мани презентует итоги работы компании за 8 месяцев года. Традиционно обсудим влияние на бизнес высокой ключевой ставки, узнаем, как компании удается соответствовать самым высоким требованиям регулятора.

Присоединяйтесь к эфиру в 12:00

YOUTUBE

ВК Видео

RUTUBE

Есть вопросы эмитенту, пишите в комментариях 👇

Тактика нашего управления на рынках ВДО, акций и денег

- 24 сентября 2024, 06:55

- |

• ВДО

o Обоснованно надеемся, что в ближайшие 6 месяцев портфели ВДО под нашим управлением будут лучше депозитов (на данный момент у них ~13-14% за последние 12 мес., незначительный проигрыш средней ставке депозита за это время).

o Ждем продолжения или усиления давления на рынок облигаций. И от растущей ключевой ставки (ЦБ не исключает подъема до 20%), и от растущих дефолтных рисков из-за сложностей с перекредитованием.

o Однако считаем, что риски во многом учтены рынком. Так, средняя доходность к погашению облигаций, входящих в наши портфели ВДО, сейчас около 27,5% (при среднем кредитном рейтинге «BBB-»). Это превышает нынешнее значение КС в 1,45 раза. Оцениваем запас как достаточный и на случай дальнейшего повышения КС, и на случай всплеска дефолтов.

o Большая доля денег в РЕПО с ЦК (эффективная доходность превышает 20% годовых), около 40% от активов, повышает кредитный рейтинг портфелей (с ее учетом он около «А») без значимого снижения результативности и дает им короткую дюрацию, 0,6-0,7 года. Что в свою очередь минимизирует волатильность. И делает результат максимально предсказуемым.

( Читать дальше )

Итоги первичных размещений ВДО и некоторых розничных выпусков на 23 сентября 2024 г.

- 23 сентября 2024, 18:34

- |

Как выживают девелоперы в условиях отмены льготной ипотеки? Прямой эфир 23 сентября в 17:00

- 23 сентября 2024, 14:02

- |

В новом выпуске ПЕСОЧНИЦА_LIVE:

— Как выживают девелоперы в условиях отмены льготной ипотеки?

— Что будет с ценами на недвижимость в течение года?

— Какова вероятность банкротства девелоперов?

— Когда ждать дефолты по бумагам?

Ждем всех сегодня, 23 сентября, в 17.00 (мск), в эфире будет жарко:

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал