SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Новости рынков

Новости рынков | Сургутнефтегаз остается темной лошадкой российской нефтянки - Финам

- 24 ноября 2022, 21:07

- |

Несмотря на крайне благоприятный момент для использования накопленных денежных средств, «Сургутнефтегаз» продолжает консервативно подходить к управлению своей кубышкой. Данный фактор вместе с вероятным убытком по итогам года из-за отрицательной валютной переоценке привел к слабому перформансу акций нефтяника с начала года. При этом мы полагаем, что в настоящий момент падение является избыточным. Обыкновенные акции компании продолжают оставаться ставкой на маловероятное, но возможное распечатывание кубышки, а «префы» по итогам следующего года могут вернуть свой дивидендный статус, если не произойдет форс-мажоров.

Мы присваиваем обыкновенным акциям «Сургутнефтегаза» рейтинг «Покупать» с целевой ценой 25,5 руб. на горизонте 12 мес. Апсайд составляет 19,2%.

Также мы присваиваем привилегированным акциям «Сургутнефтегаза» рейтинг «Покупать» с целевой ценой 31,2 руб. на горизонте 12 мес. Апсайд составляет 25,2%.

«Сургутнефтегаз» — четвертая по объему добычи нефтяная компания в Российской Федерации. Основные направления деятельности — нефтегазодобыча, нефтепереработка и розничная реализация.

Традиционно интерес инвесторов вызывает многомиллиардная кубышка «Сургутнефтегаза». На конец 2021 года объем денежных средств на счетах компании составлял 4,05 трлн руб. при капитализации менее чем 1 трлн руб. При этом сейчас нет однозначной информации о том, в каком виде данные денежные средства хранятся и будут ли они в обозримом будущем использованы для развития бизнеса.

По нашим оценкам, в текущем году выручка и EBITDA «Сургутнефтегаза» могут вырасти на 13–15% г/г. Рост преимущественно объясняется высокими рублевыми ценами на нефть в первом полугодии. При этом прибыль нефтяника может уйти в отрицательную область из-за валютной переоценки кубышки.

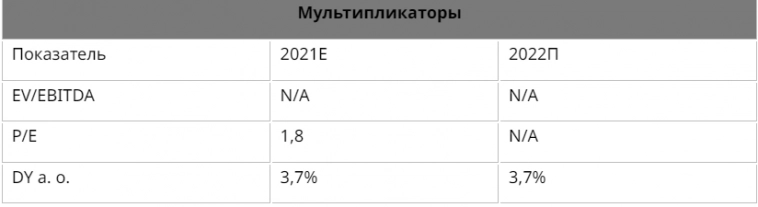

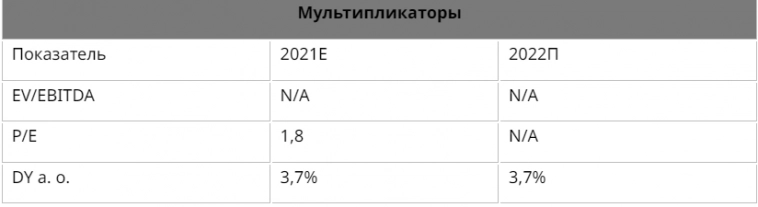

По итогам следующего года привилегированные акции могут снова стать привлекательными с точки зрения получения дивидендов. По итогам 2022 года дивиденд на «преф», вероятно, будет равен дивиденду на обыкновенную акцию и составит 0,8 руб. (3,2% доходности) из-за ожидаемого убытка по РСБУ. При этом в базовом сценарии в следующем году мы ждем ослабления рубля и роста дивиденда на «преф» до 4,9 руб. (19,7% доходности).

Для расчета целевой цены акций «Сургутнефтегаза» мы использовали оценку по мультипликатору EV/EBITDA 2023E относительно международных аналогов. Учитывая низкую вероятность использования кубышки в обозримом будущем, мы рассматривали «Сургутнефтегаз» в качестве компании с нулевым чистым долгом. Для учета странового риска был использован дисконт 40%.

ФГ «Финам»

Мы присваиваем обыкновенным акциям «Сургутнефтегаза» рейтинг «Покупать» с целевой ценой 25,5 руб. на горизонте 12 мес. Апсайд составляет 19,2%.

Также мы присваиваем привилегированным акциям «Сургутнефтегаза» рейтинг «Покупать» с целевой ценой 31,2 руб. на горизонте 12 мес. Апсайд составляет 25,2%.

«Сургутнефтегаз» — четвертая по объему добычи нефтяная компания в Российской Федерации. Основные направления деятельности — нефтегазодобыча, нефтепереработка и розничная реализация.

Традиционно интерес инвесторов вызывает многомиллиардная кубышка «Сургутнефтегаза». На конец 2021 года объем денежных средств на счетах компании составлял 4,05 трлн руб. при капитализации менее чем 1 трлн руб. При этом сейчас нет однозначной информации о том, в каком виде данные денежные средства хранятся и будут ли они в обозримом будущем использованы для развития бизнеса.

По нашим оценкам, в текущем году выручка и EBITDA «Сургутнефтегаза» могут вырасти на 13–15% г/г. Рост преимущественно объясняется высокими рублевыми ценами на нефть в первом полугодии. При этом прибыль нефтяника может уйти в отрицательную область из-за валютной переоценки кубышки.

По итогам следующего года привилегированные акции могут снова стать привлекательными с точки зрения получения дивидендов. По итогам 2022 года дивиденд на «преф», вероятно, будет равен дивиденду на обыкновенную акцию и составит 0,8 руб. (3,2% доходности) из-за ожидаемого убытка по РСБУ. При этом в базовом сценарии в следующем году мы ждем ослабления рубля и роста дивиденда на «преф» до 4,9 руб. (19,7% доходности).

Для расчета целевой цены акций «Сургутнефтегаза» мы использовали оценку по мультипликатору EV/EBITDA 2023E относительно международных аналогов. Учитывая низкую вероятность использования кубышки в обозримом будущем, мы рассматривали «Сургутнефтегаз» в качестве компании с нулевым чистым долгом. Для учета странового риска был использован дисконт 40%.

Ключевыми рисками для акций «Сургутнефтегаза» являются влияние европейского эмбарго и неопределенность относительно кубышки и стратегии компании в целом. «Сургутнефтегаз» больше других нефтяников зависит от попадающих под эмбарго морских поставок нефти и нефтепродуктов в ЕС.Кауфман Сергей

ФГ «Финам»

726 |

Читайте на SMART-LAB:

Вышел эфир RENI для Bazar

Благодарим платформу Bazar за приглашение на разговор! Хотя, видео вышло с заголовком «Шокирующая правда о рынке страхования в 2026 году |...

11:59

🖥 Софтлайн накопил долги

Разработчик ПО отчитался за 4 квартал и весь прошлый год Софтлайн (SOFL) ➡️ Инфо и показатели Результаты за 4 квартал —...

19 февраля 2026, 14:43

теги блога stanislava

- Globaltrans

- IPO

- Mail.ru Group

- Ozon

- TCS Group

- Veon

- VK

- X5 Retail Group

- Акрон

- акции

- Алроса

- Арктик СПГ-2

- АФК Система

- АЭРОФЛОТ

- Банк Санкт-Петербург

- банки

- Башнефть

- ВТБ

- Газпром

- Газпромнефть

- ГМК НорНикель

- Детский мир

- диввыплаты

- дивдоходность

- дивидендная политика

- дивидендные выплаты

- дивиденды

- дивполитика

- доллар рубль

- доллар-рубль

- доходность

- Евраз

- ЕС

- Интер РАО

- ИнтерРАО

- Китай

- Лента

- ЛСР Группа

- ЛУКОЙЛ

- М.Видео

- Магнит

- Мегафон

- Мечел

- ММК

- мосбиржа

- Московская биржа

- МТС

- НДПИ

- нефть

- нефть Brent

- НЛМК

- НМТП

- Новатэк

- Норникель

- облигации

- опек+

- операционные результаты

- отчеты МСФО

- ОФЗ

- ПИК СЗ

- Полиметалл

- Полюс Золото

- прогноз по акциям

- прогноз финрезультатов

- Распадская

- редомициляция

- РЖД

- Роснефть

- Россети

- Ростелеком

- Русагро

- Русал

- Русгидро

- самолет

- санкции

- Сбербанк

- сделки M&A

- Северный поток-2

- Северсталь

- Совкомфлот

- СПГ

- Сургутнефтегаз

- США

- Татнефть

- Тинькофф

- Тинькофф Банк

- ТМК

- Транснефть

- финрезультаты

- ФосАгро

- ФСК Россети

- Х5 Retail Group

- ЦБ

- цена на нефть

- ЭНЕЛ Россия

- Эталон

- Юнипро

- Ямал СПГ

- Яндекс

- Яндекс компания