SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Новости рынков

Новости рынков | Алроса опубликовала слабые финрезультаты за 4 квартал - Синара

- 03 марта 2022, 13:43

- |

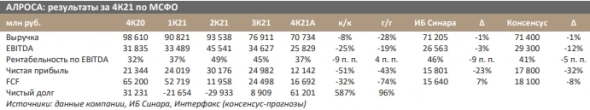

АЛРОСА отчиталась вчера за 4К21 по МСФО, ожидаемо показав ухудшение результатов в квартальном сопоставлении из-за снижения средних цен реализации и изменений в структуре продаж. Как следствие, показатель EBITDA снизился на 25% к/к до 25,8 млрд руб. (-3% к нашей оценке и -12% к консенсус-прогнозу). Чистая прибыль (12,1 млрд руб.) упала сразу на 51% и оказалась на 23% и 32% ниже наших расчетов и среднерыночных ожиданий соответственно. В то же время относительно высоким оказался свободный денежный поток, который составил 16,7 млрд руб. и превысил наш прогноз на 7% (но 8% уступил консенсус-прогнозу), чему способствовало уменьшение оборотного капитала на 2,8 млрд руб.

АЛРОСА также представила обновленные прогнозы на 2022 г., согласно которым компания рассчитывает увеличить объем производства на 6% г/г и довести его до 34,3 млн кт, при этом план капитальных затрат увеличен на 27% по сравнению с прежним (26 млрд руб.) в связи с переносом на 2022 г. ряда проектов с 2019–2021 гг. и инфляции. Впрочем, даже новый план капзатрат основан на ценах и валютных курсах прошлого года, а значит, возможен его новый пересмотр в сторону повышения.

Синара ИБ

АЛРОСА также представила обновленные прогнозы на 2022 г., согласно которым компания рассчитывает увеличить объем производства на 6% г/г и довести его до 34,3 млн кт, при этом план капитальных затрат увеличен на 27% по сравнению с прежним (26 млрд руб.) в связи с переносом на 2022 г. ряда проектов с 2019–2021 гг. и инфляции. Впрочем, даже новый план капзатрат основан на ценах и валютных курсах прошлого года, а значит, возможен его новый пересмотр в сторону повышения.

Как ожидается, совет директоров АЛРОСА озвучит рекомендацию по итоговым дивидендам за 2021 г. в апреле. Мы предполагаем, что на дивиденды компания направит 80–100% от суммы FCF за 2П21, что предполагает размер дивидендов 4,5–5,5 руб. на акцию и доходность в 5,6–6,9%Смолин Дмитрий

Синара ИБ

253

Читайте на SMART-LAB:

EUR/USD: евро осторожно пробует восстановительный рост

Евро подскочил до четырехлетнего максимума в районе отметки 1,21, после чего начал быстро корректироваться. Восходящий импульс в паре был вызван...

14:09

📊 Представляем предварительные итоги деятельности Positive Technologies за 2025 го

• Мы вернулись к целевым темпам роста бизнеса, вдвое превышающим динамику рынка кибербезопасности в России. • Исходя из текущих управленческих...

12:00

теги блога stanislava

- Globaltrans

- IPO

- Mail.ru Group

- Ozon

- TCS Group

- Veon

- VK

- X5 Retail Group

- Акрон

- акции

- Алроса

- Арктик СПГ-2

- АФК Система

- АЭРОФЛОТ

- Банк Санкт-Петербург

- банки

- Башнефть

- ВТБ

- Газпром

- Газпромнефть

- ГМК НорНикель

- Детский мир

- диввыплаты

- дивдоходность

- дивидендная политика

- дивидендные выплаты

- дивиденды

- дивполитика

- доллар рубль

- доллар-рубль

- доходность

- Евраз

- ЕС

- Интер РАО

- ИнтерРАО

- Китай

- Лента

- ЛСР Группа

- ЛУКОЙЛ

- М.Видео

- Магнит

- Мегафон

- Мечел

- ММК

- мосбиржа

- Московская биржа

- МТС

- НДПИ

- нефть

- нефть Brent

- НЛМК

- НМТП

- Новатэк

- Норникель

- облигации

- опек+

- операционные результаты

- отчеты МСФО

- ОФЗ

- ПИК СЗ

- Полиметалл

- Полюс Золото

- прогноз по акциям

- прогноз финрезультатов

- Распадская

- редомициляция

- РЖД

- Роснефть

- Россети

- Ростелеком

- Русагро

- Русал

- Русгидро

- самолет

- санкции

- Сбербанк

- сделки M&A

- Северный поток-2

- Северсталь

- Совкомфлот

- СПГ

- Сургутнефтегаз

- США

- Татнефть

- Тинькофф

- Тинькофф Банк

- ТМК

- Транснефть

- финрезультаты

- ФосАгро

- ФСК Россети

- Х5 Retail Group

- ЦБ

- цена на нефть

- ЭНЕЛ Россия

- Эталон

- Юнипро

- Ямал СПГ

- Яндекс

- Яндекс компания