SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Новости рынков

Новости рынков | Последствия вспышки коронавируса для российской экономики вряд ли будут серьезными - Атон

- 31 января 2020, 17:27

- |

Последствия коронавируса для российского рынка – небольшая турбулентность.

Волатильность, вызванная вспышкой коронавируса в Китае, может сохраниться в течение следующих одного-трех месяцев, причем потенциальные риски сейчас выше, чем когда-либо, учитывая размер экономики Китая.

С тактической точки зрения мы предпочитаем секторы, ориентированные на внутренний рынок, такие как электроэнергетика, телекоммуникации и добыча золота, учитывая рост рыночных рисков на фоне вспышки вируса.

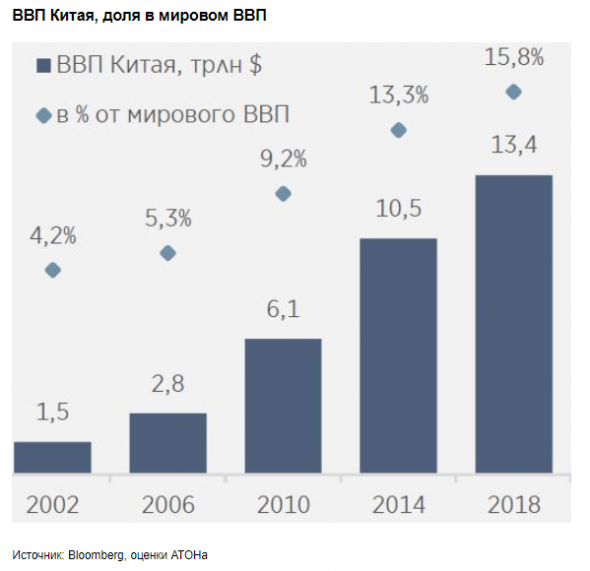

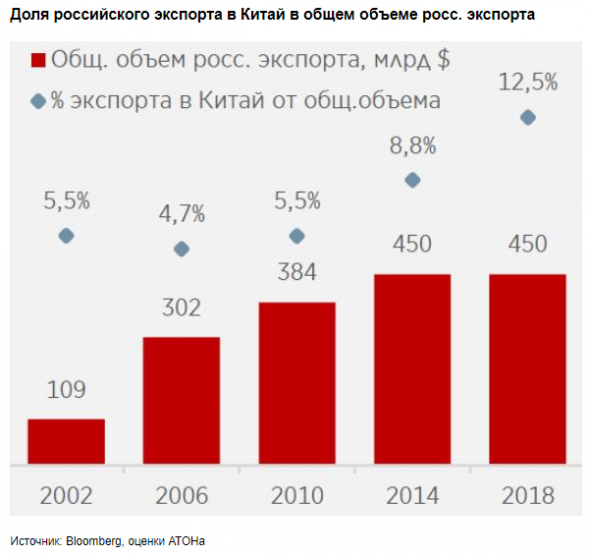

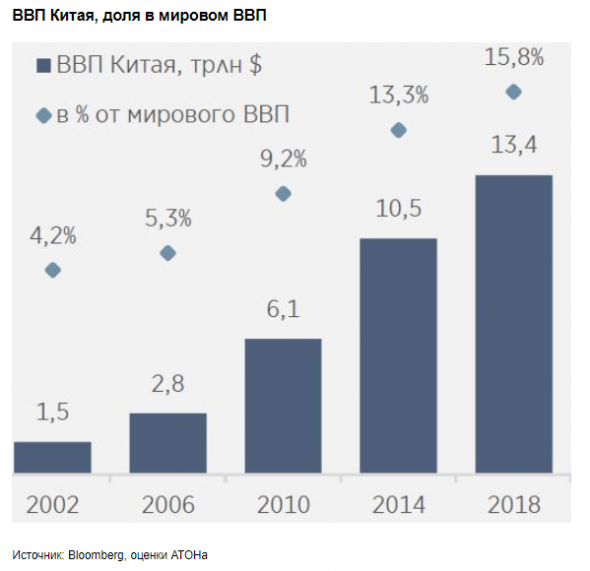

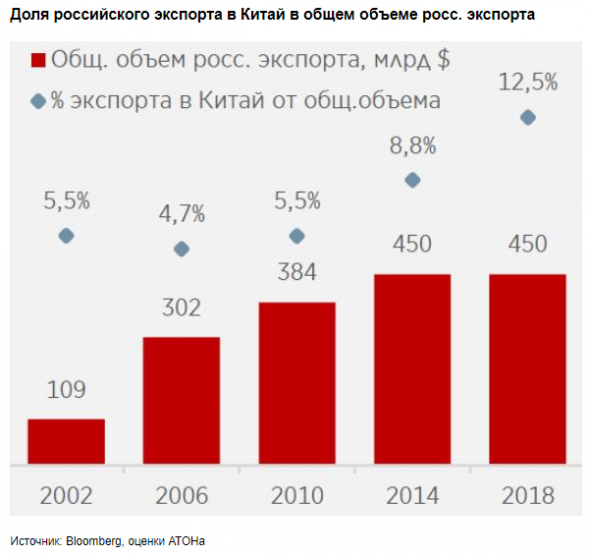

Недавняя вспышка коронавируса в Китае привела к росту волатильности рынка – 24 января был зафиксирован резкий скачок индекса волатильности VIX, а мировые рынки в ходе последующих торговых сессий просели на 2-3%. Российский рынок также не остался в стороне – 27 января индекс РТС обвалился более чем на 4%. Как ни странно, рынки, в том числе и российский, довольно быстро восстановились на новостях о том, что пик распространения заболевания может быть пройден в течение ближайших 1-2 месяцев, а также после сравнения с последствиями случавшихся ранее вспышек со схожим сценарием (в частности, с атипичной пневмонией в 2002 году). Отчасти такое сравнение является обоснованным, но отметим, что с 2002 года вклад Китая в мировой ВВП значительно увеличился (15.8% в 2018 по сравнению с 4.2% в 2002), а экспорт из России в Китай за тот же период вырос в долларовом выражении в 10 раз), что чревато более серьезными остаточными рисками для глобальной и российской экономики.

В ближайшие 2-3 месяца, вероятно, будет наблюдаться повышенная волатильность на рынках сырья, товаров и услуг, на которые прямо или косвенно может повлиять замедление китайской экономики. Вспышка коронавируса может охладить рост экономики Китая в 1К20 до 5% или еще сильнее против 6%, по оценке главного государственного аналитического центра – Академии общественных наук КНР. В основе этих прогнозов лежит ключевое предположение, что вспышка коронавируса в феврале достигнет пика, а в марте закончится. При этом снижение темпов экономического роста может побудить правительство принять дополнительные меры стимулирования с целью возращения темпов роста в течение года к прогнозным 6%.

Экономические последствия этих событий для России на данный момент не совсем очевидны: серьезные проблемы маловероятны, но без негатива все же не обойдется. На Китай приходится свыше 12% всего российского экспорта, а значит, вспышка инфекции предполагает дополнительные трудности для экономики, которая и без того растет довольно вяло. Основные негативные факторы – падение цен на сырье (так, Brent за январь потеряла в цене 12.6%), сокращение числа туристов (1.2 млн за 9М19, +20% г/г) и потери от транзитных потоков – еще дадут о себе знать в экономической статистике и финансовой отчетности компаний. С учетом внешней нестабильности мы не исключаем, что ЦБ может принять более осторожный подход к дальнейшему смягчению ДКП. Российский рубль в прошлом сильнее всего реагировал на внешние экономические шоки, и он может также подешеветь в случае длительного бегства мировых рынков в качество.

Хотя мы не меняем нашего взгляда на российский фондовый рынок, мы предполагаем усиление рисков и снижение видимости в отношении компаний, более восприимчивых к замедлению деловой активности в Китае… Таким образом, тактическое преимущество в течение следующих 3-6 месяцев, на наш взгляд, будут иметь бумаги компаний, ориентированных на внутренний рынок, в таких секторах как электроэнергетика, телекомы, а также отдельные ритейлеры. Мы также отмечаем, что акции золотодобывающих компаний предлагают хорошее «убежище» в периода роста экономической неопределенности.

Горно-металлургический сектор чрезвычайно восприимчив к проблемам, вызванным китайским коронавирусом

Китай – крупнейший в мире потребитель металлургического сырья, формирующий почти половину мирового спроса. Поэтому опасения, связанные с этой инфекцией, усиливают неопределенность в вопросе глобального баланса спроса и предложения в металлургии и в целом негативны для сектора. На наш взгляд, потенциальные перебои в потреблении сильнее всего могут отразиться на недрагоценных металлах, особенно алюминии, меди и никеле. Доля Китая в мировом спросе на металлы этой группы значительно выросла – до 50% против 20% в годы, когда разразилась эпидемия атипичной пневмонии. На наш взгляд, наиболее уязвим в этом плане РУСАЛ (ВЫШЕ РЫНКА) вследствие сильной чувствительности к колебаниям цен на алюминий.

Проблемы, связанные с распространением инфекции, влияют и на рынок драгоценных металлов, хотя в этом сегменте доля Китая в мировом потреблении ниже – примерно 25%. Золото, играющее роль «тихой гавани», скорее всего, окажется в выигрыше (мы обеспечиваем аналитическое покрытие Полюса (ВЫШЕ РЫНКА) и Полиметалла (НЕЙТРАЛЬНО), а вот платина и палладий, скорее всего, будут под давлением: эти металлы используются в автомобильных катализаторах, а Китай – крупнейший в мире автомобильный рынок. На наш взгляд, значительные негативные последствия ожидают и рынок алмазов (АЛРОСА (НЕЙТРАЛЬНО): Китай занимает второе место в мире по объемам потребления ювелирных изделий с бриллиантами с долей 15%, не считая трат китайских туристов за рубежом, с учетом которых эта доля, скорее всего, еще заметно выше.

Китай является нетто-экспортером стали, поэтому в чистом итоге влияние на рынок стали за пределами Китая теоретически может быть нейтральным или даже положительным, в случае равнозначного спада внутреннего производства и потребления стали в Китае. Однако следует отметить, что доменные печи, скорее всего, продолжат функционировать (останавливать их слишком дорого и затратно по времени), поэтому ожидаемый спад производства окажется более умеренным. Мы полагаем, что последствия вирусной инфекции могут затронуть производителей сырья в большей степени, чем производителей стали.

Ожидаем роста волатильности в нефтяных бумагах

Начало 2020 года выдалось для рынка нефти неспокойным: в начале января марка Brent пошла в рост под влиянием растущей напряженности в отношениях между Ираном и США и снижения поставок нефти из Ливии на фоне дестабилизации обстановки в этой стране, однако вспышка коронавируса полностью перечеркнула восходящий тренд. По состоянию на 30 января Brent стоила примерно $58 за баррель, потеряв 12.6% с начала года, при этом средняя цена этой марки в январе составила $63.7 (на 0.6% ниже среднего уровня 2019 года и на 3.3% ниже, чем в декабре 2019).

Основное давление на стоимость нефти оказывают опасения, что из-за распространения инфекции спрос на нефть в Китае будет расти более медленными темпами; по оценкам ОПЕК, в 2020 на долю Китая придется 13% мирового спроса на нефть, а его доля в росте общемирового спроса составит 27%. Сильнее всего эта ситуация, скорее всего, ударит по рынку авиатоплива, учитывая, что власти Поднебесной ограничили перемещение для 50 млн человек, авиакомпании объявляют об отменах или сокращениях числа рейсов в Китай, а туристический поток сокращается в период обычно высокого сезона во время Китайского Нового года. По данным Bloomberg, вспышка атипичной пневмонии в 2003 году сильно повлияла на рост спроса на авиационное топливо, который в 2003 составил всего 1% г/г. На этот раз последствия могут быть более серьезными, принимая во внимание колоссальный рост спроса на авиатопливо в Китае (более чем на 400% за 2003-2019 до 858 тыс. барр./сут. по оценкам на 2019, что составляет около 6.6% суммарного уровня спроса на нефть в Китае). Кроме того, рост потребления авиатоплива в последние годы был одним из важнейших факторов, определяющих общее увеличение спроса на нефть на китайском рынке (так, рост потребления составил 6.2% г/г в 2019).

В понедельник, 27 января, председатель конференции ОПЕК Мохамед Аркаб заявил, что влияние эпидемиологической ситуации на мировой спрос на нефть, вероятно, будет ограниченным, отметив, что ОПЕК следит за развитием ситуации и готова принимать соответствующие меры в целях поддержки баланса спроса и предложения. Вместе с тем, как указывает Bloomberg, члены ОПЕК рассматривают возможность проведения экстренного заседания в следующем месяце.

На данном этапе, на наш взгляд, вспышка инфекции может оказать на российские нефтедобывающие компании ограниченное косвенное влияние, через снижение цен на нефть. Однако ослабление курса рубля на 2.1% с начала года и рост цен, наблюдавшийся в первых числах января, несколько смягчили падение цен. На данном этапе мы не проводим фундаментальный пересмотр бумаг российских нефтяных компаний, но ожидаем увеличения волатильности акций, масштабы которой будут зависеть от дальнейшего распространения коронавируса.

Транспорт: краткосрочный негатив

Акции мировых авиакомпаний всегда очень негативно реагируют на любые глобальные кризисы и, в том числе на масштабные эпидемии, так как это приводит к падению пассажиропотока. Индекс Bloomberg Airlines, отражающий динамику акций 29 крупнейших публичных авиакомпаний мира, упал на 8% со своего максимального значения месяцем ранее, когда появились первые новости о китайском коронавирусе. Акции китайские авиакомпаний за этот период в среднем упали на 20%. А вот акции Аэрофлота чувствуют себя чуть лучше по сравнению с мировыми аналогами. Они также упали на 7% с максимумов, достигнутых несколько недель назад, но при этом остались на уровнях начала года, чего нельзя сказать о других публичных авиакомпаниях.

Если говорить о реальном влиянии китайского коронавируса на бизнес и финансовые показатели Аэрофлота, азиатское и китайское направления, несомненно, играют существенную роль в пассажирских перевозках Аэрофлота. На азиатские направления приходится около 15% (~100 млрд руб.) выручки Аэрофлота от пассажирских перевозок. Аэрофлот не раскрывает, какую долю в этой выручке составляет Китай, но с точки зрения пассажиропотока Китай занимает около 4% (как прямых, так и транзитных пассажирских перевозок), что соответствует примерно 2-2.5 млн пассажиров в год. По нашим оценкам, китайское направление может генерировать около 25-30 млрд руб. выручки в год, что эквивалентно 3-3.5% общей выручки компании – это довольно небольшая доля. Аэрофлот летает в Пекин, Шанхай, Гуанчжоу и Гонконг, а эти направления, по крайней мере пока, массово не затронуты коронавирусом. Таким образом, на данном этапе уханский коронавирус не представляет больших рисков для бизнеса авиаперевозчика, но, очевидно, негативный настрой портфельных инвесторов в отношении любых мировых авиакомпаний будет оказывать умеренное давление и на акции Аэрофлота. С другой стороны, есть и один фактор поддержки для Аэрофлота – цена на топливо в рублевом выражении также снизилась на 12% с начала года. И если цена на нефть будет оставаться под давлением в течение длительного времени, скажем, 3 месяцев, это может оказать положительное влияние на стоимость авиа керосина, сократив топливные расходы Аэрофлота, которые составляют 30% в его общих операционных расходах.

В целом мы подтверждаем наш позитивный взгляд на Аэрофлот, и он по-прежнему нравится нам в качестве долгосрочной идеи. Наша целевая цена – 125 руб. за акцию. В то же время мы ожидаем, что акции будут оставаться под давлением в ближайшее время, пока не станет ясно, как будут развиваться ситуация с коронавирусом.

Телекомы должны сохранить устойчивость

На российскую отрасль телекоммуникаций последствия относительно краткосрочной вспышки вируса за рубежом вряд ли окажут значительное влияние. Возможны перебои в поставках отдельных видов телекоммуникационного оборудования китайского производства, однако, на наш взгляд, для отрасли в целом эти риски несущественны. Более того, потенциальная слабость рынка открывает возможности для покупок с учетом высокой дивидендной доходности российских операторов связи и динамичного роста в российском интернет-сегменте.

Продовольственные ритейлеры будут более устойчивы, чем сегмент товаров длительного пользования и услуг

Акции ритейлеров в сегменте повседневного спроса, ориентированных на внутренний рынок, вероятно, окажутся более устойчивыми в случае роста волатильности на рынке. Несмотря на риск перебоев в цепочке поставок, в настоящее время продовольственные ритейлеры вряд ли столкнутся с серьезными последствиями. Ритейлеры, у которых значительную долю ассортимента занимает потребительская электроника, могут столкнуться с более высокими рисками дезорганизации поставок, если вспышка болезни продлится более 1-2 месяцев.

Волатильность, вызванная вспышкой коронавируса в Китае, может сохраниться в течение следующих одного-трех месяцев, причем потенциальные риски сейчас выше, чем когда-либо, учитывая размер экономики Китая.

Последствия для российской экономики вряд ли будут серьезными, но все же некоторого негатива не избежать. Возможны более осторожный подход к дальнейшему смягчению ДКП и ослабление рубля.Атон

С тактической точки зрения мы предпочитаем секторы, ориентированные на внутренний рынок, такие как электроэнергетика, телекоммуникации и добыча золота, учитывая рост рыночных рисков на фоне вспышки вируса.

Недавняя вспышка коронавируса в Китае привела к росту волатильности рынка – 24 января был зафиксирован резкий скачок индекса волатильности VIX, а мировые рынки в ходе последующих торговых сессий просели на 2-3%. Российский рынок также не остался в стороне – 27 января индекс РТС обвалился более чем на 4%. Как ни странно, рынки, в том числе и российский, довольно быстро восстановились на новостях о том, что пик распространения заболевания может быть пройден в течение ближайших 1-2 месяцев, а также после сравнения с последствиями случавшихся ранее вспышек со схожим сценарием (в частности, с атипичной пневмонией в 2002 году). Отчасти такое сравнение является обоснованным, но отметим, что с 2002 года вклад Китая в мировой ВВП значительно увеличился (15.8% в 2018 по сравнению с 4.2% в 2002), а экспорт из России в Китай за тот же период вырос в долларовом выражении в 10 раз), что чревато более серьезными остаточными рисками для глобальной и российской экономики.

В ближайшие 2-3 месяца, вероятно, будет наблюдаться повышенная волатильность на рынках сырья, товаров и услуг, на которые прямо или косвенно может повлиять замедление китайской экономики. Вспышка коронавируса может охладить рост экономики Китая в 1К20 до 5% или еще сильнее против 6%, по оценке главного государственного аналитического центра – Академии общественных наук КНР. В основе этих прогнозов лежит ключевое предположение, что вспышка коронавируса в феврале достигнет пика, а в марте закончится. При этом снижение темпов экономического роста может побудить правительство принять дополнительные меры стимулирования с целью возращения темпов роста в течение года к прогнозным 6%.

Экономические последствия этих событий для России на данный момент не совсем очевидны: серьезные проблемы маловероятны, но без негатива все же не обойдется. На Китай приходится свыше 12% всего российского экспорта, а значит, вспышка инфекции предполагает дополнительные трудности для экономики, которая и без того растет довольно вяло. Основные негативные факторы – падение цен на сырье (так, Brent за январь потеряла в цене 12.6%), сокращение числа туристов (1.2 млн за 9М19, +20% г/г) и потери от транзитных потоков – еще дадут о себе знать в экономической статистике и финансовой отчетности компаний. С учетом внешней нестабильности мы не исключаем, что ЦБ может принять более осторожный подход к дальнейшему смягчению ДКП. Российский рубль в прошлом сильнее всего реагировал на внешние экономические шоки, и он может также подешеветь в случае длительного бегства мировых рынков в качество.

Хотя мы не меняем нашего взгляда на российский фондовый рынок, мы предполагаем усиление рисков и снижение видимости в отношении компаний, более восприимчивых к замедлению деловой активности в Китае… Таким образом, тактическое преимущество в течение следующих 3-6 месяцев, на наш взгляд, будут иметь бумаги компаний, ориентированных на внутренний рынок, в таких секторах как электроэнергетика, телекомы, а также отдельные ритейлеры. Мы также отмечаем, что акции золотодобывающих компаний предлагают хорошее «убежище» в периода роста экономической неопределенности.

Горно-металлургический сектор чрезвычайно восприимчив к проблемам, вызванным китайским коронавирусом

Китай – крупнейший в мире потребитель металлургического сырья, формирующий почти половину мирового спроса. Поэтому опасения, связанные с этой инфекцией, усиливают неопределенность в вопросе глобального баланса спроса и предложения в металлургии и в целом негативны для сектора. На наш взгляд, потенциальные перебои в потреблении сильнее всего могут отразиться на недрагоценных металлах, особенно алюминии, меди и никеле. Доля Китая в мировом спросе на металлы этой группы значительно выросла – до 50% против 20% в годы, когда разразилась эпидемия атипичной пневмонии. На наш взгляд, наиболее уязвим в этом плане РУСАЛ (ВЫШЕ РЫНКА) вследствие сильной чувствительности к колебаниям цен на алюминий.

Проблемы, связанные с распространением инфекции, влияют и на рынок драгоценных металлов, хотя в этом сегменте доля Китая в мировом потреблении ниже – примерно 25%. Золото, играющее роль «тихой гавани», скорее всего, окажется в выигрыше (мы обеспечиваем аналитическое покрытие Полюса (ВЫШЕ РЫНКА) и Полиметалла (НЕЙТРАЛЬНО), а вот платина и палладий, скорее всего, будут под давлением: эти металлы используются в автомобильных катализаторах, а Китай – крупнейший в мире автомобильный рынок. На наш взгляд, значительные негативные последствия ожидают и рынок алмазов (АЛРОСА (НЕЙТРАЛЬНО): Китай занимает второе место в мире по объемам потребления ювелирных изделий с бриллиантами с долей 15%, не считая трат китайских туристов за рубежом, с учетом которых эта доля, скорее всего, еще заметно выше.

Китай является нетто-экспортером стали, поэтому в чистом итоге влияние на рынок стали за пределами Китая теоретически может быть нейтральным или даже положительным, в случае равнозначного спада внутреннего производства и потребления стали в Китае. Однако следует отметить, что доменные печи, скорее всего, продолжат функционировать (останавливать их слишком дорого и затратно по времени), поэтому ожидаемый спад производства окажется более умеренным. Мы полагаем, что последствия вирусной инфекции могут затронуть производителей сырья в большей степени, чем производителей стали.

Ожидаем роста волатильности в нефтяных бумагах

Начало 2020 года выдалось для рынка нефти неспокойным: в начале января марка Brent пошла в рост под влиянием растущей напряженности в отношениях между Ираном и США и снижения поставок нефти из Ливии на фоне дестабилизации обстановки в этой стране, однако вспышка коронавируса полностью перечеркнула восходящий тренд. По состоянию на 30 января Brent стоила примерно $58 за баррель, потеряв 12.6% с начала года, при этом средняя цена этой марки в январе составила $63.7 (на 0.6% ниже среднего уровня 2019 года и на 3.3% ниже, чем в декабре 2019).

Основное давление на стоимость нефти оказывают опасения, что из-за распространения инфекции спрос на нефть в Китае будет расти более медленными темпами; по оценкам ОПЕК, в 2020 на долю Китая придется 13% мирового спроса на нефть, а его доля в росте общемирового спроса составит 27%. Сильнее всего эта ситуация, скорее всего, ударит по рынку авиатоплива, учитывая, что власти Поднебесной ограничили перемещение для 50 млн человек, авиакомпании объявляют об отменах или сокращениях числа рейсов в Китай, а туристический поток сокращается в период обычно высокого сезона во время Китайского Нового года. По данным Bloomberg, вспышка атипичной пневмонии в 2003 году сильно повлияла на рост спроса на авиационное топливо, который в 2003 составил всего 1% г/г. На этот раз последствия могут быть более серьезными, принимая во внимание колоссальный рост спроса на авиатопливо в Китае (более чем на 400% за 2003-2019 до 858 тыс. барр./сут. по оценкам на 2019, что составляет около 6.6% суммарного уровня спроса на нефть в Китае). Кроме того, рост потребления авиатоплива в последние годы был одним из важнейших факторов, определяющих общее увеличение спроса на нефть на китайском рынке (так, рост потребления составил 6.2% г/г в 2019).

В понедельник, 27 января, председатель конференции ОПЕК Мохамед Аркаб заявил, что влияние эпидемиологической ситуации на мировой спрос на нефть, вероятно, будет ограниченным, отметив, что ОПЕК следит за развитием ситуации и готова принимать соответствующие меры в целях поддержки баланса спроса и предложения. Вместе с тем, как указывает Bloomberg, члены ОПЕК рассматривают возможность проведения экстренного заседания в следующем месяце.

На данном этапе, на наш взгляд, вспышка инфекции может оказать на российские нефтедобывающие компании ограниченное косвенное влияние, через снижение цен на нефть. Однако ослабление курса рубля на 2.1% с начала года и рост цен, наблюдавшийся в первых числах января, несколько смягчили падение цен. На данном этапе мы не проводим фундаментальный пересмотр бумаг российских нефтяных компаний, но ожидаем увеличения волатильности акций, масштабы которой будут зависеть от дальнейшего распространения коронавируса.

Транспорт: краткосрочный негатив

Акции мировых авиакомпаний всегда очень негативно реагируют на любые глобальные кризисы и, в том числе на масштабные эпидемии, так как это приводит к падению пассажиропотока. Индекс Bloomberg Airlines, отражающий динамику акций 29 крупнейших публичных авиакомпаний мира, упал на 8% со своего максимального значения месяцем ранее, когда появились первые новости о китайском коронавирусе. Акции китайские авиакомпаний за этот период в среднем упали на 20%. А вот акции Аэрофлота чувствуют себя чуть лучше по сравнению с мировыми аналогами. Они также упали на 7% с максимумов, достигнутых несколько недель назад, но при этом остались на уровнях начала года, чего нельзя сказать о других публичных авиакомпаниях.

Если говорить о реальном влиянии китайского коронавируса на бизнес и финансовые показатели Аэрофлота, азиатское и китайское направления, несомненно, играют существенную роль в пассажирских перевозках Аэрофлота. На азиатские направления приходится около 15% (~100 млрд руб.) выручки Аэрофлота от пассажирских перевозок. Аэрофлот не раскрывает, какую долю в этой выручке составляет Китай, но с точки зрения пассажиропотока Китай занимает около 4% (как прямых, так и транзитных пассажирских перевозок), что соответствует примерно 2-2.5 млн пассажиров в год. По нашим оценкам, китайское направление может генерировать около 25-30 млрд руб. выручки в год, что эквивалентно 3-3.5% общей выручки компании – это довольно небольшая доля. Аэрофлот летает в Пекин, Шанхай, Гуанчжоу и Гонконг, а эти направления, по крайней мере пока, массово не затронуты коронавирусом. Таким образом, на данном этапе уханский коронавирус не представляет больших рисков для бизнеса авиаперевозчика, но, очевидно, негативный настрой портфельных инвесторов в отношении любых мировых авиакомпаний будет оказывать умеренное давление и на акции Аэрофлота. С другой стороны, есть и один фактор поддержки для Аэрофлота – цена на топливо в рублевом выражении также снизилась на 12% с начала года. И если цена на нефть будет оставаться под давлением в течение длительного времени, скажем, 3 месяцев, это может оказать положительное влияние на стоимость авиа керосина, сократив топливные расходы Аэрофлота, которые составляют 30% в его общих операционных расходах.

В целом мы подтверждаем наш позитивный взгляд на Аэрофлот, и он по-прежнему нравится нам в качестве долгосрочной идеи. Наша целевая цена – 125 руб. за акцию. В то же время мы ожидаем, что акции будут оставаться под давлением в ближайшее время, пока не станет ясно, как будут развиваться ситуация с коронавирусом.

Телекомы должны сохранить устойчивость

На российскую отрасль телекоммуникаций последствия относительно краткосрочной вспышки вируса за рубежом вряд ли окажут значительное влияние. Возможны перебои в поставках отдельных видов телекоммуникационного оборудования китайского производства, однако, на наш взгляд, для отрасли в целом эти риски несущественны. Более того, потенциальная слабость рынка открывает возможности для покупок с учетом высокой дивидендной доходности российских операторов связи и динамичного роста в российском интернет-сегменте.

Продовольственные ритейлеры будут более устойчивы, чем сегмент товаров длительного пользования и услуг

Акции ритейлеров в сегменте повседневного спроса, ориентированных на внутренний рынок, вероятно, окажутся более устойчивыми в случае роста волатильности на рынке. Несмотря на риск перебоев в цепочке поставок, в настоящее время продовольственные ритейлеры вряд ли столкнутся с серьезными последствиями. Ритейлеры, у которых значительную долю ассортимента занимает потребительская электроника, могут столкнуться с более высокими рисками дезорганизации поставок, если вспышка болезни продлится более 1-2 месяцев.

455

Читайте на SMART-LAB:

📃 Размещение облигаций «ФосАгро» в юанях

«ФосАгро» — один из ведущих мировых производителей фосфорных удобрений, №1 по производству высокосортного фосфатного сырья. Кредитные...

12:20

Офлайн и онлайн в одной системе: как связаны направления «МГКЛ»

🔄 В «МГКЛ» розничная сеть, цифровые сервисы и инвестиционная платформа работают как единая система. Они связаны единой логикой движения...

10:03

теги блога stanislava

- Globaltrans

- IPO

- Mail.ru Group

- Ozon

- TCS Group

- Veon

- VK

- X5 Retail Group

- Акрон

- акции

- Алроса

- Арктик СПГ-2

- АФК Система

- АЭРОФЛОТ

- Банк Санкт-Петербург

- банки

- Башнефть

- ВТБ

- Газпром

- Газпромнефть

- ГМК НорНикель

- Детский мир

- диввыплаты

- дивдоходность

- дивидендная политика

- дивидендные выплаты

- дивиденды

- дивполитика

- доллар рубль

- доллар-рубль

- доходность

- Евраз

- ЕС

- Интер РАО

- ИнтерРАО

- Китай

- Лента

- ЛСР Группа

- ЛУКОЙЛ

- М.Видео

- Магнит

- Мегафон

- Мечел

- ММК

- мосбиржа

- Московская биржа

- МТС

- НДПИ

- нефть

- нефть Brent

- НЛМК

- НМТП

- Новатэк

- Норникель

- облигации

- опек+

- операционные результаты

- отчеты МСФО

- ОФЗ

- ПИК СЗ

- Полиметалл

- Полюс Золото

- прогноз по акциям

- прогноз финрезультатов

- Распадская

- редомициляция

- РЖД

- Роснефть

- Россети

- Ростелеком

- Русагро

- Русал

- Русгидро

- самолет

- санкции

- Сбербанк

- сделки M&A

- Северный поток-2

- Северсталь

- Совкомфлот

- СПГ

- Сургутнефтегаз

- США

- Татнефть

- Тинькофф

- Тинькофф Банк

- ТМК

- Транснефть

- финрезультаты

- ФосАгро

- ФСК Россети

- Х5 Retail Group

- ЦБ

- цена на нефть

- ЭНЕЛ Россия

- Эталон

- Юнипро

- Ямал СПГ

- Яндекс

- Яндекс компания