SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Новости рынков

Новости рынков | Слабые показатели не помешали Татнефти сохранить высокие дивиденды - Атон

- 29 августа 2019, 12:25

- |

Татнефть: Результаты 2К19 слабые из-за ограничений Транснефти, ожидаем восстановления в 2П19

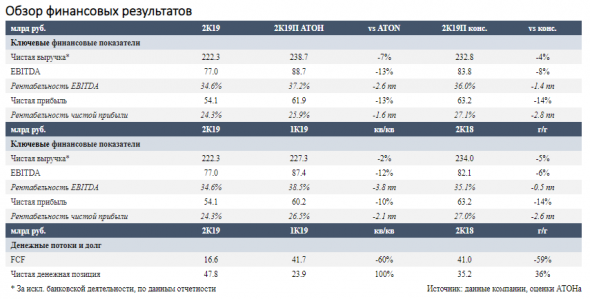

· Финансовые результаты Татнефти за 2К19 хуже ожиданий: EBITDA (77 млрд руб.) на 8% ниже консенсус-прогноза, FCF упал на 60% из-за сокращения продаж нефти вследствие ограничений поставок по системе Транснефти, а также некоторого ухудшения рентабельности.

Отставание показателей за 2К19 от прогнозов вызвано ограничениями на поставку нефти по системе Транснефти: Татнефть нарастила добычу нефти на 2.2% кв/кв, однако транспортные ограничения помешали компании воспользоваться этим увеличением. В итоге на фоне снижения продаж нефти чистая выручка (222 млрд руб., -2% кв/кв) оказалась на 4% ниже ожиданий. Это оказало негативный эффект на EBITDA (77 млрд руб., -8% против консенсуса) и чистую прибыль (54 млрд руб. -15% против консенсуса) наряду с некоторым снижением рентабельности кв/кв вследствие роста расходов на закупку нефтепродуктов. FCF сократился почти на 60% кв/кв и г/г (до 17 млрд руб.) — динамика была дополнительно усугублена увеличением запасов на уровне оборотного капитала.

Результаты за 2П19 должно поддержать сокращение запасов: поскольку восстановлена нормальная работа трубопроводной системы Транснефти, мы полагаем, что в результатах Татнефти за 2П19 отразится продажа запасов, что должно поддержать все показатели от выручки до чистой прибыли, а также положительно сказаться на FCF. При этом отметим, что с начала 3К конъюнктура рынка выглядит менее благоприятной: средняя цена Brent составляет $62 / барр. против $69 / барр. в 2К19.

Телеконференция: состоится в среду 4 сентября в 16:00 по московскому времени (14:00 по лондонскому). Нас будет особенно интересовать прогноз по дивидендам, поскольку слабый 2К19 не помешал Татнефти сохранить высокий уровень выплат (рекомендация по дивидендам за 1П19 соответствует выплате 100% чистой прибыли по РСБУ и 82% по МСФО). Также интересны оценка ситуации в российской нефтеперерабатывающей отрасли и пояснения относительно недавно объявленных производственных планов (мощности Танеко должны достичь 15.3 млн т / год, выпуск бензина – возрасти до 1.8 млн т / год).

· Финансовые результаты Татнефти за 2К19 хуже ожиданий: EBITDA (77 млрд руб.) на 8% ниже консенсус-прогноза, FCF упал на 60% из-за сокращения продаж нефти вследствие ограничений поставок по системе Транснефти, а также некоторого ухудшения рентабельности.

· Однако слабые показатели не помешали Татнефти сохранить высокие дивиденды: объявленная ранее рекомендация 40.11 руб. / акц. соответствует коэффициенту выплат 100% чистой прибыли по РСБУ и 82% по МСФО. Мы ожидаем сокращения запасов в 2П19, что должно оказать поддержку результатам.Атон

· Татнефть торгуется по 4.7x EV/EBITDA 2019П, на 35% выше среднего по российским нефтяным компаниям. Это отчасти объясняется очень высокими дивидендами: по нашей оценке, доходность за 2019П составит около 12% по обыкновенным акциям и 13% по привилегированным, что в очередной раз подтверждает статус акций Татнефти как лучшей ставки на дивиденды в российском нефтегазовом секторе.

Отставание показателей за 2К19 от прогнозов вызвано ограничениями на поставку нефти по системе Транснефти: Татнефть нарастила добычу нефти на 2.2% кв/кв, однако транспортные ограничения помешали компании воспользоваться этим увеличением. В итоге на фоне снижения продаж нефти чистая выручка (222 млрд руб., -2% кв/кв) оказалась на 4% ниже ожиданий. Это оказало негативный эффект на EBITDA (77 млрд руб., -8% против консенсуса) и чистую прибыль (54 млрд руб. -15% против консенсуса) наряду с некоторым снижением рентабельности кв/кв вследствие роста расходов на закупку нефтепродуктов. FCF сократился почти на 60% кв/кв и г/г (до 17 млрд руб.) — динамика была дополнительно усугублена увеличением запасов на уровне оборотного капитала.

Результаты за 2П19 должно поддержать сокращение запасов: поскольку восстановлена нормальная работа трубопроводной системы Транснефти, мы полагаем, что в результатах Татнефти за 2П19 отразится продажа запасов, что должно поддержать все показатели от выручки до чистой прибыли, а также положительно сказаться на FCF. При этом отметим, что с начала 3К конъюнктура рынка выглядит менее благоприятной: средняя цена Brent составляет $62 / барр. против $69 / барр. в 2К19.

Телеконференция: состоится в среду 4 сентября в 16:00 по московскому времени (14:00 по лондонскому). Нас будет особенно интересовать прогноз по дивидендам, поскольку слабый 2К19 не помешал Татнефти сохранить высокий уровень выплат (рекомендация по дивидендам за 1П19 соответствует выплате 100% чистой прибыли по РСБУ и 82% по МСФО). Также интересны оценка ситуации в российской нефтеперерабатывающей отрасли и пояснения относительно недавно объявленных производственных планов (мощности Танеко должны достичь 15.3 млн т / год, выпуск бензина – возрасти до 1.8 млн т / год).

281 |

Читайте на SMART-LAB:

XAU/USD: геополитическая премия была растеряна под давлением USD

Золото почти весь прошедший период провело в попытках восстановить понесенные потери после резкой коррекции, но так и не смогло перебить свой...

13:46

Финансовые результаты «Русагро» за 12 месяцев 2025 года

Подводим итоги прошедшего года и делимся наиболее важными событиями. Выручка увеличилась на 17% г/г до 396 млрд руб., обновив рекорд...

14:22

Календарь первички ВДО и розничных облигаций (СЗА доходность 28,71% | РДВ Технолоджи доходность 26,92% | ТЛК доходность 26,83%)

🔸 ПКО СЗА БО-06 (для квал. инвесторов, BB–|ru| , 200 млн руб., ставки купона 25,25%, YTM 28,39%, дюрация 2,14 года) размещен на 30%....

10:07

Нефтяной срез: выпуск №8. Перекрытие Ормузского пролива + рост цен на нефть против слабых отчетов за 4-й квартал 2025 и 1-й квартал 2026? Ищем лучших в все еще слабом секторе

Продолжаю выпускать рубрику — Нефтяной срез. Цель: отслеживать важные бенчмарки в нефтяной отрасли, чтобы понимать куда дует ветер. Прошлый пост:...

05 марта 2026, 19:45

теги блога stanislava

- Globaltrans

- IPO

- Mail.ru Group

- Ozon

- TCS Group

- Veon

- VK

- X5 Retail Group

- Акрон

- акции

- Алроса

- Арктик СПГ-2

- АФК Система

- АЭРОФЛОТ

- Банк Санкт-Петербург

- банки

- Башнефть

- ВТБ

- Газпром

- Газпромнефть

- ГМК НорНикель

- Детский мир

- диввыплаты

- дивдоходность

- дивидендная политика

- дивидендные выплаты

- дивиденды

- дивполитика

- доллар рубль

- доллар-рубль

- доходность

- Евраз

- ЕС

- Интер РАО

- ИнтерРАО

- Китай

- Лента

- ЛСР Группа

- ЛУКОЙЛ

- М.Видео

- Магнит

- Мегафон

- Мечел

- ММК

- мосбиржа

- Московская биржа

- МТС

- НДПИ

- нефть

- нефть Brent

- НЛМК

- НМТП

- Новатэк

- Норникель

- облигации

- опек+

- операционные результаты

- отчеты МСФО

- ОФЗ

- ПИК СЗ

- Полиметалл

- Полюс Золото

- прогноз по акциям

- прогноз финрезультатов

- Распадская

- редомициляция

- РЖД

- Роснефть

- Россети

- Ростелеком

- Русагро

- Русал

- Русгидро

- самолет

- санкции

- Сбербанк

- сделки M&A

- Северный поток-2

- Северсталь

- Совкомфлот

- СПГ

- Сургутнефтегаз

- США

- Татнефть

- Тинькофф

- Тинькофф Банк

- ТМК

- Транснефть

- финрезультаты

- ФосАгро

- ФСК Россети

- Х5 Retail Group

- ЦБ

- цена на нефть

- ЭНЕЛ Россия

- Эталон

- Юнипро

- Ямал СПГ

- Яндекс

- Яндекс компания