SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Новости рынков

Новости рынков | Новость о допэмисии может оказывать давление на котировки банка Санкт-Петербург

- 14 апреля 2017, 15:19

- |

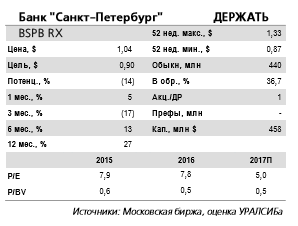

Банк может провести допэмиссию для выполнения условий программы ОФЗ

Предполагаемый размер эмиссии 2-3 млрд руб. Руководство Банка Санкт-Петербург вчера сообщило, что допускает проведение допэмиссии для соблюдения условий господдержки в рамках программы ОФЗ. Решение, как отметил председатель правления Константин Баландин, будет принято во 2 кв. 2017 г. По его словам, сейчас банку для соблюдения этих условий не хватает порядка 2-3 млрд руб. капитала. Вариант возврата ОФЗ обратно Агентству по страхованию вкладов банк, согласно Баландину, не рассматривает. Ранее менеджмент уже указывал, что АСВ может начислить банку штраф за неисполнение ковенантов по росту расходов в размере 290 млн руб.; максимальный штраф составляет 300 млн руб. Альтернативой допэмиссии может быть другой подход к расходам по оплате труда или размещение бессрочных бондов.

Прогноз по росту кредитования немного повышен. Менеджмент дал также прогноз по росту кредитования на текущий год, составляющий 7-8%, что несколько выше, чем 5%, называвшиеся по итогам публикации результатов за 4 кв. по МСФО. При этом рост розницы может составить 8-10% с ипотекой в роли основного драйвера; корпоративный портфель, соответственно, увеличится меньше. По беззалоговым кредитам также ожидается активное развитие, но в свете того, что банк кредитует зарплатных клиентов, он не должен столкнуться с необходимостью снижать ставки из-за ужесточения регулятором рисковых весов для кредитов с высокой полной стоимостью. Доля розницы может, таким образом, вырасти до 20% по итогам 2017 г. с 17% на конец 2016 г.

Предполагаемый размер эмиссии 2-3 млрд руб. Руководство Банка Санкт-Петербург вчера сообщило, что допускает проведение допэмиссии для соблюдения условий господдержки в рамках программы ОФЗ. Решение, как отметил председатель правления Константин Баландин, будет принято во 2 кв. 2017 г. По его словам, сейчас банку для соблюдения этих условий не хватает порядка 2-3 млрд руб. капитала. Вариант возврата ОФЗ обратно Агентству по страхованию вкладов банк, согласно Баландину, не рассматривает. Ранее менеджмент уже указывал, что АСВ может начислить банку штраф за неисполнение ковенантов по росту расходов в размере 290 млн руб.; максимальный штраф составляет 300 млн руб. Альтернативой допэмиссии может быть другой подход к расходам по оплате труда или размещение бессрочных бондов.

Прогноз по росту кредитования немного повышен. Менеджмент дал также прогноз по росту кредитования на текущий год, составляющий 7-8%, что несколько выше, чем 5%, называвшиеся по итогам публикации результатов за 4 кв. по МСФО. При этом рост розницы может составить 8-10% с ипотекой в роли основного драйвера; корпоративный портфель, соответственно, увеличится меньше. По беззалоговым кредитам также ожидается активное развитие, но в свете того, что банк кредитует зарплатных клиентов, он не должен столкнуться с необходимостью снижать ставки из-за ужесточения регулятором рисковых весов для кредитов с высокой полной стоимостью. Доля розницы может, таким образом, вырасти до 20% по итогам 2017 г. с 17% на конец 2016 г.

Для регулятивных целей достаточность капитала уже на комфортном уровне. Допэмиссия в размере 2-3 млрд руб. означает увеличение основного капитала банка (согласно РСБУ) на 5-7%, что может добавить 50-70 б.п. к коэффициенту Н1.2. Впрочем, для регулятивных целей показатель и так находился на 1 марта на достаточно комфортном уровне 9%. Новость о допэмисии может некоторое время оказывать давление на котировки банка, в среднесрочной же перспективе мы подтверждаем рекомендацию ДЕРЖАТЬ.Уралсиб

8 |

Читайте на SMART-LAB:

Почему компании переходят от банковских кредитов к рынку облигаций в период высоких ставок?

Высокая процентная ставка – это не просто рост стоимости заимствований. В подобные периоды взаимодействие между всеми участниками рынков, включая...

12:16

Страховые резервы страховщиков жизни выросли за год на 33%

По данным Всероссийского союза страховщиков (ВСС), в 2025 году страховые резервы страховщиков жизни увеличились на 33% г/г и составили 2,9 трлн...

10:58

теги блога stanislava

- Globaltrans

- IPO

- Mail.ru Group

- Ozon

- TCS Group

- Veon

- VK

- X5 Retail Group

- Акрон

- акции

- Алроса

- Арктик СПГ-2

- АФК Система

- АЭРОФЛОТ

- Банк Санкт-Петербург

- банки

- Башнефть

- ВТБ

- Газпром

- Газпромнефть

- ГМК НорНикель

- Детский мир

- диввыплаты

- дивдоходность

- дивидендная политика

- дивидендные выплаты

- дивиденды

- дивполитика

- доллар рубль

- доллар-рубль

- доходность

- Евраз

- ЕС

- Интер РАО

- ИнтерРАО

- Китай

- Лента

- ЛСР Группа

- ЛУКОЙЛ

- М.Видео

- Магнит

- Мегафон

- Мечел

- ММК

- мосбиржа

- Московская биржа

- МТС

- НДПИ

- нефть

- нефть Brent

- НЛМК

- НМТП

- Новатэк

- Норникель

- облигации

- опек+

- операционные результаты

- отчеты МСФО

- ОФЗ

- ПИК СЗ

- Полиметалл

- Полюс Золото

- прогноз по акциям

- прогноз финрезультатов

- Распадская

- редомициляция

- РЖД

- Роснефть

- Россети

- Ростелеком

- Русагро

- Русал

- Русгидро

- самолет

- санкции

- Сбербанк

- сделки M&A

- Северный поток-2

- Северсталь

- Совкомфлот

- СПГ

- Сургутнефтегаз

- США

- Татнефть

- Тинькофф

- Тинькофф Банк

- ТМК

- Транснефть

- финрезультаты

- ФосАгро

- ФСК Россети

- Х5 Retail Group

- ЦБ

- цена на нефть

- ЭНЕЛ Россия

- Эталон

- Юнипро

- Ямал СПГ

- Яндекс

- Яндекс компания