SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Новости рынков

Новости рынков | Роснефть - понижаем рейтинг после достижения целевой цены - Финам

- 04 апреля 2023, 15:32

- |

С момента присвоения нами рейтинга «Покупать» по акциям «Роснефти» 8 декабря они принесли инвесторам доходность 24% (с учетом дивидендов) и достигли нашей целевой цены. Сильная динамика была связана со снижением рубля, ожиданием финальных дивидендов за 2022 год и недавним решением ОПЕК+ сократить добычу. Мы продолжаем позитивно смотреть на долгосрочные перспективы «Роснефти» за счет развития проекта «Восток Ойл», однако после роста последних месяцев считаем акции нефтяника справедливо оцененными.

ФГ «Финам»

«Роснефть» — крупнейшая в России и вторая в мире нефтегазовая компания по объемам добычи. Деятельность «Роснефти» охватывает добычу и переработку нефти и газа, сеть АЗС и нефтехимию.

«Роснефть» в первую очередь выделяет наличие перспектив развития. Компания продолжает реализовывать проект «Восток Ойл», который пользуется поддержкой государства и может быть полностью ориентирован на рынки АТР. Первая нефть на проекте может быть получена уже в 2024 году, а к 2030-му добыча по плану должна достигнуть 2–2,3 млн б/с.

«Роснефть» стабильно выплачивает дивиденды дважды в год. Политика компании предполагает выплату 50% нескорректированной прибыли по МСФО. В случае следования дивидендной политике финальные выплаты за 2022 год составят 18 руб. на акцию, что соответствует 4,6% — нейтральное значение по меркам сектора.

На данный момент мы полагаем, что позитивные факторы уже во многом учтены в текущей оценке «Роснефти». По нашим оценкам, 2023 год может быть сложнее для компании на фоне влияния санкций, более низких рублевых цен на нефть и умеренного роста налоговой нагрузки. Частично негативные факторы будут компенсированы вероятным отсутствием списаний. На этом фоне наш прогноз по дивидендам на 2023 год составляет 37,1 руб. на акцию, что соответствует 9,5% доходности — нейтральное значение для российского рынка.

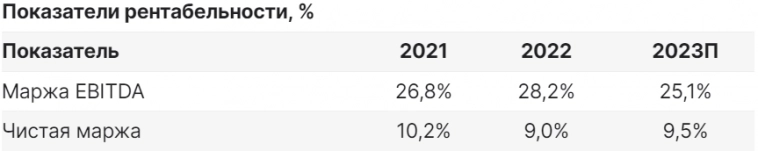

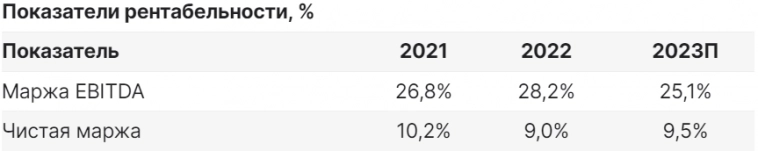

2022 год оказался противоречивым для «Роснефти». Выручка компании выросла на 3,2% г/г, до 9 041 млрд руб., скорр. EBITDA — на 9,5% г/г, до 2 551 млрд руб., а чистая прибыль акционеров снизилась на 7,9% г/г, до 813 млрд руб. Позитив от роста EBITDA был нивелирован убытками от списания активов, что занизило потенциальные дивиденды «Роснефти».

Для расчета целевой цены акций «Роснефти» мы использовали оценку по мультипликаторам P/E, EV/EBITDA и P/DPS (2023E) относительно международных аналогов. Для учета странового риска был использован дисконт 30% — меньше, чем у других нефтяников, чтобы учесть перспективы развития компании.

Ключевыми рисками для акций «Роснефти» являются влияние европейского эмбарго и возможность коррекции мировых цен на нефть. Также на кейс компании негативно могут повлиять очередные списания, рост налоговой нагрузки на сектор или задержки в реализации проекта «Восток Ойл».

Мы понижаем рейтинг по акциям «Роснефти» с «Покупать» до «Держать» и сохраняем целевую цену на уровне 391,9 руб. Потенциал снижения составляет 0,2%. Понижение рейтинга связано с бурным ростом акций в последние несколько месяцев.Кауфман Сергей

ФГ «Финам»

«Роснефть» — крупнейшая в России и вторая в мире нефтегазовая компания по объемам добычи. Деятельность «Роснефти» охватывает добычу и переработку нефти и газа, сеть АЗС и нефтехимию.

«Роснефть» в первую очередь выделяет наличие перспектив развития. Компания продолжает реализовывать проект «Восток Ойл», который пользуется поддержкой государства и может быть полностью ориентирован на рынки АТР. Первая нефть на проекте может быть получена уже в 2024 году, а к 2030-му добыча по плану должна достигнуть 2–2,3 млн б/с.

«Роснефть» стабильно выплачивает дивиденды дважды в год. Политика компании предполагает выплату 50% нескорректированной прибыли по МСФО. В случае следования дивидендной политике финальные выплаты за 2022 год составят 18 руб. на акцию, что соответствует 4,6% — нейтральное значение по меркам сектора.

На данный момент мы полагаем, что позитивные факторы уже во многом учтены в текущей оценке «Роснефти». По нашим оценкам, 2023 год может быть сложнее для компании на фоне влияния санкций, более низких рублевых цен на нефть и умеренного роста налоговой нагрузки. Частично негативные факторы будут компенсированы вероятным отсутствием списаний. На этом фоне наш прогноз по дивидендам на 2023 год составляет 37,1 руб. на акцию, что соответствует 9,5% доходности — нейтральное значение для российского рынка.

2022 год оказался противоречивым для «Роснефти». Выручка компании выросла на 3,2% г/г, до 9 041 млрд руб., скорр. EBITDA — на 9,5% г/г, до 2 551 млрд руб., а чистая прибыль акционеров снизилась на 7,9% г/г, до 813 млрд руб. Позитив от роста EBITDA был нивелирован убытками от списания активов, что занизило потенциальные дивиденды «Роснефти».

Для расчета целевой цены акций «Роснефти» мы использовали оценку по мультипликаторам P/E, EV/EBITDA и P/DPS (2023E) относительно международных аналогов. Для учета странового риска был использован дисконт 30% — меньше, чем у других нефтяников, чтобы учесть перспективы развития компании.

Ключевыми рисками для акций «Роснефти» являются влияние европейского эмбарго и возможность коррекции мировых цен на нефть. Также на кейс компании негативно могут повлиять очередные списания, рост налоговой нагрузки на сектор или задержки в реализации проекта «Восток Ойл».

288

Читайте на SMART-LAB:

Прогнозы и комментарии. Непроходимые 2800

Главное • Индекс МосБиржи пытался, но не смог закрепиться выше 2800 п. Опять откат от важного технического сопротивления на фоне...

13:12

теги блога stanislava

- Globaltrans

- IPO

- Mail.ru Group

- Ozon

- TCS Group

- Veon

- VK

- X5 Retail Group

- Акрон

- акции

- Алроса

- Арктик СПГ-2

- АФК Система

- АЭРОФЛОТ

- Банк Санкт-Петербург

- банки

- Башнефть

- ВТБ

- Газпром

- Газпромнефть

- ГМК НорНикель

- Детский мир

- диввыплаты

- дивдоходность

- дивидендная политика

- дивидендные выплаты

- дивиденды

- дивполитика

- доллар рубль

- доллар-рубль

- доходность

- Евраз

- ЕС

- Интер РАО

- ИнтерРАО

- Китай

- Лента

- ЛСР Группа

- ЛУКОЙЛ

- М.Видео

- Магнит

- Мегафон

- Мечел

- ММК

- мосбиржа

- Московская биржа

- МТС

- НДПИ

- нефть

- нефть Brent

- НЛМК

- НМТП

- Новатэк

- Норникель

- облигации

- опек+

- операционные результаты

- отчеты МСФО

- ОФЗ

- ПИК СЗ

- Полиметалл

- Полюс Золото

- прогноз по акциям

- прогноз финрезультатов

- Распадская

- редомициляция

- РЖД

- Роснефть

- Россети

- Ростелеком

- Русагро

- Русал

- Русгидро

- самолет

- санкции

- Сбербанк

- сделки M&A

- Северный поток-2

- Северсталь

- Совкомфлот

- СПГ

- Сургутнефтегаз

- США

- Татнефть

- Тинькофф

- Тинькофф Банк

- ТМК

- Транснефть

- финрезультаты

- ФосАгро

- ФСК Россети

- Х5 Retail Group

- ЦБ

- цена на нефть

- ЭНЕЛ Россия

- Эталон

- Юнипро

- Ямал СПГ

- Яндекс

- Яндекс компания